Растящите пазари предизвикват треска за купуване на всичко – от акции и криптовалути до нови домове през последните две години. Сега, когато инфлацията в САЩ достига близо 40-годишен връх и предстоят най-малко три повишения на лихвите, започва търсенето на инвестиционни убежища, пише Bloomberg.

Смята се, че имотите са един от подходите за предпазване от инфлация, тъй като този клас активи обикновено е слабо свързан с акциите и облигациите. Затова естествено интересът на инвеститорите нараства дори на фона на супер нажежения имотен пазар, слабото предлагане на жилища и заплахата за постепенно повишаване на лихвите по ипотечните кредити.

Някои експерти казват, че купуването на имот сега, въпреки нажежения и конкурентен пазар, е добър залог, тъй като лихвите по ипотечните кредити все още са ниски. Други твърдят, че тъй като имотите са силно локализирани, трябва да се преценява за всеки отделен случай, а селските райони може да не предлагат същите перспективи като големите градове. Но наистина всичко зависи от обстоятелствата при всеки отделен човек и времевия хоризонт на инвестицията.

Bloomberg обобщава някои въпроси, върху които инвеститорите – професионалисти и любители, трябва да помислят, и мненията на експерти по тях.

Имоти

Имоти

Свързани ли са недвижимите имоти и инфлацията?

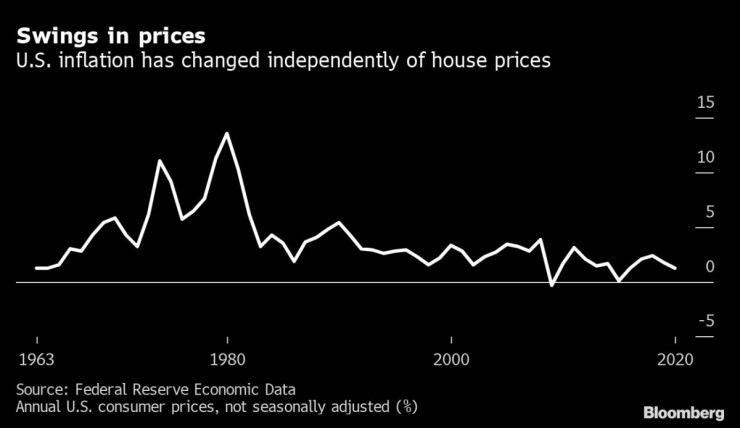

На пръв поглед те не изглеждат свързани. Инфлацията се основава на цените на потребителските стоки, докато жилищата се основават на демографски тенденции, строителство и цялостно предлагане.

Но в дългосрочен план инфлацията и жилищата обикновено поемат в една и съща посока в резултат на промените в заплатите и лихвите. Инфлацията често тласка заплатите нагоре, което от своя страна повишава бюджетите за наемане или покупка на жилище. Инфлацията също така често се появява в среда на ниски лихви като в САЩ и части от Европа в момента, където цената на кредитите е ниска. Това също така повишава търсенето на имоти.

Имоти

Имоти

„От гледна точка на това, че заплатите улавят инфлацията, има ясна връзка между цените на жилищата и инфлацията“, коментира Колин Лизиери, икономист и преподавател по финанси на недвижимите имоти в Кеймбриджкия университет.

Средно цените на жилищата в по-дълъг период като сто години растат с темпа на инфлацията, дори го изпреварват с 2% или 3% в развитите икономики, отбелязва той.

Сега, когато инфлацията достига невиждани от години нива, имотите са привлекателен вариант за инвестиция.

„Имотите са алтернатива на фондовия пазар“, коментира Бенджамин Милър, главен изпълнителен директор на платформата за инвестиции в недвижими имоти Fundrise. „Хората инвестират в тях по същите причини, заради които инвестират в криптовалути. Притесняват се заради настоящата икономическа система и искат варианти“, допълва той.

Как може да се отрази инфлацията на човек, който иска да продаде жилище?

Поне за момента пазарът все още се диктува от продавачите. Индикатор за цените на жилищата в 20 американски града се повиши с 18,4% през октомври, според последните налични данни, което е леко забавяне спрямо предходния месец, но все пак е високо ниво. А приложението за недвижими имоти Zillow прогнозира, че цените на жилищата в САЩ ще нараснат с 14% до ноември 2022 г.

Броят на наличните жилища намалява, а на някои от най-нажежените жилищни пазари в света все още се стига до ожесточено наддаване.

„Цените на всичко останало растат, така че повишаването на цената на жилищата през последно време не изглежда толкова лошо при сравнение“, коментира Джеф Тъкър, старши икономист в Zillow. Затова в краткосрочен план е възможно търсенето на покупки на имоти да остане силно въпреки инфлацията.

Повишаването на цените на строителните материали заради инфлацията и продължаващите проблеми пред веригите за доставка, може да увеличат още цените на жилищата тази година, тъй като компаниите за жилищно строителство ги прехвърлят на потребителите. Например цените на дървесината са на най-високото си ниво от месеци. Недостатъчното предлагане не помага особено.

Друг риск, създаван от инфлацията, е цените на други стоки като храни и газ да нараснат. Потенциалните купувачи на жилища ще имат по-малко пари за влагане в имот, а това ще постави продавачите в затруднено положение. Но Тъкър прогнозира, че потребителите ще ограничат по-развлекателните разходи като за пътувания, дрехи и забавления, оставяйки повече средства за необходимости като жилищата.

Имоти

Имоти

Добър ли е моментът сега за покупка на жилище?

Всичко зависи от индивидуалните обстоятелства. Макар че притежаването на дом може да ви спаси от ежегодно повишаване на наема, цените на имотите растат.

„Ако не става въпрос за житейска ситуация, при която искате повече площ или да се преместите на друга географска локация, може би е по-добре да изчакате с покупката“, съветва Лиз Янг, ръководител на инвестиционните стратегии в компанията SoFi. „Има риск стойността на жилището да не се повиши много през идните няколко години, защото цените на жилищата са много високи. От исторически високото ниво на цените има риск за понижаването им в краткосрочен план“, допълва тя.

За хората, които искат да останат в дома повече от пет години, покупката има смисъл, казва Янг. Но ако мислите, че ще трябва да го продадете преди изтичането на този срок, може би е по-добре да изчакате.

Но ако покупката на жилище е наложителна, не се бавете. Лихвите по ипотечните кредити, макар че бавно се повишават, все още са исторически ниски – средната лихва по 30-годишен ипотечен кредит в САЩ сега е 3,56% спрямо 2,65% преди една година. Това е предимство за хората, които купуват жилище сега, казва Ранди Фредерик, вицепрезидент на отдела за търговия и деривативи в компанията Charles Schwab.

„Ако успеете да си осигурите ниска лихва, това със сигурност ще е от полза, ако смятате, че инфлацията ще се ускорява или ще остане висока“, отбелязва той.

Заради планираните от Федералния резерв повишения на лихвите, колкото по-скоро се пристъпи към покупка на жилище, толкова по-добре. Същото важи и за настоящите собственици на жилище, които искат да рефинансират кредита си.

„Най-добрият момент може би отмина, но със сигурност лихвите все още са много ниски в сравнение с инфлацията“, коментира Анета Марковска, главен финансов икономист в компанията Jefferies. „Всеки, който рефинансира сега, ще си осигури все още невероятно привлекателни лихви“, допълва тя.

Имоти

Имоти

Тенденциите еднакви ли са в САЩ и Европа?

За момента както Федералният резерв в САЩ, така и Европейската централна банка планират повишаване на лихвите, за да ограничат растящите цени. Миналия месец Английската централна банка повиши основната си лихва на 0,25% спрямо 0,1%, а инфлацията в страната достигна 30-годишен връх от 5,4%.

Но инфлацията в Европа се ускорява по-бавно, а брутният вътрешен продукт намаля с около 8% във Франция спрямо спада от 3% в САЩ през 2020 г. В резултат на това средните цени нараснаха с по-бавен темп в Европа, като инфлацията във Франция достигна 3,4% миналата година спрямо 7% в САЩ.

Това означава, че намирането на начини за предпазване от инфлацията може би не е толкова неотложно в Европа, колкото в САЩ.

Според Уилям Ц. Уийтън, икономист в Масачузетския технологичен институт и преподавател в Центъра за недвижими имоти на университета, проблемът е в големите градове. В големите метрополии цените на жилищата изпреварват инфлацията заради концентрацията на възможности за работа, докато в по-малките градове цените на жилищата едва достигат темпа на инфлацията.

Това означава, че градове със силно търсене като Лондон, Париж, Сан Франциско и Ню Йорк може да регистрират ръст на цените и да навлязат на територията на балона, а селски райони като Средния запад в САЩ или някои райони в Южна Европа може да отчетат спад на цените на жилищата.

Хора, които искаха да се възползват от инфлацията, насочиха инвестициите си към региони на САЩ, където тя е най-висока, а безработицата е ниска, отбелязва Милър. „Хората ще искат да купуват в части от страната с най-високо ниво на инфлацията като Слънчевия пояс или планинските щати, а не в североизточните щати или Охайо“, казва той.

Трябва ли да се инвестира в бизнес имоти?

Поскъпването на бизнес имотите е по-слабо в сравнение с жилищата и дори в някои случаи не успява да достигне дългосрочните нива на инфлацията, казват икономисти.

Наемните договори в офис сгради обикновено са по-дълги от тези за жилищата, което означава, че наемите се нуждаят от повече време, за да се приспособят към инфлацията. Това може да е недостатък за инвеститорите в имоти. А по време на пандемията ръстът на работата от разстояние и на онлайн пазаруването намали търсенето на търговски и офис площи.

„В миналото хората инвестираха в реални активи, защото не можеха да намерят стойност във финансови активи“, казва Лизиери. „Имаше усещане, че акциите са толкова скъпи спрямо историческите стойности, че се търсеха други източници на приходи и се стигна до пренасочване към реални активи. Сега това може да не е така“, допълва той.

Многофамилните жилища са различни. Тъй като наемните договори обикновено се подновяват на всеки 12 месеца, собствениците на имоти имат повече възможности да включат фактори като повишаването на режийните разходи в наема.

Ами тръстовете за инвестиции в недвижими имоти?

Тръстовете за инвестиции в недвижими имоти (REITs) са компании, които притежават или управляват недвижими имоти като офис сгради, апартаменти, хотели или търговски центрове. Подобно на взаимните фондове една акция от REIT предлага частична собственост на притежаваните от фонда активи. Едно от предимствата е, че по закон те трябва да изплатят 90% от облагаемите си приходи на акционерите.

Борсово търгуваните тръстове за инвестиции в недвижими имоти включват множество REITs и индексите зад тях може да бъдат коригирани периодично, за да заменят слабо представящите се с добри. Само през миналата година подобни продукти привлякоха над 13 млрд. долара от професионални инвеститори и от инвеститори на дребно, което е ръст с 10% спрямо предходната година, сочат данни на Bloomberg. Един от най-големите Vanguard Real Estate ETF постигна ръст от 37% през 2021 г. спрямо 27% за S&P 500.

„Тръстовете за инвестиции в недвижимите имоти или ETF тръстовете за инвестиции в недвижими имоти са добър начин за диверсифициране на експозицията към имотите като клас активи“, казва Рос Мейфийлд, анализатор на инвестиционните стратегии в компанията Robert W. Baird & Co. „Те обикновено имат много добри приходи и се представиха наистина силно миналата година в инфлационна среда“, допълва той.

Правилният баланс между човек и AI e голямото предизвикателство за бизнеса днес

Правилният баланс между човек и AI e голямото предизвикателство за бизнеса днес  Вече е малко вероятно биткойн да стигне $100 000 до края на годината

Вече е малко вероятно биткойн да стигне $100 000 до края на годината  Австрийската denkstatt става част от мрежата на EY и ще дава ESG решения

Австрийската denkstatt става част от мрежата на EY и ще дава ESG решения  Най-голямата румънска банка ще ограничи сливанията и придобиванията

Най-голямата румънска банка ще ограничи сливанията и придобиванията  Активността на частния сектор в еврозоната достига 11-месечен връх

Активността на частния сектор в еврозоната достига 11-месечен връх

Ваня Григорова ще се яви с Мая Манолова на вота, Нинова видя предателство

Ваня Григорова ще се яви с Мая Манолова на вота, Нинова видя предателство  Кои са симптомите на коклюш и как да се предпазим от него? Бременните да са нащрек

Кои са симптомите на коклюш и как да се предпазим от него? Бременните да са нащрек  Бойко Рашков: Борисов е притискал свидетел, докато не си оттегли показанията

Бойко Рашков: Борисов е притискал свидетел, докато не си оттегли показанията  10 души загинаха при катастрофа между хеликоптери в Малайзия

10 души загинаха при катастрофа между хеликоптери в Малайзия  ЦСКА: При ексцесии има голяма вероятност Вечното дерби да се играе изцяло без фенове

ЦСКА: При ексцесии има голяма вероятност Вечното дерби да се играе изцяло без фенове

Стана ясно кой ще надува свирката на ЦСКА - Левски

Стана ясно кой ще надува свирката на ЦСКА - Левски  Черно море с важна новина за мача с Локо Пловдив

Черно море с важна новина за мача с Локо Пловдив  Джокович ще направи нещо за първи път в 20-годишната си кариера

Джокович ще направи нещо за първи път в 20-годишната си кариера  Клоп каза как Ливърпул ще спечели титлата

Клоп каза как Ливърпул ще спечели титлата

продава, Двустаен апартамент, 60 m2 Пловдив, Младежки хълм, 76999 EUR

продава, Двустаен апартамент, 60 m2 Пловдив, Младежки хълм, 76999 EUR  продава, Тристаен апартамент, 143 m2 София, Изгрев, 430000 EUR

продава, Тристаен апартамент, 143 m2 София, Изгрев, 430000 EUR  продава, Тристаен апартамент, 65 m2 София, Борово, 158000 EUR

продава, Тристаен апартамент, 65 m2 София, Борово, 158000 EUR  продава, Четиристаен апартамент, 245 m2 София, Манастирски ливади Запад, 550000 EUR

продава, Четиристаен апартамент, 245 m2 София, Манастирски ливади Запад, 550000 EUR  продава, Търговски обект, 437 m2 София, Витоша, 840000 EUR

продава, Търговски обект, 437 m2 София, Витоша, 840000 EUR

Отборите ще отпътуват за Евро 2024 с 26 играчи

Отборите ще отпътуват за Евро 2024 с 26 играчи  Бабата на Габриела, обвинена в убийстното на Пейо: Не съм възпитала убийца!

Бабата на Габриела, обвинена в убийстното на Пейо: Не съм възпитала убийца!  Агнешкото в Пазарджик стигна 30 лева

Агнешкото в Пазарджик стигна 30 лева  Ваксинираните в България са под препоръчителните 95%

Ваксинираните в България са под препоръчителните 95%  Пълнолунието в Скорпион носи големи промени за 4 зодии

Пълнолунието в Скорпион носи големи промени за 4 зодии

преди 2 години Това, което си описал е същото като смятането цената на growth stock, но вместо заплати се смята бъдещ ръст на приходите, който не съществува днес и най-вероятно няма да съществува никога... Винаги обаче както при growth акциите така и при имотите има голямо разочарование и силна разпродажба когато празните обещания не се случат примерно пресен е случая с Meta. Имотът е високо рисков актив, в него няма нищо сигурно, а още по-малко стабилно, той прилича на високо рискови акции или дори криптовалути. отговор Сигнализирай за неуместен коментар

преди 2 години големия проблем е, че цените нямат нищо общо със себестойност. Даже с пазара нямат общо.. или имат, ама с пазара на кредити.Цената се изчислява по следния начин - 1 висока софийска заплата х12 месеца х 20 г. х 2 = сумата + лихвата. ей така на ангро смятат цените брокери и банкери. Никаква връзка с реалността.. важното е банката да направи дабъл на "безрисков" гарантиран от ецб, ипотечен кредит. Таксите са дюшеш. отговор Сигнализирай за неуместен коментар

преди 2 години Инвестицията в офиси ще се окаже изключително губеща просто защото голяма част от служителите, може би половината, няма да се завърнат в офиса никога, наемателите ще изоставят много от площите за да пестят от наем. Пазарът ще се срине както се случи с моловете в американските градове след идването на Amazon в района. Офисите и моловете ще бъдат една черна дупка, която ще погълне парите ви и няма да видите и цент после... отговор Сигнализирай за неуместен коментар

преди 2 години Жилищния имот е обратното на убежище - той е високо спекулативен актив, който носи нищожни приходи спрямо похарченото за него ако изобщо носи нещо. Освен това данъците за него могат само да растат за да се попълват дупките в бюджета на общините. Инфлацията ще доведе до сериозно обедняване на масите и драстичен спад в стандарта им на живот, а колкото по-зле живеят хората толкова по-евтини ще са имотите на такова място. Имотът има и друг много голям недостатък, това че е недвижим и ако искате да се преместите на друго място по-добри условия за живот може да се наложи да го изоставите... отговор Сигнализирай за неуместен коментар

преди 2 години Всяко едно убежище срещу инфлацията е убежище,НО само когато сте инвестирали при ниски цени в него.Когато лудостта е стигнала до краен предел и всички Централни банки обявяват че инфлацията е огромен проблем,то един имот който е в космоса ценово не Ви предлага никаква защита,защото отзад е банката решена да смачка инфлацията с високи лихви,които удрят самата цена на жилището,защото тя е свързана с обема кредитиране.Всичко това е описано и в статията,въпреки противоречието в заглавието,че имота е убежище.Да ,убежище,но кога във времето,и нека бъдем коректни,защото такива статии е имало и преди спукването на балона през 2008 година.Никога няма да чуете адекватни прогнози от фондове,брокери,компании които имат пряка изгода от цените на жилищата.Великани като Карл Айлънд предричат срив,и не само на пазара на жилища,защото вече няма как да се печатат пари ,идва времето на сметката,и чрез вдигането на лихвите,банките рязко ще ограничат кредита и евтините пари.Исторически шоковото вдигане на цените на строителните материали е предвестник на криза.Тези огромни движения не могат да бъдат платени от купувачите,защото просто процентите са в големи диапазони,за кратко време,тогава настава срив в имотния пазар.Това което никой не коментира,е че инфлацията е толкова висока,че банките нямат друг избор освен с шоково вдигане на лихви да я задушат.Това е направил и Пол Волкър в САЩ,когато вдига лихвите до 18% смачква поскъпването дори с цената на криза и безработица,но после всичко си идва на място. отговор Сигнализирай за неуместен коментар