Валутните пазари тази година бяха разтърсени от внезапно нарастване на волатилността. Има много причини за това, но в основата на промяната е деглобализацията, пише за Financial Times Адам Икбал, глобален ръководител за търговията с валутни опции в Goldman Sachs.

За да разберете защо, първо помислете за обратната ситуация. В един хипотетичен, перфектно глобализиран свят няма да има бариери пред международната търговия, което означава, че стоките могат да се произвеждат в една страна и да се транспортират до друга безпроблемно.

Нека се съсредоточим върху Япония и САЩ в нашия хипотетичен свят и да предположим, че всяка от тях произвежда стоки, наречени джаджи, с идентично качество. В такъв свят реалният валутен курс между двете страни не може да се отклони от 1. Това е така, защото ако цената на японските джаджи, изразена в долари, е по-ниска от тази на американските, търговците на международните пазари на стоки ще купуват повече японски джаджи, ще ги товарят на кораби и ще ги продават в САЩ. Търговците ще продължат да го правят, докато възможността за арбитраж не бъде елиминирана, тласкайки реалния валутен курс обратно до 1. Следователно ще има малка, ако изобщо някаква, волатилност в реалния обменен курс.

Откакто пандемията от коронавирус удари през 2020 г., светът, към който се движим, прилича много по-малко на нашия хипотетичен свят. Индексът за натиск върху глобалната верига за доставки, изчисляван от клона на Федералния резерв в Ню Йорк, измерва глобалните транспортни разходи и други видове натиск във веригата на доставки. Той достигна най-високите нива, които сме виждали досега.

Това е само един от компонентите на това, което широко се нарича „ограничения при доставките“. Съответно наблюдаваме донякъде драматични колебания в реалните обменни курсове.

Йената може да отслабне и Япония може да продължи да оперира с по-ниска инфлация от САЩ. Но с толкова високи транспортни разходи и с ковид и други прекъсвания във веригата за доставки става по-трудно за търговците и бизнеса да се възползват от евтиния обменен курс на йената. При такова намалено търсене японската валута е по-уязвима. Търговско претегленото ниво на йената се е понижило с около 10% през 2022 г. в реално изражение (след отчитане на инфлацията) и с 20% от началото на 2020 г. Нашият хипотетичен свят не би изпитал такава волатилност.

Втори източник на високата волатилност на валутния пазар, която изпитваме, идва от различията между лихвените проценти на централните банки, които от своя страна са породени от различни международни икономики.

Икономическият колапс, предизвикан от пандемията през 2020 г., и възстановяването, благодарение на ваксините през 2021 г., бяха международно споделени. През този период като цяло нямаше причина централните банки в развитите пазарни икономики да следват различни монетарни политики. Но тази година започна разминаването.

Това е нормално след криза: би трябвало да се очаква от икономиките да реагират и да се справят със съответните си дългови тежести по различни начини. Енергийният ценови шок, предизвикан от войната в Украйна, внесе допълнителни различия, като вносителите на енергия като Европа, Великобритания и Япония понасят отрицателно въздействие, докато енергийно неутралните страни като САЩ се справят по-добре.

Пазарите калкулират увеличение от общо 250 базисни пункта в основната лихва на Федералния резерв на САЩ през 2022 г., в сравнение с очаквано повишение от 100 базисни точки от Европейската централна банка, 180 от Английската централна банка и никакво от Японската централна банка.

Дори в нашия хипотетичен свят, в който реалните валутни курсове на практика са фиксирани, такова разминаване би създало волатилност в номиналните спот курсове. Причината е, че по-високите лихвени проценти намаляват инфлационните очаквания, като по този начин повишават бъдещата покупателна способност на валутата. Тъй като Федералният резерв е водещ в това отношение, не е изненада, че фючърсите върху еврото, паунда и йените се изместиха значително в полза на долара. А спот курсовете се търгуват с дори по-високи премии от обикновено спрямо тези форуърдни курсове поради по-високите лихвени проценти в САЩ.

Това е урокът от историята. Нестабилността на валутните курсове остана като цяло ограничена в сравнение с това, което се наблюдаваше на пазарите по време на финансовата криза от периода 2008-10 г. И все пак между 2011 и 2017 г. имаше множество събития, като европейската дългова криза, Абеномиката и референдума за Брекзит.

През 2017 г. валутните колебания намаляха. Но ние отново сме в период на макро разминавания. Докато глобализиращите сили не се завърнат, светът след пандемията ще се характеризира с висока валутна нестабилност.

Най-големите търговци на енергия в света се връщат към металите

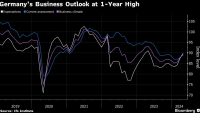

Най-големите търговци на енергия в света се връщат към металите  Перспективите за германския бизнес достигат едногодишен връх

Перспективите за германския бизнес достигат едногодишен връх  Шеф на таблоид разкри в съда, че е криел истории за изневерите на Тръмп

Шеф на таблоид разкри в съда, че е криел истории за изневерите на Тръмп  IBM е близо до придобиване на компания за облачен софтуер

IBM е близо до придобиване на компания за облачен софтуер  В България няма държавни програми за здравна превенция с минералните ни ресурси

В България няма държавни програми за здравна превенция с минералните ни ресурси

Григор Димитров ще пропусне турнира в Женева

Григор Димитров ще пропусне турнира в Женева  Заплатите в "Пирогов" скачат със 7% за лекари, 12% за лаборанти, сестри, санитари

Заплатите в "Пирогов" скачат със 7% за лекари, 12% за лаборанти, сестри, санитари  Нови паралелки в училищата ще попълват липсите на пазара на труда

Нови паралелки в училищата ще попълват липсите на пазара на труда  Борисов към ПП-ДБ: Несериозно е ГЕРБ да са ви виновни след 3 години бездействие

Борисов към ПП-ДБ: Несериозно е ГЕРБ да са ви виновни след 3 години бездействие  Отстраниха за 3 години свещеника, отслужил панихида в памет на Алексей Навални

Отстраниха за 3 години свещеника, отслужил панихида в памет на Алексей Навални

Ливърпул ще печели пет финала

Ливърпул ще печели пет финала  Огнени битки и шест бързи мача на SENSHI 21 + СНИМКИ

Огнени битки и шест бързи мача на SENSHI 21 + СНИМКИ  Много важен ден на „Герена“ за Ники Михайлов и „син“ любимец +ВИДЕО

Много важен ден на „Герена“ за Ники Михайлов и „син“ любимец +ВИДЕО  Звезда на Байерн разкри общата си мечта с Джуд Белингам

Звезда на Байерн разкри общата си мечта с Джуд Белингам

дава под наем, Многостаен апартамент, 130 m2 Варна, Генералите, 500 EUR

дава под наем, Многостаен апартамент, 130 m2 Варна, Генералите, 500 EUR  дава под наем, Двустаен апартамент, 60 m2 Варна, Чаталджа, 400 EUR

дава под наем, Двустаен апартамент, 60 m2 Варна, Чаталджа, 400 EUR  продава, Тристаен апартамент, 80 m2 София, Люлин 9, 160000 EUR

продава, Тристаен апартамент, 80 m2 София, Люлин 9, 160000 EUR  дава под наем, Двустаен апартамент, 66 m2 София, Център, 400 EUR

дава под наем, Двустаен апартамент, 66 m2 София, Център, 400 EUR  продава, Двустаен апартамент, 74 m2 Благоевград област, гр.Банско, 54000 EUR

продава, Двустаен апартамент, 74 m2 Благоевград област, гр.Банско, 54000 EUR

250 евро великденска помощ за бедните пенсионери в Кипър

250 евро великденска помощ за бедните пенсионери в Кипър  Коне, покрити с кръв, обикалят из Лондон

Коне, покрити с кръв, обикалят из Лондон  Велико Минков: При съвпадение на ДНК ще настоявам да отглеждам сина си

Велико Минков: При съвпадение на ДНК ще настоявам да отглеждам сина си  Огнени битки и шест бързи мача на SENSHI 21

Огнени битки и шест бързи мача на SENSHI 21  Не ядем истински сирена и кашкавали, а боклуци

Не ядем истински сирена и кашкавали, а боклуци