Китайските компании предпочитат пазарният им дебют да бъде в САЩ въпреки продължаващите търговски спорове между Пекин и Вашингтон.

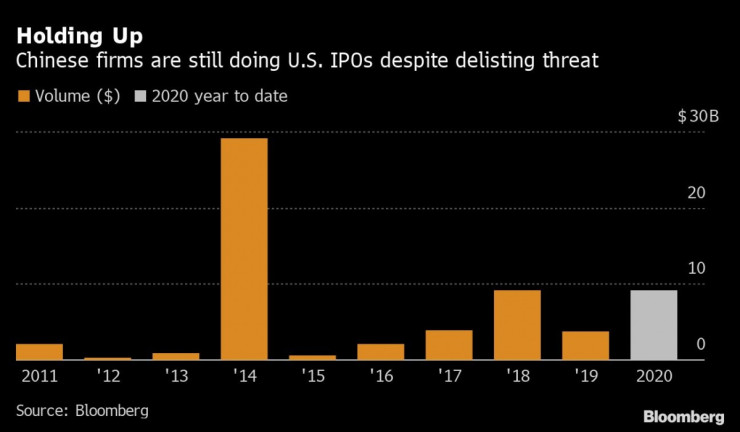

Базирани в Китай компании са набрали 9,1 млрд. долара чрез първични публични предлагания (IPO) в САЩ тази година, показват данни, събрани от Bloomberg. С това 2020 г. е напът да запише най-голямата сума от 2014 г. насам.

А списъкът с IPO-та продължава да расте. Китайската компания за продажба на дребно Miniso Group Holding Ltd. започна своето първично публично предлагане, което може да набере до 562 млн. долара. По-рано тази седмица финтех компанията Lufax Holding Ltd. пък подаде документи за американско листване, от което може да събере 3 млрд. долара.

„САЩ остават атрактивен пазар за листване на китайски компании“, посочва Тъкър Хайфийлд от Bank of America Corp. Според него САЩ все още предлага на китайските фирми по-голяма гъвкавост, по-добра ликвидност и по-ефективен от гледна точка на времето процес по подаване на документи.

Завишеният интерес става факт на фона на ново напрежение между двете най-големи световни икономики. През май президентът Доналд Тръмп заяви, че се следят стриктно китайските компании, които не спазват американските счетоводни закони. През август САЩ заплашиха, че ще забранят листванията на китайски фирми в страната заради отказа на Пекин да позволи одитни проверки.

Мнозина обаче не се отказаха от заплахата. Имотната онлайн платформа KE Holdings Inc. набра през юли 2,4 млрд. долара и стана най-голямото китайско IPO в САЩ от началото на годината. Веднага след него се нарежда листването на производителя на електрически коли XPeng Inc. с набрани 1,7 млрд. долара две седмици по-късно.

Въпреки това за САЩ остава само една част от целия бизнес. На пазарите в Китай и Хонконг са набрани 86% от 94,7-те млрд. долара, които китайските компании са прибрали чрез първични публични предлагания тази година, показват данните на Bloomberg. Очакваното едновременно листване на Ant Group Co. в Хонконг и Шанхай може да набере до 35 млрд. долара.

Последната компания, която се присъедини към еуфорията, бе приложението за споделено пътуване Dida Inc. То подаде документи за листване в четвъртък и ако бъде одобрено, ще се осъществи в Хонконг.

Една от причините китайските компании да избират първични публични предлагания в САЩ, а не някъде по-близо до дома, е, че за разлика от местните пазари американските позволяват листване дори ако компанията не е печеливша.

В Хонконг само биотехнологичните компании и тези с търгувани различни видове акции са изключени от правилото. Miniso например отчете загуба от 37 млн. долара за първите шест месеца на 2020 г., показват данни на компанията. XPeng също бе на загуба, когато направи дебюта си в САЩ.

„На повечето от тези компании, които все още не са записали печалба, ще им е трудно да наберат финансиране в Хонконг“, посочва Стивън Лиън, изпълнителен директор на UOB Kay Hian. Също така според него една от причините да се избере САЩ е, че така набирането на средства ще е във долари, а не в юани, което би могло да подпомогне разрастването на бизнеса в чужбина и ще е обект на по-малко капиталов контрол.

Си Дзинпин предприема най-голямата военна реорганизация в Китай от 2015 г. насам

Си Дзинпин предприема най-голямата военна реорганизация в Китай от 2015 г. насам  "Физическите рискове", свързани с изменението на климата, застигат банките

"Физическите рискове", свързани с изменението на климата, застигат банките  МВФ: Някои хедж фондове са твърде големи, за да се провалят на пазара на облигации

МВФ: Някои хедж фондове са твърде големи, за да се провалят на пазара на облигации  Ранният скок на златото се забавя - търговците следят напрежението в Близкия изток

Ранният скок на златото се забавя - търговците следят напрежението в Близкия изток  България е най-развитата в Югоизточна Европа по отношение на отвореното банкиране

България е най-развитата в Югоизточна Европа по отношение на отвореното банкиране

Договорът с "Боташ" нажежи страстите в НС, депутатите с взаимни обвинения

Договорът с "Боташ" нажежи страстите в НС, депутатите с взаимни обвинения  Родители спират деца от градина заради страх от коклюш, лечението трябва да е навременно

Родители спират деца от градина заради страх от коклюш, лечението трябва да е навременно  Подкрепа за Украйна и засилване на ПВО декларираха външните министри от Г-7

Подкрепа за Украйна и засилване на ПВО декларираха външните министри от Г-7  Централна прогноза

Централна прогноза  Храм "Света Неделя" да бъде с подсилени мерки за сигурност, предлагат от ГЕРБ-СДС

Храм "Света Неделя" да бъде с подсилени мерки за сигурност, предлагат от ГЕРБ-СДС

Български съдия по тенис с доживотно наказание

Български съдия по тенис с доживотно наказание  Рами Киуан на победа от медал на Европейското

Рами Киуан на победа от медал на Европейското  Известен наш треньор изригна пред Gol.bg: Този формат на шампионата е абсолютна глупост!

Известен наш треньор изригна пред Gol.bg: Този формат на шампионата е абсолютна глупост!  Велики спомени! ЦСКА показа уникални записки от хикса с Интер през 1967г. + ВИДЕО И СНИМКИ

Велики спомени! ЦСКА показа уникални записки от хикса с Интер през 1967г. + ВИДЕО И СНИМКИ

продава, Двустаен апартамент, 61 m2 София, Младост 1, 108000 EUR

продава, Двустаен апартамент, 61 m2 София, Младост 1, 108000 EUR  продава, Къща, 150 m2 Добрич област, гр.Шабла, 90000 EUR

продава, Къща, 150 m2 Добрич област, гр.Шабла, 90000 EUR  продава, Многостаен апартамент, 270 m2 София, Лозенец, 675000 EUR

продава, Многостаен апартамент, 270 m2 София, Лозенец, 675000 EUR  продава, Тристаен апартамент, 86 m2 София, Манастирски Ливади, 249000 EUR

продава, Тристаен апартамент, 86 m2 София, Манастирски Ливади, 249000 EUR  продава, Двустаен апартамент, 91 m2 София, Манастирски Ливади, 219000 EUR

продава, Двустаен апартамент, 91 m2 София, Манастирски Ливади, 219000 EUR

5 неща, които провалят връзките

5 неща, които провалят връзките  Бившият шеф на ГДБОП имал контакти с Мартин Божанов

Бившият шеф на ГДБОП имал контакти с Мартин Божанов  Кейт Бекинсейл излезе от болницата, имала коремни проблеми?

Кейт Бекинсейл излезе от болницата, имала коремни проблеми?  Официално: Митов оттегли пред премиера номинацията си за служебен министър

Официално: Митов оттегли пред премиера номинацията си за служебен министър  Какво ни носи точният съвпад на Юпитер и Уран на 20 април?

Какво ни носи точният съвпад на Юпитер и Уран на 20 април?