Две трети от големите глобални инвеститори очакват забавяне на конюнктурата през следващите 12 месеца. Това е най-високата стойност от две години и половина насам, показват резултатите от анализ на Bank of America Merrill Lynch. Банката анкетира ежемесечно големи инвеститори за техните оценки.

Рецесия обаче повечето инвеститори очакват едва през втората половина на следващата година или дори по-късно. Следователно те не оценяват неотдавнашното обръщане на кривата на доходността на облигациите в Съединените щати като сериозен предупредителен сигнал. Тази крива показва, че краткосрочните облигации понастоящем са по-печеливши от дългосрочните. Кривата на доходността се счита за водещ ранен икономически показател.

В пряка връзка с икономическите очаквания са перспективите за лихвите. Крехко мнозинство не очаква по-нататъшно увеличение на лихвите от страна на ФЕД в този цикъл. Така новата анкета значително подсилва това очакване в сравнение с проучването от предходния месец. Само около един на всеки десет очаква по-високи краткосрочни лихвени проценти по света. Толкова ниско тази прогноза бе за последно преди шест години.

Тези очаквания се отразяват в депозитните структури на инвеститорите. Средното парично съотношение е 4,6% - на най-ниското си ниво от 14 месеца насам, „но все още в областта на купувачите", поясняват анализаторте на на Bank of America Merrill Lynch. Идеята им: ако паричните средства в депата са достатъчно високи, инвеститорите все още имат достатъчно средства за бъдещи покупки.

Бързото възстановяване на световните фондови пазари през първото тримесечие изглежда оставя своя отпечатък. Налице е ясно подобрение в нагласите. През април много повече инвеститори са надценили акциите си, отколкото през март, показва проучването. Увеличението е най-силно от повече от две години.

Развиващите се пазари са най-популярни сред всички пазари на акции. Повече от всеки трети инвеститор има наднормени активи тук. За разлика от тях британският фондов пазар е най-малко популярен. Повече от един от всеки четирима инвеститори е с активи под нормата на Лондонската борса.

От гледна точка на инвеститорите, залогът на падащи цени на акциите в Европа остава най-популярната търговска стратегия. Именно по тази причина това носи риск от провал ("most crowded trade"). Почти толкова опасни са и залозите за повишаване на цените на най-известните технологични акции, като Facebook, Amazon, Apple или Netflix.

Като най-голям риск на финансовия пазар инвеститорите припознават търговската война. Тази оценка почти не се е променила през последните няколко месеца. Само през март икономическото охлаждане в Китай бе считано за най-големия риск. Междувременно тези притеснения утихват.

Пазари Азия, 19 април 2024

Пазари Азия, 19 април 2024  Фючърсите на какаото надминаха рекордните $11,000 за тон

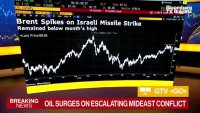

Фючърсите на какаото надминаха рекордните $11,000 за тон  Първоначалната реакция на петрола: тревожно спокойствие

Първоначалната реакция на петрола: тревожно спокойствие  Българската икономика е била в разцвет, когато политиците не са се бъркали (много)

Българската икономика е била в разцвет, когато политиците не са се бъркали (много)  Vanda: Страхът от ситуацията расте

Vanda: Страхът от ситуацията расте

Братя Аргирови преди големия концерт: Ако песните ни са вечни, това е награда за нашия труд

Братя Аргирови преди големия концерт: Ако песните ни са вечни, това е награда за нашия труд  "Възраждане", "Център" и "Истината и само истината" се регистрираха в ЦИК за изборите

"Възраждане", "Център" и "Истината и само истината" се регистрираха в ЦИК за изборите  Диетолог съветва как да постим правилно и как да се храним по Великден

Диетолог съветва как да постим правилно и как да се храним по Великден  В "Операция история" на 21 април от 16:30 часа ще видите

В "Операция история" на 21 април от 16:30 часа ще видите

Хората на Любо Пенев избухнаха срещу БФС

Хората на Любо Пенев избухнаха срещу БФС  ЦСКА с голяма новина за Каранга

ЦСКА с голяма новина за Каранга  Радослав Росенов и Рами Киуан откриват българското участие на Европейското по бокс

Радослав Росенов и Рами Киуан откриват българското участие на Европейското по бокс  Вальо Илиев обяви бъдещето пред ЦСКА 1948

Вальо Илиев обяви бъдещето пред ЦСКА 1948

дава под наем, Едностаен апартамент, 20 m2 Варна, Център, 350 EUR

дава под наем, Едностаен апартамент, 20 m2 Варна, Център, 350 EUR  дава под наем, Двустаен апартамент, 65 m2 Варна, Възраждане 3, 350 EUR

дава под наем, Двустаен апартамент, 65 m2 Варна, Възраждане 3, 350 EUR  продава, Тристаен апартамент, 114 m2 Пловдив, Коматевско Шосе, 106400 EUR

продава, Тристаен апартамент, 114 m2 Пловдив, Коматевско Шосе, 106400 EUR  продава, Тристаен апартамент, 197 m2 Пловдив, Съдийски, 133000 EUR

продава, Тристаен апартамент, 197 m2 Пловдив, Съдийски, 133000 EUR  продава, Тристаен апартамент, 119 m2 Пловдив, Христо Смирненски, 130000 EUR

продава, Тристаен апартамент, 119 m2 Пловдив, Христо Смирненски, 130000 EUR

Унищожават се голям брой кокошки заради птичи грип

Унищожават се голям брой кокошки заради птичи грип  Украинската армия: Свалихме руски бомбардировач Ту-22М3

Украинската армия: Свалихме руски бомбардировач Ту-22М3  Жена е с прорезни рани, мъжът й я замерил с порцеланова чиния

Жена е с прорезни рани, мъжът й я замерил с порцеланова чиния  Бебета от Кюстендил са първите жертви на коклюш у нас

Бебета от Кюстендил са първите жертви на коклюш у нас  Електрохолд отвори първия си клиентски център в Пловдив

Електрохолд отвори първия си клиентски център в Пловдив

преди 5 години Сега хората са със съдба на жертви на разпространен в света грешен начин за работа на централната банка.Днес, колкото повече работят хората да постигнат икономически растеж толкова по-големи щети понасят.В съответна държава, за спасение от рецесия е необходим правилен начин за работа на централната банка. отговор Сигнализирай за неуместен коментар