Елана Агрокредит АД е внесло в Комисията за финансов надзор проспект за увеличение на капитала с до 18 902 402 акции, всяка с емисионна цена от 1,1 лв., съобщи дружеството чрез Infostock.bg. Текущият капитал е разпределен в 18 902 402 акции и при пълен успех на увеличението той ще бъде удвоен до 37 804 804 лв.

Последната сделка с акции на дружеството е 1,363 лв., като текущите собственици на акции ще имат право да запишат по 1 нова акция срещу 1,1 лв.

„При всички случаи нашите планове са дивидентът за 2017 г. да бъде изплатен преди планираното увеличение на капитала през 2018 г.“, заяви Георги Георгиев, прокурист на Елана Агрокредит АД, в интервю за Investor.bg през юли тази година. Това е изключително важно, защото ако увеличението е преди последната дата за търговия с право на дивидент, дивидентът ще се разпредели върху двойно повече акции, тоест ще е с 50% по-малък.

Печалбата на Елана Агрокредит за деветмесечието на 2017 г. нарасна с 28% на годишна база до 9,2 ст. за акция. По устав поне 90% от годишната печалба трябва да бъде разпределена като дивидент, като досега са натрупани по 8,3 ст. на акция. Трябва да се изчака обаче одитираният отчет за цялата 2017 г. преди да се изчислява точен дивидент.

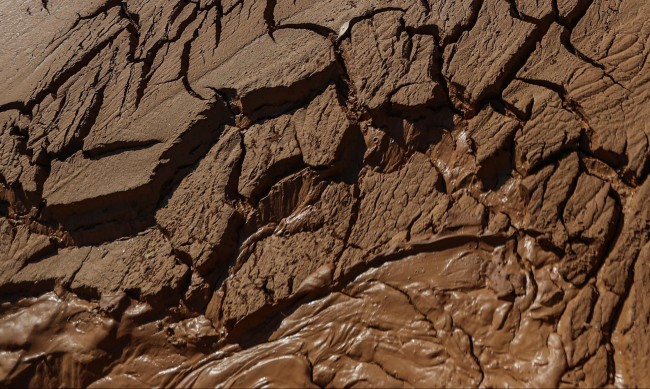

Елана Агрокредит АД финансира покупки на земеделски земи и оборотни кредити, обезпечени с ипотеки.

Портфейлът на Елана Агрокредит от финансов лизинг (финансиране на земя) и от търговски заеми (при финансиране за оборотни средства) намалява с 1,05% на тримесечна база до 41,51 млн. лв. към 30 септември 2017 г. спрямо 41,95 млн. лв. към 30 юни 2017 г. Най-вероятната причина, е че на 15 септември (всяка година) длъжниците на дружеството погасяват задълженията си и това е довело до голяма амортизация на главницата. При банките например този процес (погасяване на кредити от клиенти) е разпределен през годината във всеки от 12-те месеца, докато при Елана Агрокредит е концентриран на 15 септември, тоест в третото тримесечие.

От налото на 2017 г. портфейлът на дружеството нараства с 13,3% до 41,5 млн. лв., от които 29 млн. лв. са финансиране за покупка на земя и 12,5 млн. лв. са оборотно финансиране. Именно оборотното финансиране расте по-бързо, или с 31% спрямо началото на годината, докато финансирането на сделки е нагоре със 7% за деветте месеца до 29,04 млн. лв. към 30 септември 2017 г.

Сега въпросът е дали след увеличението на капитала Елана Агрокредит ще успее да раздаде притежаваните средства и ще успее да раздаде двойно повече, за да постигне капиталов лост от 1:1 собствен към привлечен капитал.

Тоест въпросът е ще може ли Елана Агрокредит да осигури добра доходност на вложителите си. Текущо тя е около 6% само за деветмесечието и може би 8% за годината, ако дивидентът бъде изплатен преди увеличението, или 4%, ако бъде изплатен след увеличението (това са само хипотези). Но основните вложители са пенсионни фондове, а те биха се радвали и на доходност от 4-5%, защото при държавните облигации доходността е дори отрицателна.

С дивидент преди увеличението или след увеличението, е факт, че емисионната цена е доста под пазарната (1,36 лв.). Ако извадим дивиден, реално текущата цена е около 1,3 лв., което е около 15% над 1,1 лв. за акция. Тоест ръководството не вярва, че може да пласира емисията на пазарната цена и дава отстъпка от около 15%. Разбира се всеки сегашен акционер ще получи право за участие в увеличението на капитала (по едно за всяка сегашна акция) и ако цената на правото е около 20 ст., то общата цена на придобиване за новите акционери ще е 1,1 лв. плюс 20 ст. общо 1,3 лв., но ако цената на правата е по-близо до минималната възможна цена от 0,001 лв., то новите акционери ще влязат при цена от 0,001 лв. Всичко това ще се реши при търговията с правата и на аукциона за неизползваните права.

Доходността от акциите на Елана Агрокредит АД ще зависи и от пазара на земеделска земя, от финансовото състояние на фермерите, от конкуренцията на други кредитори.

Изключително интересен акцент е, че след увеличението на капитала Елана Агрокредит ще увеличи пазарната си капитализация значително, а вероятно и ликвидността, и може да стане сериозен кандидат за влизане в SOFIX, ако покрие критерия за поне 750 акционери (в момента 374). Това би било до покупки от Expat SOFIX ETF и до отпадане на някои от сегашните компании в SOFIX, тоест до разпродажби от Expat SOFIX ETF.

Книжата на Елана Агрокредит АД поскъпват с 2,17% в последните 12 месеца до 1,363 лв. за брой и 25,8 млн. лв. пазарна капитализация. Освен този ръст има и дивидентна доходност от разпределения брутен дивидент от 7,79 ст. брутно на акция. Материалът е с аналитичен характер и не е препоръка за покупко-продажба на ценни книжа. Авторът притежава 1 акция в капитала на дружеството.

Свързани компании:

Зомби пожари тлеещи близо до нефтени кладенци застрашават канадските сондажи

Зомби пожари тлеещи близо до нефтени кладенци застрашават канадските сондажи  Най-скъпият „икономически експеримент“ в света е обвиняван за загубата на Турция

Най-скъпият „икономически експеримент“ в света е обвиняван за загубата на Турция  ЕС преминава в търговска офанзива срещу Китай, след като беше изиграван с години

ЕС преминава в търговска офанзива срещу Китай, след като беше изиграван с години  Интересът към устойчива мода у нас нараства, а бизнес средата става по-благоприятна

Интересът към устойчива мода у нас нараства, а бизнес средата става по-благоприятна  В икономиката на България има само два негативни процеса и те са внесени отвън

В икономиката на България има само два негативни процеса и те са внесени отвън

Ще се явят ли Сарафов, Гешев и Цацаров на изслушване по случая с Мартин Божанов

Ще се явят ли Сарафов, Гешев и Цацаров на изслушване по случая с Мартин Божанов  ЦСКА с кампания за Деня на Земята: Върнете старите си дрехи и вземете отстъпка

ЦСКА с кампания за Деня на Земята: Върнете старите си дрехи и вземете отстъпка  ООН бие тревога за бум на холера в Йемен

ООН бие тревога за бум на холера в Йемен  Кафе на 600 000 години - създадоха родословно дърво на арабиката

Кафе на 600 000 години - създадоха родословно дърво на арабиката  Какво не трябва да ядем, ако искаме да забременеем?

Какво не трябва да ядем, ако искаме да забременеем?

Ботев точи ножа на ЦСКА, ще играе без страх

Ботев точи ножа на ЦСКА, ще играе без страх  Не липсват мераклии! Пирин изпуска Максим Ковальов

Не липсват мераклии! Пирин изпуска Максим Ковальов  Лоялен към Нестор: Сърбин напусна ЦСКА, не иска при Белчев

Лоялен към Нестор: Сърбин напусна ЦСКА, не иска при Белчев  Промяна в ЦСКА! Белчев зачерква ромба на Ел Маестро

Промяна в ЦСКА! Белчев зачерква ромба на Ел Маестро

продава, Двустаен апартамент, 99 m2 Добрич област, с.Топола, 83000 EUR

продава, Двустаен апартамент, 99 m2 Добрич област, с.Топола, 83000 EUR  продава, Двустаен апартамент, 74 m2 Варна, Център, 135000 EUR

продава, Двустаен апартамент, 74 m2 Варна, Център, 135000 EUR  продава, Къща, 145 m2 Варна област, с.Близнаци, 245000 EUR

продава, Къща, 145 m2 Варна област, с.Близнаци, 245000 EUR  продава, Парцел, 1713 m2 Варна област, с.Левски, 36000 EUR

продава, Парцел, 1713 m2 Варна област, с.Левски, 36000 EUR  продава, Четиристаен апартамент, 155 m2 Варна, Център, 269000 EUR

продава, Четиристаен апартамент, 155 m2 Варна, Център, 269000 EUR

Агрион отдава земя под наем, започват преговори с фермерите

Агрион отдава земя под наем, започват преговори с фермерите  Нинова обвини Борисов, че кадрува в кабинета "Главчев"

Нинова обвини Борисов, че кадрува в кабинета "Главчев"  Нов тежък епизод на избелване на коралите по света

Нов тежък епизод на избелване на коралите по света  Иран съобщи подробности за оръжията, използвани срещу Израел

Иран съобщи подробности за оръжията, използвани срещу Израел  Разгадаха тайната на инженерния гений на термитите

Разгадаха тайната на инженерния гений на термитите