Живо си спомням среща в края на 2007 г. с ръководител на голяма американска банка. Изпълнителният директор нарисува обърнато U в отговор на въпроса ми къде стоят финансовите пазари. Когато ми казаха, че сме близо до върха, веднага попитах за рисковото позициониране на банката. „Максимум риск“ беше доста изненадващият отговор.

Дали не е разумно да се намали рискът преди очакваната повратна точка? Не, казаха ми. Банката се нуждае от „недвусмислени доказателства“, че пазарите се обръщат, преди да промени стратегията си, коментирал е директорът. Все пак кредиторът се е страхувал от влошаване на резултатите, а и властите не са изглеждали особено разтревожени, пише Мохамед ел-Ериан, президент на Queens College, Университета в Кеймбридж, и съветник на Allianz и Gramercy, в коментар за FT.

Днес тази институция (с различен главен изпълнителен директор) е по-добре капитализирана и по-ограничена в поемането на риск. Начинът на мислене обаче и рисковото поведение в играта не са изчезнали. Те се прехвърлят към небанките, пише ел-Ериан. Нещо повече, доскоро централните банки и други регулаторни агенции стояха отстрани, действайки като неволни активисти.

Въпреки че системните заплахи в играта са по-малки, финансовата система е уязвима от пазарни инциденти, които излагат икономиката на ненужни рискове. Вече системата е навигирала три почти инцидента тази година: внезапният януарски скок на доходността по облигациите; февруарският рейд на дребни инвеститори, фокусиран върху търговеца на дребно GameStop; гибелта на малко известната семейна инвестиционна компания Archegos през март, която нанесе около 10 млрд. долара известни загуби на банките.

И в трите случая разрушителните ефекти на финансовата система са ограничени благодарение на късмет, а не заради мерки, предприети с цел предотвратяване на кризи. Поемането на огромен риск, насърчавано от предоставянето на ликвидност от централните банки, се възобновява, посочва той. Това е придружено от голяма порция опортюнистично позициониране от някои инвеститори.

Двигателите на тези събития не трябва да бъдат пренебрегвани. Ако те изпушат, това ще рискува нова финансова авария, коментира ел-Ериан. За щастие централната банкова общност се събужда, разтърсена от призрака на инфлацията, както и от финансовата нестабилност.

Както обикновено, Английската централна банка е сред водещите в пакета с неотдавнашното си изявление, че „продължаващите покупки“ на активи по нейната програма за количествено облекчаване вече могат да се забавят донякъде. Това се определя като маркер за повишаване на лихвените проценти.

От своя страна Европейската централна банка (ЕЦБ) предупреди миналата седмица за „забележително изобилие“ на пазарите, добавяйки към по-ранните малки признаци на нещо, което мнозина смятаха за немислимо: възможността ЕЦБ да намали количествените облекчения преди Федералния резерв на САЩ.

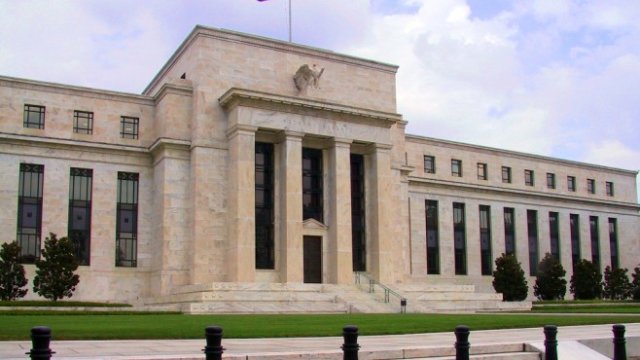

Служителите на Федералния резерв са приели на практика универсално придържане към общ набор от точки за изказване, отхвърлящи опасенията за инфлацията, като повтарят, че централната банка „не мисли да намалява“ стимулите. Въпреки това, протоколите от заседанията на политиката на Фед, публикувани миналата седмица, показват, че някои служители биха искали да говорят за възможността „на предстоящи срещи“, допълва ел-Ериан.

Добрата новина е, че Фед сега може да обмисли предприемането на корекция на политиката, която би помогнала да се намали вероятността от катастрофа, подобна на тази от 2007-2008 г.

По-малко добро е, че протоколите предполагат, че само някои от членовете на комисията за определяне на политиката на Фед. Това изглежда обаче, че не включва председателя на американската централна банка. Нищо чудно, че пазарите не обърнаха особено внимание.

Фед се изправя пред сложно политическо решение, тъй като сега е заложник на „нова парична рамка“, която е неподходяща за свързаните с пандемията структурни промени в икономиката, посочва Мохамед ел-Ериан. Това включва двойните рискове от нестабилността на пазара и загубата на доверието в институцията.

Инвеститорите трябва да насърчават Фед да се движи напред, а не просто да се фокусира върху продължаващото вливане на ликвидност. Поучавайки се от опита на банките във финансовата криза, по-добре е да рискуваме с краткосрочен дискомфорт, отколкото с трайната по-голяма вреда, която по-голяма политическа грешка би нанесла на стойността на активите, функционирането на пазарите и икономическото и социалното благосъстояние, заключава той.

Дългоочакваните мултифондове са предизвикателство и надежда за пенсионните дружества

Дългоочакваните мултифондове са предизвикателство и надежда за пенсионните дружества  Волатилността при цената на какаото е на най-високите нива от 1977 г. насам

Волатилността при цената на какаото е на най-високите нива от 1977 г. насам  Си иска Китай да има централна банка, която много прилича на Фед

Си иска Китай да има централна банка, която много прилича на Фед  Промяната към ортодоксална парична политика връща чуждите капитали в Турция

Промяната към ортодоксална парична политика връща чуждите капитали в Турция  Tesla успокои инвеститорите, като обеща модел за $25 000 през 2024 г.

Tesla успокои инвеститорите, като обеща модел за $25 000 през 2024 г.

Ивет Лалова се сдоби с първата си мъжка рожба

Ивет Лалова се сдоби с първата си мъжка рожба  Рейки помага за справяне със стреса

Рейки помага за справяне със стреса  Гордана Силяновска-Давкова води убедително на президентските избори в РСМ

Гордана Силяновска-Давкова води убедително на президентските избори в РСМ  Късна емисия

Късна емисия  Защо Съединените американски щати налагат санкции срещу Израел?

Защо Съединените американски щати налагат санкции срещу Израел?

Ман Юнайтед възкръсна от ада срещу последния за шеметен обрат

Ман Юнайтед възкръсна от ада срещу последния за шеметен обрат  Горчив "карамел" за Ливърпул и Клоп! Мечтата за титла отлетя

Горчив "карамел" за Ливърпул и Клоп! Мечтата за титла отлетя  Голям обрат! Шави остава в Барса

Голям обрат! Шави остава в Барса  Любо Пенев за боя в Разград: Не бяхме концентрирани

Любо Пенев за боя в Разград: Не бяхме концентрирани

продава, Тристаен апартамент, 113 m2 Варна, Колхозен Пазар, 190000 EUR

продава, Тристаен апартамент, 113 m2 Варна, Колхозен Пазар, 190000 EUR  продава, Тристаен апартамент, 120 m2 Бургас област, гр.Несебър, 293731 EUR

продава, Тристаен апартамент, 120 m2 Бургас област, гр.Несебър, 293731 EUR  продава, Двустаен апартамент, 49 m2 Варна, Владиславово, 78000 EUR

продава, Двустаен апартамент, 49 m2 Варна, Владиславово, 78000 EUR  продава, Едностаен апартамент, 52 m2 Пловдив, Христо Смирненски, 78600 EUR

продава, Едностаен апартамент, 52 m2 Пловдив, Христо Смирненски, 78600 EUR  продава, Двустаен апартамент, 70 m2 Бургас, Братя Миладинови, 130000 EUR

продава, Двустаен апартамент, 70 m2 Бургас, Братя Миладинови, 130000 EUR

Силяновска води убедително пред Пендаровски на изборите в РСМ

Силяновска води убедително пред Пендаровски на изборите в РСМ  Периодично гладуване – кои храни да включите и как да го прекъснете

Периодично гладуване – кои храни да включите и как да го прекъснете  5 неща, които никога да не държите в мазето

5 неща, които никога да не държите в мазето  Изплащат парите на земеделците за украинската помощ до 15 май

Изплащат парите на земеделците за украинската помощ до 15 май  Как да свалите килограми след 40?

Как да свалите килограми след 40?