Имотният магнат Бари Стърнлихт заяви миналата седмица, че само в офисите имотните загуби възлизат на 1,2 трлн. долара и „никой не знае точно къде е всичко това“. Инвеститорите стават все по-притеснени, че по-малките банки може да понесат голяма част от загубите, пише Bloomberg.

През последните две седмици нарастват притесненията, след като New York Community Bancorp, която е под натиск от американския регулатор, намали дивидента си, за да задели средства в случай, че заемите за бизнес имоти се влошат. А цените на имотите може да продължат да намаляват и това ще се добави към проблемите за кредиторите. Консултантската компания Green Street счете тази седмица, че стойностите на имотите при оценките им вероятно ще трябва да спаднат с още 10%, за да достигнат справедливи нива.

Сътресенията са удар за собственици на имоти и банкери, които очакват по-ниски лихви да смекчат проблемите и са възприели мотото: „Да оцелеем до ‘25“. Макар това да изглеждаше реалистично преди няколко месеца, силата на икономиката може да накара Федералния резерв да намали лихвите с по-бавен темп, отколкото очакват пазарите. Това засилва опасността от загуби при по-малките кредитори, след като през последните години те усилено отпускаха заеми за бизнес имоти.

Bloomberg илюстрира с шест графики положението към момента и как се стигна до него:

Инвеститорите в акции разпродават книжа на регионални банки след изненадата при NYCB, но кредитните инвеститори изглеждат по-спокойни. Това показва, че те считат случващото се за проблем на печалбите, а не толкова за риск за финансовата стабилност. В действителност рисковите премии върху банкови облигации намаляват повече, отколкото на по-широкия пазар, което означава, че банковите облигации се представят по-добре.

Дълговите пазари не считат натиска при бизнес имотите за систематичен за банките. Графика: Bloomberg LP

Дълговите пазари не считат натиска при бизнес имотите за систематичен за банките. Графика: Bloomberg LP

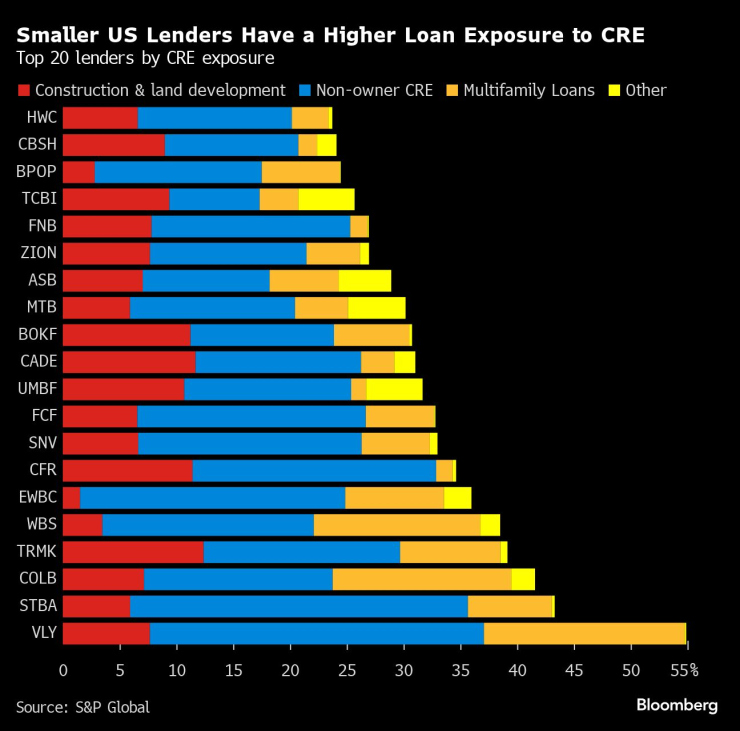

Кредитите за бизнес имоти съставляват над 40% от портфейлите със заеми на някои кредитори и Фед работи с местни и регионални банки с концентрирани експозиции към бизнес имоти. Това включва план за преминаване през очаквани загуби, заяви председателят Джером Пауъл в интервю за предаването 60 Minutes на CBS.

По-малките американски банки имат по-висока кредитна експозиция към бизнес имоти. Графика: Bloomberg LP

По-малките американски банки имат по-висока кредитна експозиция към бизнес имоти. Графика: Bloomberg LP

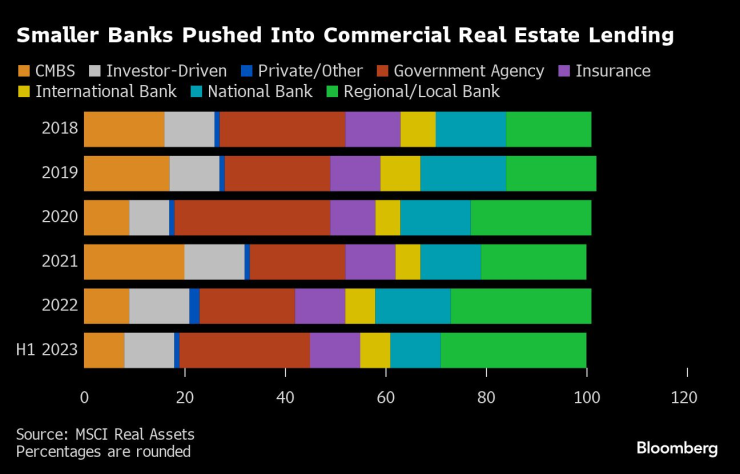

Една от причините за това са по-високите капиталови изисквания, които направиха заемите за бизнес имоти по-непривлекателни за най-големите банки след финансовата криза. По-малките кредитори, които са изправени пред по-малки капиталови изисквания, видяха възможност да повишат пазарния си дял и започнаха да трупат кредити за бизнес имоти, увеличавайки експозицията си, точно когато лихвите започнаха да растат.

По-малките банки се впуснаха да кредитират бизнес имоти. Графика: Bloomberg LP

По-малките банки се впуснаха да кредитират бизнес имоти. Графика: Bloomberg LP

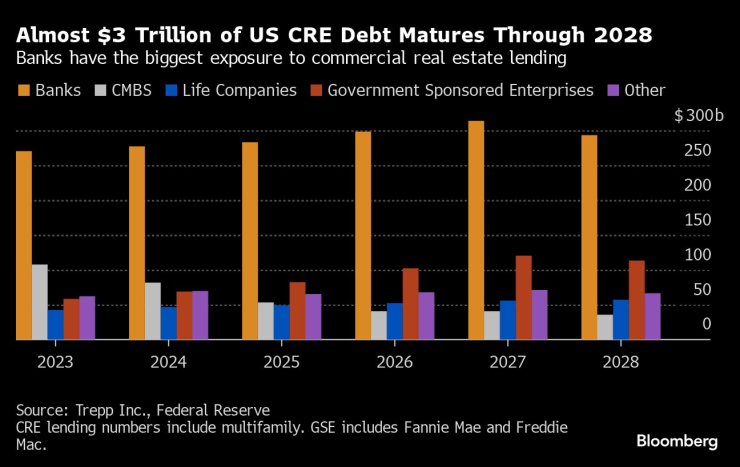

Резултатът сега е, че банките са най-големият източник на финансиране за индустрията. Много от тях са връхлетени от загуби и за кредитополучателите ще бъде по-трудно да рефинансират, а това засилва риска от загуби.

Дълг на стойност почти 3 трлн. долара за бизнес имоти в САЩ е с настъпващ падеж до 2028 г. Графика: Bloomberg LP

Дълг на стойност почти 3 трлн. долара за бизнес имоти в САЩ е с настъпващ падеж до 2028 г. Графика: Bloomberg LP

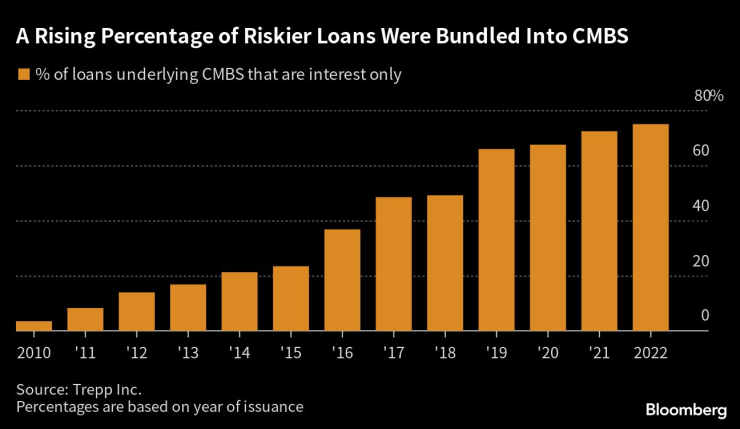

Допълнителен усложняващ фактор за кредиторите в САЩ е сумата на кредитирането за бизнес имоти, което предвижда само вземания по главницата, поне за ипотечните кредити, обвързани с облигации. Макар че съотношенията между дълга и собствения капитал са консервативни, спадът на цените на имотите е толкова голям, че прави притежателите на облигации уязвими в обезпечените си с ипотека портфейли с ценни книжа.

Растящ процент по-рискови заеми са включени в обезпечени с ипотека ценни книжа. Графика: Bloomberg LP

Растящ процент по-рискови заеми са включени в обезпечени с ипотека ценни книжа. Графика: Bloomberg LP

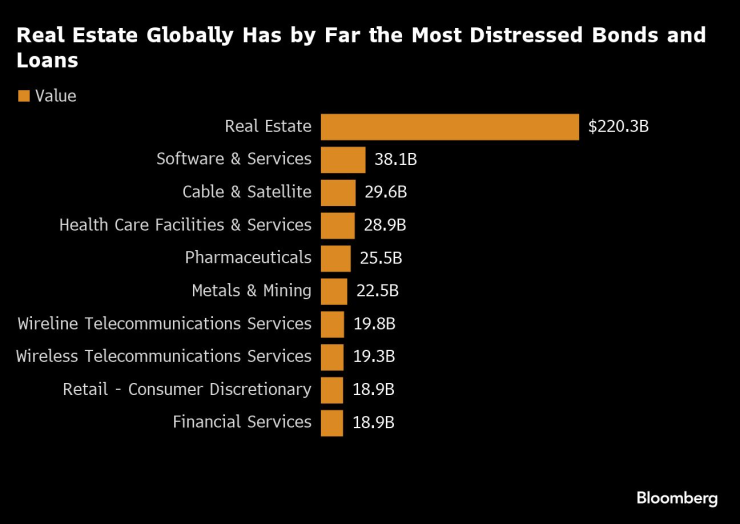

Проблемите с бизнес имотите съвсем не са ограничени само до САЩ. Недвижимите имоти са индустрията с най-голям размер на проблемни облигации и заеми в света, голяма част от тях от Китай, който изпитва имотна криза повече от три години. Проблемите се разпространяват и в Германия и скандинавските страни след прекомерното използване на евтино кредитиране, което изигра лоша шега с повишаването на лихвите по заемите.

Облигации и заеми, свързани с имоти, на стойност над 220 млрд. долара в момента са проблемни в глобален план, сочат събрани данни от Bloomberg News. Това е спад само с 11,4 млрд. долара, откакто Пауъл заяви в средата на декември, че цикълът на повишаване на лихвите като цяло е приключил и че се задават разговори за възможно понижаване на лихвите. Изказването му породи силен ръст на множество пазари на ценни книжа.

В световен план имотите имат най-много проблемни облигации и заеми. Графика: Bloomberg LP

В световен план имотите имат най-много проблемни облигации и заеми. Графика: Bloomberg LP

Скъпотия! Храните у нас продължават да поскъпват стремглаво преди еврото

Скъпотия! Храните у нас продължават да поскъпват стремглаво преди еврото  7 декември е обявен за Международен ден на гражданската авиация

7 декември е обявен за Международен ден на гражданската авиация  Виц на деня - 7 декември

Виц на деня - 7 декември  Мачовете по ТВ днес (7 декември)

Мачовете по ТВ днес (7 декември)  Времето във Варна на 7 декември

Времето във Варна на 7 декември

продава, Двустаен апартамент, 71 m2 София, Младост 4, 242400 EUR

продава, Двустаен апартамент, 71 m2 София, Младост 4, 242400 EUR  продава, Тристаен апартамент, 71 m2 София, Младост 4, 242400 EUR

продава, Тристаен апартамент, 71 m2 София, Младост 4, 242400 EUR  продава, Къща, 150 m2 София област, с.Клисура, 125000 EUR

продава, Къща, 150 m2 София област, с.Клисура, 125000 EUR  продава, Парцел, 800 m2 Хасково област, с.Орлово, 33000 EUR

продава, Парцел, 800 m2 Хасково област, с.Орлово, 33000 EUR  продава, Тристаен апартамент, 175 m2 София, Стрелбище, 510000 EUR

продава, Тристаен апартамент, 175 m2 София, Стрелбище, 510000 EUR

Може да видим връщане под 4000 долара за тройунция при златото

Може да видим връщане под 4000 долара за тройунция при златото  С новия дълг не се увеличава производителността, а пада върху младите

С новия дълг не се увеличава производителността, а пада върху младите  България с рекорден ръст на онлайн продажбите за Черния петък в Европа

България с рекорден ръст на онлайн продажбите за Черния петък в Европа  Кой ще замести Хасет в Белия дом, ако стане шеф на Фед

Кой ще замести Хасет в Белия дом, ако стане шеф на Фед  Жизнено важната търговия на Русия с петрол в Индия е в упадък, но не и изчезнала

Жизнено важната търговия на Русия с петрол в Индия е в упадък, но не и изчезнала

Toyota се завръща във Ф1

Toyota се завръща във Ф1  BMW превъртя играта: Тествахме новото iX3

BMW превъртя играта: Тествахме новото iX3  Най-бързата кола на XX век беше продадена за над 25 милиона долара

Най-бързата кола на XX век беше продадена за над 25 милиона долара  Какви са основните проблеми на 1.2 TSI на Volkswagen

Какви са основните проблеми на 1.2 TSI на Volkswagen  Топ 10 на най-устойчивите на ръжда коли на старо

Топ 10 на най-устойчивите на ръжда коли на старо

Как "човекът на Тръмп" в НАСА ще изправари Китай в космоса?

Как "човекът на Тръмп" в НАСА ще изправари Китай в космоса?  Проходът Троян-Кърнаре е временно затворен

Проходът Троян-Кърнаре е временно затворен  Япония е изправена пред криза, свързана с деменция

Япония е изправена пред криза, свързана с деменция  Почти 50% подкрепа за предложението за ограничаване на населението в Швейцария

Почти 50% подкрепа за предложението за ограничаване на населението в Швейцария  Българският пазар е твърде малък за четири платформи за доставки на храна

Българският пазар е твърде малък за четири платформи за доставки на храна