Рискът беше малък

След като Доналд Туск стана премиер през 2007 г., той обеща Полша да се присъедини към еврозоната до четири години.

Увереността му даде зелена светлина на кредиторите да ускорят програмата с швейцарските франкове. Годината, в която Туск дойде на власт, над половината от отпуснатите ипотечни кредити в Полша бяха в швейцарска валута.

„Макар че не беше стандартен подход да се дава заем във валута, различна от местната, се мислеше също за предстоящото влизане в еврозоната, заради което рискът беше нисък“, спомня си банкерът Йозеф Вансер, почетен председател на надзорния съвет на BNP Paribas в Полша.

„Но къде бяха всички административни и регулаторни органи по онова време, които инспектираха банките, но не обърнаха внимание, че това е злоупотреба?“, пита той.

Някои полски банки първоначално не бяха склонни да отпускат заеми в швейцарски франкове, казва главният изпълнителен директор на ING Bank Śląski Брунон Барткевич. Той допълва, че е лобирал пред регулаторите да забранят ипотечните кредити в швейцарски франка.

След като усилията му се провалили, ING се присъединила към практиката, „защото щяхме да бъдем маргинализирани, ако не предлагахме основния продукт на пазара“.

ING започнала да продава ипотечни кредити в швейцарски франкове през март 2008 г., само няколко месеца преди фалита на Lehman Brothers да постави началото на световната финансова криза, която сложи край и на амбициите на Туск за еврото.

Положението за притежателите на ипотеки в швейцарски франкове се влоши още повече, след като Швейцария отдели франка си от еврото през 2015 г., което доведе до ръст в стойността му с 20%. Ходът накара полското правителство да предложи законопроект, който слага черта под загубите в чуждестранна валута.

Законопроектът трябваше да принуди банките да превърнат всичките си ипотеки в швейцарски франкове в ипотечни кредити в злоти, което щеше да им струва 9,5 млрд. злоти. Но банките успешно лобираха срещу въвеждането на законопроекта, до голяма степен защото бяха спечелили първите съдебни дела, заведени от изпитващи затруднения клиенти.

Банките направиха сериозна грешка, като отхвърлиха споразумението, казва бившият банкер Павел Борис, който сега е президент на държавния Полски фонд за развитие. Вместо това проблемът е оставен в ръцете на съдиите.

Съдът на ЕС публикува първоначално мнение в полза на притежателите на ипотечни кредити през 2019 г., след което полските съдилища също започнаха да заемат страната на купувачите на жилища, а това на свой ред насърчи завеждането на нови дела.

По ирония на съдбата същите банки, които блокираха през 2015 г. законопроекта за превръщането на ипотеките от швейцарски франкове в злоти, сега „лобират пред това правителство да създаде законопроект“, който да ги защити от поражения в съдебните зали, отбелязва Борис.

Той все пак се надява, че съдиите няма да създадат „несправедливо“ положение, като постановят, че притежателите на ипотечни кредити в швейцарски франкове могат да си върнат лихвените си плащания, каквито притежателите на заеми в злоти са задължени да правят. „Ако говорим за справедливост, това няма нищо общо със справедливостта“, отбелязва Борис.

Ястребски също призовава съдиите да обмислят по-широките последици за полската икономика от решения, които създават риск от срив на банките. „Защитата на потребителите става нещо като змия, която изяжда собствената си опашка“, отбелязва той. „В крайна сметка клиентите ще платят за този хаос“.

Банки под натиск

Изправено пред трудни избори идната есен, полското дясно правителство неотдавна взе страната на потребителите, като им предложи ипотечна ваканция.

Банките се превръщат и в политическа топка в дебата за ускоряващата се инфлация, като политиците ги заплашват с данък върху свръхпечалбите, ако не предоставят по-добри условия на клиентите си.

През юли ръководителят на управляващата партия „Право и справедливост“ Ярослав Качински призова банките „да се вразумят и да увеличат радикално лихвите по депозитите“.

Тъй като някои от най-големите банки в Полша са и контролирани от държавата, „се притеснявам как правителството може да третира този сектор, особено в година на избори, когато банките може да бъдат използвани за набиране на популярност сред избирателите“, казва Якуб Карновски, който преподава във Варшавското училище по икономика.

Рискът с швейцарския франк хвърля голяма сянка върху полските банки, които иначе се представиха добре на европейските стрес тестове, като запазиха по-високи коефициенти на капиталова адекватност от много други банки в Европа. Но растящите лихви рязко намаляват търсенето на кредити от лятото насам.

„Не мисля, че трябва да очакваме нещо като Гърция (по време на кризата в еврозоната), но е ясно, че положението на полските банки не е съвсем стабилно“, казва бившият финансов министър Гжегож Колодко.

Спасителната програма за Getin беше добра илюстрация на това положение, въпреки че властите я представиха като еднократно събитие без систематичен риск предвид обхвата на проблемите на банката. „Както можете да видите, процедурата за разрешаване на проблема (за Gretin) не доведе до отлив от банките, тя премина гладко“, каза полският финансов министър Магдалена Жечковска в интервю за FT миналия месец.

Но някои експерти предупреждават, че друго, по-силно взривно устройство е заровено под банковия сектор в Полша и може да бъде задействано от планирана реформа на бенчмарковата лихва за ипотечните кредити и някои други потребителски заеми.

Реформата на варшавската междубанкова лихва Wibor ще е в унисон с реформата в Лондон за замяна на компрометирания заради измами Libor след финансов скандал преди десет години. Libor беше заменен с лихва, базирана на пазарни трансакции, след като се разбра, че банкери за влизали в заговор за манипулиране на междубанковата лихва.

Скандалът накара финансовите власти в цял свят да подложат на щателен преглед собствените си бенчмаркове и да преминат към изчисления, базирани на действителни сделки вместо на оферти, които са по-застрашени от измами.

През април премиерът Матуеш Моравецки, който е бивш главен изпълнителен директор на банка, заяви на конференция, че Полша трябва да премахне Wibor до януари и да го замени с „различна, прозрачна лихва“.

Неподготвен за съобщението на Моравецки, банковият сектор успешно отложи крайния му срок до януари, като отбеляза, че реформите на Libor са продължили с години. Но след коментара на премиера за прозрачността някои адвокати започнаха съдебни процедури за анулиране на ипотечни кредити, базирани на Wibor.

През септември адвокатът Бартош Жупайло осъди банката си PKO, тъй като информирала ненадлежно за рисковете от използване на плаваща лихва, базирана на Wibor, когато PKO му продала ипотечен кредит през 2012 г.

Жупайло казва, че делото му „не е за парите ми“, а за да накара полската съдебна система да реши дали всеки заем, използвал Wibor, трябва да бъде анулиран.

От 2020 г. правната му кантора отделно е спечелила 60 дела за купувачи на жилища с ипотечен кредит в швейцарски франкове и работи по други 600 дела.

„Мисля, че една от причините правителството да иска да замени Wibor възможно най-бързо, е, защото виждайки какво се случва с кредитите в швейцарски франкове те изведнъж много се уплашиха от повторение и дори по-лош резултат с Wibor“, казва Жупайло.

Макар да няма доказателства, че Wibor е бил манипулиран по същия начин като Libor, той отбелязва, че няма причини да вярва и че не е.

„Wibor беше конструиран по сходен начин като Libor, затова защо да няма и същите проблеми?“, пита Жупайло. „Когато погледнем в чужбина, има много страни, където хората получават оферти за ипотеки с фиксирана лихва, но не и в Полша. Защо? Мисля, че защото банките могат да печелят повече с плаваща лихва благодарение на възможностите им да контролират нивото на бенчмарковата ставка“, допълва той.

Ако адвокати като Жупайло убедят съдиите да анулират базирани на Wibor договори, банкери казват, че последиците за полските банки ще бъдат катастрофални.

Томаш Миронжук, бивш главен изпълнителен директор на BGK Bank, казва, че това ще тласне Полша „към криза по същия начин като в началото на 90-те години на миналия век“, когато банковият сектор преживя голяма консолидация, за да предотврати рухването на по-слабите институции заради необслужвани заеми.

На по-широко ниво съдебната система може да навреди на спойката между регулатори, финансови институции и техните клиенти. „Хората, отговорни за внимателното управление на Полша, никога не са се замисляли сериозно за риска, ако потребителите успешно предизвикат банките си“, казва Миронжук. „Когато валутните курсове или лихвите растат, това повишава мотивацията на клиентите да се обръщат към съда, както и възнагражденията за техните адвокати“, допълва той.

Заради ескалирането на битката с швейцарския франк е трудно да се каже какво ще стане след това, коментира Баткевич. „Тръгнахме от това какво е неправомерна продажба и стигнахме до решението, че всеки ипотечен кредит в чуждестранна валута е свързан със злоупотреба. Наистина не знам как извървяхме този път“, отбелязва той.

Но за собственици на жилища като семейство Ржевуски, чийто син сега е тийнейджър, съдилищата са единственият път за бягство от непоносимото бреме на ипотечен кредит в швейцарски франкове.

Дори след като спечелило първия кръг от съдебната си битка, семейството все още е изправено пред обжалване от банката и друга борба за лихвените плащания по остатъчния си жилищен дълг.

„Купихме къща, за да създадем семейство, а не за да се впуснем в дълга и трудна битка с банкери. Можем само да се надяваме, че тази история ще свърши, преди синът ни да напусне дома ни“, казва Марек Ржевуски.

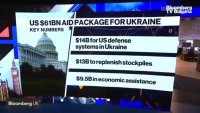

Марченко: Увеличаваме военния бюджет с помощта от САЩ

Марченко: Увеличаваме военния бюджет с помощта от САЩ  Марченко очаква още $10-12 млрд дефицит в Украйна през 2025

Марченко очаква още $10-12 млрд дефицит в Украйна през 2025  Марченко не коментира преструктурирането на дълга на Украйна

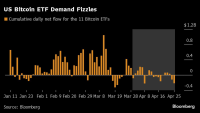

Марченко не коментира преструктурирането на дълга на Украйна  Инвеститори изтеглиха рекордни средства от американските биткойн ETF-и

Инвеститори изтеглиха рекордни средства от американските биткойн ETF-и  MasterChef в ресторант Floret на хотел InterContinental Sofia

MasterChef в ресторант Floret на хотел InterContinental Sofia

Пролетни ястия, които ще ни помогнат да отслабнем (РЕЦЕПТИ)

Пролетни ястия, които ще ни помогнат да отслабнем (РЕЦЕПТИ)  Тестват нова ваксина срещу рак на кожата във Великобритания

Тестват нова ваксина срещу рак на кожата във Великобритания  Експлозия от екзотични аромати и умами вкусове завладяват ресторант Floret в хотел InterContinental Sofia

Експлозия от екзотични аромати и умами вкусове завладяват ресторант Floret в хотел InterContinental Sofia  Ще ви изненадат ли най-желаните държави и градове за работа в чужбина?

Ще ви изненадат ли най-желаните държави и градове за работа в чужбина?  40 години от Възродителния процес: Социалната памет и историческият поглед

40 години от Възродителния процес: Социалната памет и историческият поглед

Новите съсобственици предизвикаха шок в Ман Юнайтед

Новите съсобственици предизвикаха шок в Ман Юнайтед  Ники Митов пое кандидат за Първа лига за четвърти път – ето кои влизат в екипа му

Ники Митов пое кандидат за Първа лига за четвърти път – ето кои влизат в екипа му  Бивша звезда на Левски прогнозира дербито и направи голямо разкритие

Бивша звезда на Левски прогнозира дербито и направи голямо разкритие  Официално! Клуб от Първа лига с нови собственици

Официално! Клуб от Първа лига с нови собственици

дава под наем, Двустаен апартамент, 75 m2 София, Редута, 350 EUR

дава под наем, Двустаен апартамент, 75 m2 София, Редута, 350 EUR  продава, Гараж, паркомясто, 19 m2 София, Малинова Долина, 28000 EUR

продава, Гараж, паркомясто, 19 m2 София, Малинова Долина, 28000 EUR  дава под наем, Двустаен апартамент, 60 m2 София, Овча Купел, 360 EUR

дава под наем, Двустаен апартамент, 60 m2 София, Овча Купел, 360 EUR  дава под наем, Двустаен апартамент, 75 m2 София, Овча Купел, 375 EUR

дава под наем, Двустаен апартамент, 75 m2 София, Овча Купел, 375 EUR  дава под наем, Гараж, паркомясто, 18 m2 София, Център, ул. Козлодуй, 100 EUR

дава под наем, Гараж, паркомясто, 18 m2 София, Център, ул. Козлодуй, 100 EUR

Откриха над 300 бомби от Втората световна война край Атина

Откриха над 300 бомби от Втората световна война край Атина  Майка и щерките ѝ гадаят онлайн срещу 230 евро

Майка и щерките ѝ гадаят онлайн срещу 230 евро  Според зодията: Как да се преборите с пролетната умора?

Според зодията: Как да се преборите с пролетната умора?  Пак отложиха делото за кметските избори в София

Пак отложиха делото за кметските избори в София