Европейските банки са принудени да продават по-дългосрочни облигации в отговор на новите правила за банково регулиране Базел III, които имат за цел да намалят и предотвратят рисковете от нова тежка финансова криза, подобна на тази от 2008 година.

Възможностите на банките да си набавят нужното финансиране, с което да заздравят своя капитал обаче, са застрашени от конфликта между изискванията по Базел III от една страна и европейската директива Платежоспособност II, пише Bloomberg.

Директивата Платежоспособност II бе приета от Европейския съвет в края на 2009 г. и предоставя общата за Европейския съюз (ЕС) правна рамка за осъществяването на застрахователна и презастрахователна дейност. Директивата определя изискванията за платежоспособност и риск, с които трябва да се съобразяват застрахователните и пенсионни компании в Европа.

Именно застрахователните и пенсионни дружества са основните инвеститори в издаваните от банките облигации. Тук възниква и конфликтът: съгласно Базел III ще трябва европейските банки да увеличат издаването на по-дългосрочни облигации, а в същото време Платежоспособност II ограничава вложенията на застрахователите и пенсионните компании в дългосрочни дългови ценни книжа.

Проучване на консултантската компания McKinsey показва, че новите изисквания по Базел III ще принудят европейските банки да привлекат финансиране за 2,3 трлн. евро през следващите осем години чрез издаването на дългосрочни облигации.

Най-големият купувач на тези ценни книжа обаче – застрахователите и пенсионните дружества, ще изгубят своя стимул да инвестират в тях, защото според директивата Платежоспособност II рисковете от държането на дългосрочни дългови книжа са по-високи и ще ги оскъпяват.

„Двата регламента си противоречат”, казва Саймън Хилс, изпълнителен директор на Асоциацията на британските банкери. „Единият ти казва, че трябва да има повече финансиране с дългови книжа с по-голяма продължителност, а другият казва внимавайте при покупка на тези книжа, ако сте застрахователна компания. Това е голям проблем за банките.”

Председателят на Европейската комисия Жозе Барозу призова за обща система за финансово регулиране, която да обхваща всички страни, регулаторни органи и международни организации. Неговите усилия бяха подкрепени от лидери като немския канцлер Ангела Меркел и американския президент Барак Обама, но са изложени на риск от несъответствието в правилата за банките и застрахователите.

Това предупреждават мениджъри от банковите и застрахователните среди и техните лобисти, които настояват за смекчаване на новите регламенти.

Базел III трябва да влезе в сила през 2019 г. и предвижда банките да притежават достатъчно парични средства и ликвидни активи за покриването на задължения си за година напред. Целта е да се намали зависимостта на банките от краткосрочното финансиране, което пресъхна по време на кредитната криза и причини фалита на Lehman Brothers.

Проучването на McKinsey показва, че европейските банки ще се нуждаят от до 2,3 трлн, евро дългосрочно финансиране през следващите осем години, а за щатските банки недостигът възлиза на 2,2 трлн. евро.

За да компенсират тези дефицити, банките ще трябва да издадат повече облигации с матуритет над една година или да увеличат депозитите си на дребно.

Застрахователните и пенсионните дружества държат около 60% от подчинения дълг на банките, което ги прави най-големия купувач на банкови облигации, според Пол Ахлайтнър, финансов мениджър на най-големия европейски застраховател Allianz.

Директивата Платежоспособност II трябва да влезе в сила през 2013 г., но може да претърпи промени преди това. Правилата, заложени в нея, правят покупките на по-дългосрочни корпоративни облигации по-скъпи за застрахователите в момент, в който банките планират продажбата на рекордни количества дълг.

Total говори за преместване в Ню Йорк, за да "последва парите"

Total говори за преместване в Ню Йорк, за да "последва парите"  Силициевата завеса между САЩ и Китай може да падне върху автономното бъдеще на Tesla

Силициевата завеса между САЩ и Китай може да падне върху автономното бъдеще на Tesla  Най-големите съперници на BHP наблюдават отстрани драмата с Anglo American

Най-големите съперници на BHP наблюдават отстрани драмата с Anglo American  Украйна бе подложена на нова атака с дронове в нощта на Великден

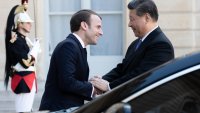

Украйна бе подложена на нова атака с дронове в нощта на Великден  Макрон призовава за пренастройка на икономическите връзки с Китай

Макрон призовава за пренастройка на икономическите връзки с Китай

Великите дни и хора в българската история

Великите дни и хора в българската история  Как да проверим дали двигателят изживява последните си дни?

Как да проверим дали двигателят изживява последните си дни?  Папа Франциск поздрави православните християни и вярващите по случай Великден

Папа Франциск поздрави православните християни и вярващите по случай Великден  Историите ON AIR: Христос Воскресе!

Историите ON AIR: Христос Воскресе!  Историите ON AIR: Гайдата - звуци от Космоса

Историите ON AIR: Гайдата - звуци от Космоса

Нова мегабитка! Огромно име сменя Бетербиев срещу Бивол

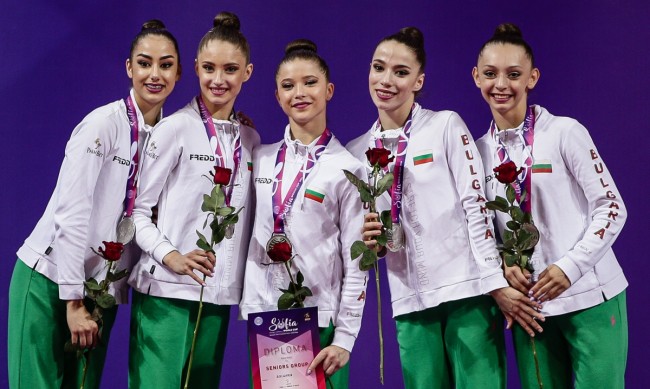

Нова мегабитка! Огромно име сменя Бетербиев срещу Бивол  Дара Малинова с бронз на обръч от Европейската купа в Баку

Дара Малинова с бронз на обръч от Европейската купа в Баку  Каляри изпусна да бие Лече в края

Каляри изпусна да бие Лече в края  "Лъвовете" по минифутбол заминават утре за турнира Лига на нациите

"Лъвовете" по минифутбол заминават утре за турнира Лига на нациите

продава, Двустаен апартамент, 65 m2 София, Малинова Долина, 118000 EUR

продава, Двустаен апартамент, 65 m2 София, Малинова Долина, 118000 EUR  продава, Двустаен апартамент, 56 m2 София, Малинова Долина, 135000 EUR

продава, Двустаен апартамент, 56 m2 София, Малинова Долина, 135000 EUR  продава, Двустаен апартамент, 78 m2 София, Малинова Долина, 121752 EUR

продава, Двустаен апартамент, 78 m2 София, Малинова Долина, 121752 EUR  продава, Къща, 105 m2 София област, с.Ромча, 78000 EUR

продава, Къща, 105 m2 София област, с.Ромча, 78000 EUR  продава, Тристаен апартамент, 95 m2 София, Толстой, 155000 EUR

продава, Тристаен апартамент, 95 m2 София, Толстой, 155000 EUR

Слънчево за Гергьовден, градусите достигат до 26°

Слънчево за Гергьовден, градусите достигат до 26°  Хизбула изстреля десетки ракети срещу Израел

Хизбула изстреля десетки ракети срещу Израел  Копола представи откъс от новия си филм "Мегаполис"

Копола представи откъс от новия си филм "Мегаполис"  Злато и за ансамбъла на Европейската купа в Баку

Злато и за ансамбъла на Европейската купа в Баку