Какво ни казва настоящият инфлационен скок за инфлационните перспективи в дългосрочен план? Фокусът ми тук ще бъде върху Обединеното кралство. Но поуката може да е от значение и другаде: ирационално е да се вярва, че централните банки ще постигнат дългосрочните си цели. По-точно, инфлацията ще бъде асиметрична, с по-големи отклонения в посока нагоре, отколкото надолу, пише главният икономически коментатор на Financial Times Мартин Уулф.

Преди около две десетилетия имах дискусия с един от тогавашните най-високопоставени служители на Английската централна банка (АЦБ), в която беше посочено, че въпреки че банката рядко би постигнала точно целта от 2 процента, с течение на времето грешките трябва да са симетрични. Очакваният дългосрочен резултат би трябвало да бъде ниво на цените, подразбиращо се от годишната цел от 2 процента. За много лица, вземащи решения, това очакване за бъдещото ниво на цените беше също толкова важно, колкото и годишната инфлация, тъй като щеше да определи реалната стойност на договор, деноминиран в британски лири - конвенционална облигация или анюитет. Ако се окаже коректен, режимът за таргетиране на инфлацията ще даде както краткосрочна гъвкавост на паричната политика, така и дългосрочна предвидимост на ценовите нива. Това изглеждаше страхотна комбинация и оправдание за поставянето на цел за инфлацията.

Неотдавнашният скок на инфлацията ни кара да се запитаме дали е вярно. Изглежда не, смята авторът.

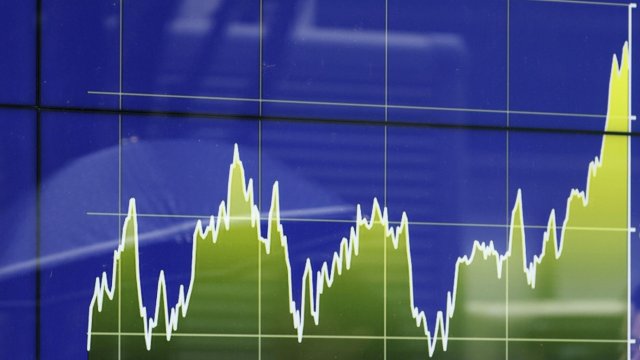

Нека започнем през 2003 г., когато монетарната цел за Обединеното кралство беше обвързана с индекса на потребителските цени. Оттогава действителното ниво на цените е рядко (и само с много малко) под нивото, следващо от кумулативната инфлация от 2 процента, въпреки дългосрочния дезинфлационен шок от финансовата криза от 2007-09 г. и последиците от нея. Но отклонението беше малко. През февруари 2021 г. нивото на цените беше само с 2% по-високо от това, което се предполага от постоянния успех в постигането на целта. Таргетирането на инфлацията изглежда осигуряваше стабилността на ценовото ниво, на която се надявахме.

Оттогава историята е много различна. През юни тази година нивото на потребителските цени беше със 17 на сто по-високо от заложеното в целта. Това представлява общо 21% покачване на ценовите нива през предходните три години. Обединеното кралство претърпя еквивалента на почти 10 години инфлация от 2 процента за по-малко от една трета от това време! Към август изглеждаше така така, сякаш инфлацията е била 2,8 процента от юни 2003 г., а не 2 процента.

Не толкова отдавна много монетарни ръководители се тревожеха за кумулативните отклонения от целта в низходяща посока. В САЩ това доведе до решение за компенсирането им в бъдещата политика. Тогава това не беше проблем за АЦБ. Но да предположим, че грешките от миналото са имали значение. Дори и при нулева инфлация ще отнеме време до средата на 2031 г. преди нивото на цените да се върне там, където би трябвало да го постави 2 процентна годишна инфлация от юни 2003 г.

Централната банка не е задължена да прави това. Въпреки всичко, това голямо превишаване дава някои важни уроци.

Това, което ни казва за икономиката, е, че е много малко вероятно нивата на цените да се сринат надолу, но лесно могат да се изстрелят нагоре, както направиха наскоро и също така през 70-те години. Вторият урок е, че монетарните власти са склонни да работят много по-усилено, за да избегнат дефлацията, отколкото инфлацията над целта. Това не е изненадващо: поддържането на висока икономическа активност е много по-популярно и така по-лесно за изпълнение, отколкото повишаването на безработицата.

Фазата на бизнес цикъла също влияе върху мисленето на икономистите. Има напълно основателни причини да се запитаме дали 2 процента е най-добрата цел. Въпреки това само малцина твърдяха, че тя трябва да бъде намалена след финансовата криза. По-наскоро обаче влиятелни икономисти се обявиха за по-висока цел, тъй като инфлацията скочи. Освен това, както отбеляза Сумая Кейнс (колумнистка на FT – бел. прев.), някои икономисти също така посочват, че по-строгата парична политика може да нанесе дългосрочни икономически белези. Това със сигурност е вярно. Но е нормално да се очаква, че хората ще изтъкват този аргумент, когато инфлацията е висока.

Моето заключение е, пише Уулф, че в дългосрочен план монетарната политика ще бъде асиметрична. При рецесии централните банки ще я разхлабват бързо и рязко; при инфлационни бумове те няма да са склонни да реагират толкова бързо. Тогава в дългосрочен план средната инфлация вероятно ще бъде по-висока от целта.

Ето защо бих подкрепил възгледите на Катрин Ман, бивш главен икономист на ОИСР и сега член на Комисията по паричната политика (на АЦБ – бел. прев.) Както тя твърди в провокираща мисли скорошна реч, „Предпочитам да сгреша от страната на прекаленото затягане“. Продължителността на високата инфлация е от значение, защото увеличава шансовете хората да се съмняват дали средна инфлация от 2 процента е вероятна в дългосрочен план. Данните от Обединеното кралство вече показват, че по-скоро не е. Един рационален човек не би вярвал на обратното.

Какво време ни очаква за студентския празник?

Какво време ни очаква за студентския празник?  Може ли изкуственият интелект да намали броя на върнатите покупки от е-магазини?

Може ли изкуственият интелект да намали броя на върнатите покупки от е-магазини?  Бездомници превзеха подлезите във Варна (СНИМКИ)

Бездомници превзеха подлезите във Варна (СНИМКИ)  Момиче се влюби в мъж, той я продаде за проститутка

Момиче се влюби в мъж, той я продаде за проститутка  41 пияни или дрогирани водачи спипа КАТ за ден

41 пияни или дрогирани водачи спипа КАТ за ден

продава, Тристаен апартамент, 100 m2 София, Дианабад, 330000 EUR

продава, Тристаен апартамент, 100 m2 София, Дианабад, 330000 EUR  продава, Мезонет, 134 m2 София, Борово, 275500 EUR

продава, Мезонет, 134 m2 София, Борово, 275500 EUR  продава, Магазин, 112 m2 София, Малинова Долина, 302400 EUR

продава, Магазин, 112 m2 София, Малинова Долина, 302400 EUR  продава, Двустаен апартамент, 71 m2 София, Младост 4, 242400 EUR

продава, Двустаен апартамент, 71 m2 София, Младост 4, 242400 EUR  продава, Тристаен апартамент, 71 m2 София, Младост 4, 242400 EUR

продава, Тристаен апартамент, 71 m2 София, Младост 4, 242400 EUR

Не можем да очакваме автоматични позитивни ефекти от еврозоната без усилия

Не можем да очакваме автоматични позитивни ефекти от еврозоната без усилия  Настоящият модел на поддържане на дефицити и дългове е към своя край

Настоящият модел на поддържане на дефицити и дългове е към своя край  Нобелов лауреат за мир: Иран използва екзекуциите като „инструмент за репресии“

Нобелов лауреат за мир: Иран използва екзекуциите като „инструмент за репресии“  Фирми от САЩ разграбват редкоземните елементи, нужни на Европа за превъоръжаване

Фирми от САЩ разграбват редкоземните елементи, нужни на Европа за превъоръжаване  Мадуро знае, че Тръмп блъфира

Мадуро знае, че Тръмп блъфира

Ландо Норис е новият шампион във Формула 1

Ландо Норис е новият шампион във Формула 1  Кризата във VW зачеркна два основни модела

Кризата във VW зачеркна два основни модела  Десетте ветерана на европейските пазари

Десетте ветерана на европейските пазари  Кои китайски марки ще изчезнат от Eвропа?

Кои китайски марки ще изчезнат от Eвропа?  Kia показа дизайна на бъдещето си

Kia показа дизайна на бъдещето си

Мъж е загинал след челен сблъсък между две коли на пътя Габрово - Севлиево

Мъж е загинал след челен сблъсък между две коли на пътя Габрово - Севлиево  Доставиха храна на борда на "Кайрос"

Доставиха храна на борда на "Кайрос"  Синът на Арнолд Шварценегер, Кристофър, е копие на полубрат си Джоузеф Баена

Синът на Арнолд Шварценегер, Кристофър, е копие на полубрат си Джоузеф Баена  Над 500 студенти посрещат 8 декември на Пампорово

Над 500 студенти посрещат 8 декември на Пампорово  Берое и Септември завършиха 0:0

Берое и Септември завършиха 0:0