Полското правителство планира да продаде 52% от своя дял в Tauron Polska Energia, която е втората най-голяма енергийна компания с страната, предаде Bloomberg. Първичното публично предлагане на акциите (IPO) на Tauron е запланувано за юни и е част от амбициозната програма на правителството да привлече 10 млрд. долара в бюджета до края на тази година чрез продажбата на дялове на държавни компании.

Правителството ще запази 34% дял в комуналната компания в случай, че инвеститорите запишат всички предложени акции. Ако IPO-то на Tauron Polska Energia е успешно, то може да надмине като размери това на полската застрахователна компания PZU, която привлече 8,1 млрд. злоти (2,5 млрд. долара) от своето първично публично предлагане през май, което стана най-голямото за цяла Европа от декември 2007 г.

Полша ще продаде държавни активи за до 10 млрд. долара през тази година, за да компенсира дефицита в бюджета в размер на 52,3 млрд. злоти (16,1 млрд. долара), който се удвои през изминалата финансова година, отчасти и заради мерките за стимулиране на икономиката и заетостта. Правителството на Полша вече е продало или планира да предложи дялове в пет компании за комунални услуги, застрахователна компания, производител на мед, петролна рафинерия, както и дела си във Варшавската фондова борса.

Енергийната компания Tauron планира да похарчи 48,8 млрд. злоти за нови производствени мощности до края на 2020 г. и предвижда да привлече нужното й за тази цел финансиране от дълговите пазари. Тя ще може да увеличи капитала си чрез емитиране на нови акции не по-рано от 18 месеца, след като акциите й започнат да се търгуват на Варшавската фондова борса.

Единственият производител на мед в Полша – минната компания KGHM Polska Miedz, е сред евентуалните участници в IPO-то на Tauron. Швейцарската банка UBS и италианската финансова група UniCredit SpA са двата глобални координатора на първичното публично предлагане, а Bank of America Merrill Lynch и ING ще действат като техни съдружници.

BRE Bank, PKO Bank Polski, Bank Ochrony Srodowiska и DM Trigon ще отговарят за продажбата на акции на местните инвеститори.

Въпреки дълговата криза в Гърция IPO-тата в Европа поставиха рекорд за последните три години по размер на привлечените средства, като европейските компании се представиха по-добре от тези в САЩ.

Добри новини за икономиката на Германия най-вероятно ще дойдат, но не особено бързо

Добри новини за икономиката на Германия най-вероятно ще дойдат, но не особено бързо  Само несигурността може да отблъсне хората от TikTok

Само несигурността може да отблъсне хората от TikTok  Отчетите на Microsoft и Alphabet потвърдиха положителния ефект от AI за сектора

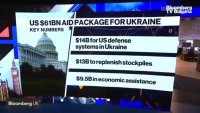

Отчетите на Microsoft и Alphabet потвърдиха положителния ефект от AI за сектора  Марченко: Увеличаваме военния бюджет с помощта от САЩ

Марченко: Увеличаваме военния бюджет с помощта от САЩ  Марченко очаква още $10-12 млрд дефицит в Украйна през 2025

Марченко очаква още $10-12 млрд дефицит в Украйна през 2025

Шофьори броиха над 2,6 млн. лв. на МВР за седмица от глоби

Шофьори броиха над 2,6 млн. лв. на МВР за седмица от глоби  МОН обяви датите за допълнителните матури по желание на ученика

МОН обяви датите за допълнителните матури по желание на ученика  Арестуваха 16-годишен, врекъл се във вярност на ИДИЛ, готвел атентат на Париж 2024

Арестуваха 16-годишен, врекъл се във вярност на ИДИЛ, готвел атентат на Париж 2024  Пращат на съд нидерландец, помагал на нелегални мигранти в България

Пращат на съд нидерландец, помагал на нелегални мигранти в България  Ваксинират безплатно срещу коклюш бременните жени, болните вече са над 500

Ваксинират безплатно срещу коклюш бременните жени, болните вече са над 500

Атлети и Барса се измъкнаха сухи от скандален казус около Винисиус

Атлети и Барса се измъкнаха сухи от скандален казус около Винисиус  Новите съсобственици предизвикаха шок в Ман Юнайтед

Новите съсобственици предизвикаха шок в Ман Юнайтед  Ники Митов пое кандидат за Първа лига за четвърти път – ето кои влизат в екипа му

Ники Митов пое кандидат за Първа лига за четвърти път – ето кои влизат в екипа му  Бивша звезда на Левски прогнозира дербито и направи голямо разкритие

Бивша звезда на Левски прогнозира дербито и направи голямо разкритие

дава под наем, Двустаен апартамент, 75 m2 София, Редута, 350 EUR

дава под наем, Двустаен апартамент, 75 m2 София, Редута, 350 EUR  продава, Гараж, паркомясто, 19 m2 София, Малинова Долина, 28000 EUR

продава, Гараж, паркомясто, 19 m2 София, Малинова Долина, 28000 EUR  дава под наем, Двустаен апартамент, 60 m2 София, Овча Купел, 360 EUR

дава под наем, Двустаен апартамент, 60 m2 София, Овча Купел, 360 EUR  дава под наем, Двустаен апартамент, 75 m2 София, Овча Купел, 375 EUR

дава под наем, Двустаен апартамент, 75 m2 София, Овча Купел, 375 EUR  дава под наем, Гараж, паркомясто, 18 m2 София, Център, ул. Козлодуй, 100 EUR

дава под наем, Гараж, паркомясто, 18 m2 София, Център, ул. Козлодуй, 100 EUR

Министър Милошев във Варна: Очаквам добър летен сезон

Министър Милошев във Варна: Очаквам добър летен сезон  Датите за матура по желание вече са ясни

Датите за матура по желание вече са ясни  Испания ще даде ракети прехващачи "Пейтриът" на Украйна

Испания ще даде ракети прехващачи "Пейтриът" на Украйна  Руската армия готви мащабна лятна офанзива в Украйна?

Руската армия готви мащабна лятна офанзива в Украйна?  Крачка напред: Тестват иРНК ваксина срещу меланом

Крачка напред: Тестват иРНК ваксина срещу меланом