За по-добра капиталова позиция

За да се ограничи влиянието на бъдещи тенденции с неблагоприятен характер, от значение е банките да полагат усилия за по-нататъшно укрепване на капиталовата си позиция, както и да съобразяват кредитната си политика с дългосрочното ниво на риска в рамките на пълния финансов цикъл.

Наред с нивото на съотношението за ликвидно покритие, управлението на ликвидните потоци трябва да отчита значителния дял на овърнайт депозитите в привлечените средства и задълбочаването на различията в матуритетната структура на активите и пасивите, смятат в БНБ.

Затова макропруденциалната политика е насочена към смекчаване на ефектите от евентуална реализация на циклични и структурни рискове за банковия сектор.

С цел поддържане и допълнително засилване на устойчивостта на кредитните институции, от октомври 2019 г. е в сила положително ниво на антицикличния капиталов буфер, приложим спрямо местни експозиции за кредитен риск. Управителния съвет на централната банка определи ниво на антицикличния буфер от 0,5% до края на първото тримесечие на 2020 г., 1% за периода април – декември 2020 г. и 1,5% за първото тримесечие на 2021 г.

Банковите обединения

Консолидационните процеси в банковата система се очаква да окажат положителен ефект върху нейната устойчивост, но я правят и по-силно зависима от състоянието на банките с по-голям пазарен дял, прогнозират анализаторите.

Капиталовият буфер за други системно значими институции (ДСЗИ) е друг макропруденциален инструмент за смекчаване на структурните рискове в рамките на банковия сектор. При направения през миналата година от БНБ ежегоден преглед на този буфер като системно значими бяха идентифицирани осем кредитни институции, нивата на буфера за които през 2020 г. ще са в интервала от 0,5% до 1%.

Под лупата на ЕЦБ

През 2019 г. беше проведен и редовният двугодишен преглед на буфера за системен риск, като бе потвърдено нивото му от 3% от размера на местните рискови експозиции на банките. С този буфер се цели поддържане на устойчивостта на кредитните институции спрямо структурни рискове, произтичащи от присъщите за банковото посредничество особености и от взаимосвързаността на банковия сектор с останалата част на финансовата система и с другите сектори на икономиката.

Според оценките на Европейския съвет за системен риск, ЕЦБ, Единния надзорен механизъм и Европейския банков орган, представени в техни аналитични материали, рисковете за европейската финансова система са обусловени от повишената несигурност в глобалната икономическа среда.

Ниските лихвени равнища създават условия за по-рисково поведение на пазарните участници с произтичащото от това потенциално надценяване на активи и прекомерно увеличение на задлъжнялостта.

Средата на ниски лихвени нива поставя предизвикателства пред показателите за възвръщаемост и пред устойчивостта на бизнес модела на кредитните институции в ЕС, наред с фактори, като ниска ефективност на разходите и конкуренцията от страна на небанковия финансов сектор.

Все по-голямо внимание се обръща на киберрисковете и потенциалния им ефект върху финансовата система като цяло.

Качество на активите

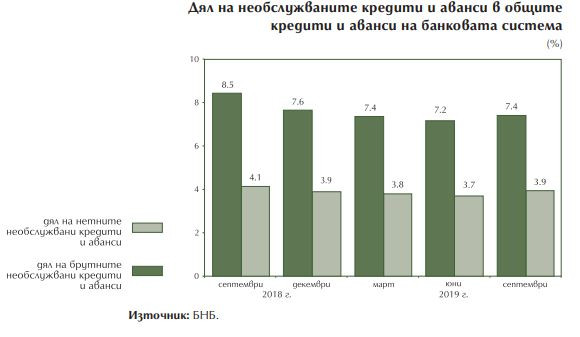

Общото нарастване на брутните кредити и аванси с 2,5 млрд. лв. (до 93 млрд. лв.) е било съпътствано от увеличение на обема на необслужваните кредити с 0,4 млрд. лева до 6,9 млрд. лв.

Измененията през третото тримесечие на 2019 г. са повлияни както от промени в оценката на риска, така и от извършени отписвания за сметка на провизии и продажби на кредити.

В края на септември делът на брутните необслужвани кредити и аванси е бил 7,4%, при 7,2% в края на юни.

В централната банка изчисляват, че делът на нетните необслужвани кредити и аванси в общите нетни кредити и аванси в края на тримесечието възлиза на 3,9% (при 3,7% в края на юни).

Общата натрупана обезценка на кредитите и авансите в края на септември е била 4 млрд. лева, а степента на покритие на брутните необслужвани кредити и аванси с присъщата им обезценка – 48,9% при 50,6% в края на юни.

При балансовите експозиции, различни от кредити, качеството е останало добро. Делът на дълговите ценни книжа в общите активи в края на третото тримесечие е бил 12,3% (равен на този в края на юни), а на капиталовите инструменти е останал несъществен, пресмятат в банковия регулатор.

Ръст на доходността

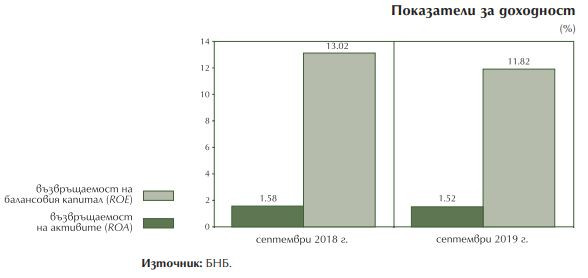

Отчетената за деветте месеца на 2019 г. печалба на банковата система е била 1,3 млрд. лв., с 4,2% (51 млн. лв.) повече от регистрираната за същия период на 2018 г.

Показателят за възвръщаемост на активите (ROA) към септември 2019 г. е възлязъл на 1,52%, а на възвръщаемостта на собствения капитал (ROE) – 11,82%.

Към 30 септември 2019 г. общият нетен оперативен доход е достигнал 3,2 млрд. лв., като спрямо отчетения преди една година увеличението е с 93 млн. лв. (3%). Принос за нарастването му имат нетният лихвен доход, нетният доход от такси и комисиони и оперативните и други нетни доходи.

За едногодишен период нетният лихвен доход се е увеличил с 41 млн. лв. (2%) до 2,1 млрд. лв. и делът му в общия нетен оперативен доход е възлязъл на 65,8% към 30 септември 2019 г.

По-високият темп на нарастване на лихвоносните активи в сравнение с този на нетния лихвен доход е допринесъл за намалението на нетния лихвен марж до 2,95% към края на третото триимесечие.

Над 20 автомобила спукаха гуми на родно шосе само за 24 часа

Над 20 автомобила спукаха гуми на родно шосе само за 24 часа  НОИ одобри Бюджет 2026

НОИ одобри Бюджет 2026  Опозицията не хареса и обновения проект на Бюджет 2026

Опозицията не хареса и обновения проект на Бюджет 2026  Тръмп иска Европа да поеме основната тежест в НАТО

Тръмп иска Европа да поеме основната тежест в НАТО  „Ангели на пътя“ със скандален сигнал за КАТ - Варна (СНИМКИ)

„Ангели на пътя“ със скандален сигнал за КАТ - Варна (СНИМКИ)

продава, Мезонет, 134 m2 София, Борово, 275500 EUR

продава, Мезонет, 134 m2 София, Борово, 275500 EUR  продава, Магазин, 112 m2 София, Малинова Долина, 302400 EUR

продава, Магазин, 112 m2 София, Малинова Долина, 302400 EUR  продава, Двустаен апартамент, 71 m2 София, Младост 4, 242400 EUR

продава, Двустаен апартамент, 71 m2 София, Младост 4, 242400 EUR  продава, Тристаен апартамент, 71 m2 София, Младост 4, 242400 EUR

продава, Тристаен апартамент, 71 m2 София, Младост 4, 242400 EUR  продава, Къща, 150 m2 София област, с.Клисура, 125000 EUR

продава, Къща, 150 m2 София област, с.Клисура, 125000 EUR

Мадуро знае, че Тръмп блъфира

Мадуро знае, че Тръмп блъфира  Сигурността на Израел се нуждае от по-малко оръжие и повече диалог

Сигурността на Израел се нуждае от по-малко оръжие и повече диалог  Възраждането на бойните кораби в Европа връща на мода британските корабостроители

Възраждането на бойните кораби в Европа връща на мода британските корабостроители  Нобеловият лауреат за мир може да получи награда си лично, но рискува много

Нобеловият лауреат за мир може да получи награда си лично, но рискува много  JPMorgan: Европа има „реален проблем”

JPMorgan: Европа има „реален проблем”

Кризата във VW зачеркна два основни модела

Кризата във VW зачеркна два основни модела  Десетте ветерана на европейските пазари

Десетте ветерана на европейските пазари  Кои китайски марки ще изчезнат от Eвропа?

Кои китайски марки ще изчезнат от Eвропа?  Kia показа дизайна на бъдещето си

Kia показа дизайна на бъдещето си  Toyota се завръща във Ф1

Toyota се завръща във Ф1

В понеделник се очаква да започне евакуация на кораба "Кайрос" край Ахтопол

В понеделник се очаква да започне евакуация на кораба "Кайрос" край Ахтопол  Проблемът със Закона за доброволчеството продължава да е голям

Проблемът със Закона за доброволчеството продължава да е голям  Симеонов: Тайничко и Борисов стиска палци на протеста

Симеонов: Тайничко и Борисов стиска палци на протеста  Защо Швеция може да построи модерна подводница, а Европа няма силен морски флот?

Защо Швеция може да построи модерна подводница, а Европа няма силен морски флот?  Рецептата Dnes: Запържени скариди със зеленчуци

Рецептата Dnes: Запържени скариди със зеленчуци

преди 5 години Ще ги намалят друг път. Безкрайно облъчване с реклама за още по-ниски лихви и раздаване на килограм как ще доведат до това? отговор Сигнализирай за неуместен коментар