Поредица от борсови дебюти начело с международното летище в Атина ще даде инерция на спящия пазар на листвания в Европа, пише Bloomberg.

Общо първичните публични предлагания се очаква да наберат над 1,6 млрд. долара в първи признаци за активност, след като 2023 г. отбеляза най-ниското ниво на набрани средства при листвания в Европа от поне десет години. Освен международното летище в Атина, борсовите дебюти на кипърската компания в областта на отбраната Theon International, германският производител на скоростни кутии за военни автомобили Renk GmbH и казахстанската авиокомпания Air Astana ще дадат добра индикация за апетита на инвеститорите в момент, когато европейските борси доближават рекорди.

IPO-та идват в подходящ момент. Геополитическото напрежение подкрепя акциите на компаниите от отбранителната индустрия в Европа, докато пътуванията и развлеченията наваксват изоставането си след спада по време на пандемията. Но не всичко е цветя и рози – цената на акциите на летището в Атина беше в горната част на диапазона ѝ, като то набра 785 млн. евро, а цената на Theon беше на дъното.

„Пазарът е все по-разнороден“, коментира Евгения Молотова, старши инвестиционен мениджър в компанията Pictet Asset Management. Тя отбелязва, че макар „летището в Атина да е в положителна взаимовръзка със съживяването на туризма в еврозоната, Renault се отказа от планираното IPO на подразделението си за електромобили Ampere, „заради по-негативните нагласи около търсенето на електромобили“.

Летището в Атина ще бъде най-голямото IPO в Гърция от над двайсет години, а Theon ще бъде първото ново листване в Амстердам от над една година. Очаква се книжата на Renk да започнат да се търгуват от сряда, след като акционерът ѝ Triton продаде акции чрез IPO. Последното голямо първично публично предлагане в Европа беше това на Schott Pharma AG & Co. през септември, при което компанията набра 935 млн. долара. Това се превърна в най-голямото листване в Германия за 2023 г.

„Времето за намиране на по-евтини източници на капитал отново тече“, казва Еманюел Валаванис, високопоставен представител на компанията Mirabaud Securities. „Ако сте бизнес, който разчита усилено на активи, може да е разумно да използвате базата си с активи, за да наберете капитал и да намалите дълга. Проблемът е дали инвеститорите в акции ще се впуснат в такива сделки“, допълва той.

WSJ: Американски агенции твърдят, че Путин не е наредил смъртта на Навални

WSJ: Американски агенции твърдят, че Путин не е наредил смъртта на Навални  Фори: Не искаме никого за заложник за Spirit

Фори: Не искаме никого за заложник за Spirit  Защо инфлацията в България продължава да е над средната за еврозоната?

Защо инфлацията в България продължава да е над средната за еврозоната?  Фори: Снабдителните вериги са опънати

Фори: Снабдителните вериги са опънати  Фори за покупки във веригите на доставка: Само при стратегически намерения

Фори за покупки във веригите на доставка: Само при стратегически намерения

Военни унищожиха невзривен боеприпас в центъра на София

Военни унищожиха невзривен боеприпас в центъра на София  ЦСКА гази "Левски" в плейофите, Кабаков раздава червени картони

ЦСКА гази "Левски" в плейофите, Кабаков раздава червени картони  Закриха автобусна линия до летището в София, промяна и при №75

Закриха автобусна линия до летището в София, промяна и при №75  Десетки торнада удариха САЩ, раниха хора и причиниха големи щети

Десетки торнада удариха САЩ, раниха хора и причиниха големи щети  Джони Деп: Холивудските филми са еднотипни и за еднократна употреба

Джони Деп: Холивудските филми са еднотипни и за еднократна употреба

Голяма новина от Италия: Конте поема легендарен клуб

Голяма новина от Италия: Конте поема легендарен клуб  Гонзо с нова победа и Варвара е в краката му

Гонзо с нова победа и Варвара е в краката му  Рейнджърс се приближи на победа от класиране за следващия кръг на плейофите в НХЛ

Рейнджърс се приближи на победа от класиране за следващия кръг на плейофите в НХЛ  Антон Недялков отново ще го направи за Лудогорец

Антон Недялков отново ще го направи за Лудогорец

продава, Двустаен апартамент, 70 m2 Пловдив, Център, 69220 EUR

продава, Двустаен апартамент, 70 m2 Пловдив, Център, 69220 EUR  продава, Двустаен апартамент, 60 m2 Варна, Левски, 119000 EUR

продава, Двустаен апартамент, 60 m2 Варна, Левски, 119000 EUR  продава, Двустаен апартамент, 55 m2 Варна, Победа, 122000 EUR

продава, Двустаен апартамент, 55 m2 Варна, Победа, 122000 EUR  продава, Двустаен апартамент, 73 m2 Пловдив, Остромила, 68970 EUR

продава, Двустаен апартамент, 73 m2 Пловдив, Остромила, 68970 EUR  продава, Къща, 208 m2 Варна, Бриз, 425000 EUR

продава, Къща, 208 m2 Варна, Бриз, 425000 EUR

Доц. Мангъров за коклюша: Новата ваксина е краткотрайна

Доц. Мангъров за коклюша: Новата ваксина е краткотрайна  Мераклии за Брюксел и за София: Най-голямо дублиране се очаква при ПП-ДБ

Мераклии за Брюксел и за София: Най-голямо дублиране се очаква при ПП-ДБ  22 китайски военни самолета са навлезли в Тайванския проток

22 китайски военни самолета са навлезли в Тайванския проток  Украйна съобщи за вълна от руски ракетни атаки през нощта

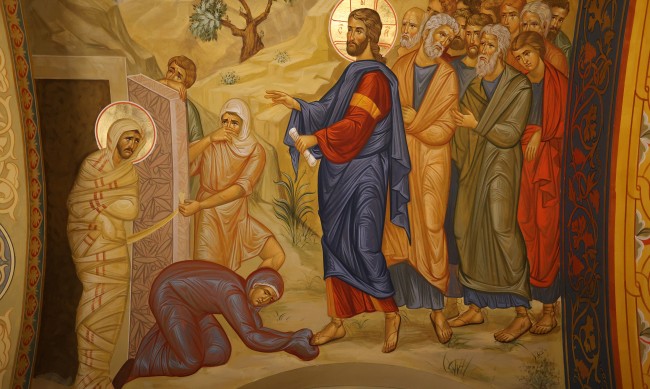

Украйна съобщи за вълна от руски ракетни атаки през нощта  Лазаре, излез вън! Честито на имениците

Лазаре, излез вън! Честито на имениците