Arm Ltd. на SoftBank Group Corp. възнамерява да набере поне 8 млрд. долара чрез първично публично предлагане в САЩ, съобщи Ройтерс.

Очаква се британският дизайнер на чипове да подаде поверително документи за своето първично публично предлагане в края на април, а листването да се състои по-късно тази година, съобщи информационната агенция, като се позовава на неназовани лица, запознати с въпроса. Точният момент ще се определи от пазарните условия.

Съобщеният размер на листването ще превърне Arm в едно от най-големите първични публични предлагания в САЩ през последното десетилетие. Банкерите са предложили оценка между 30 и 70 млрд. долара за листването, съобщи Bloomberg през миналата седмица - широк диапазон, който подчертава предизвикателствата при оценяването на фирмата на фона на нестабилните цени на акциите на производителите на чипове.

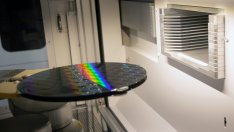

Arm, чиято технология се използва в повечето смартфони в света и става все по-разпространена в цялата индустрия на електрониката, потвърди през миналата седмица плановете си да се листне единствено в САЩ, отхвърляйки призивите на правителството на Обединеното кралство за двойно листване и на родния си пазар.

Базираната в Токио SoftBank похарчи 32 млрд. долара, за да купи бизнеса през 2016 г. По това време тя обеща на регулаторните органи на Обединеното кралство, че ще създаде повече работни места там и няма да премести централата.

Очаква се Goldman Sachs Group Inc., JPMorgan Chase & Co, Barclays Plc и Mizuho Financial Group Inc. да бъдат водещи поематели за първичното публично предлагане, съобщи Ройтерс. Barclays, JPMorgan и SoftBank не са отговорили веднага на исканията на Ройтерс за коментар, а Arm, Goldman и Mizuho са отказали коментар за информационната агенция.

Успешно листване на Arm през тази година би дало тласък на пазара на IPO, който до голяма степен е замразен, след като руската инвазия в Украйна през февруари 2022 г. предизвика нестабилност на пазара и огромна разпродажба на технологични акции.Пазарът на първични публични предлагания (IPO) за кратко се върна към живот миналия месец, когато редица компании, включително фирмата за соларни технологии Nextracker Inc и китайският производител на сензори Hesai Group, пуснаха акциите си на американските фондови борси, но инвеститорите все още остават предпазливи при залагането на нови акции.

Консултантите по IPO не очакват пълноценно възстановяване на капиталовите пазари преди втората половина на тази година.

SoftBank се стреми към листване на Arm, след като сделката за продажбата на разработчика на чипове на Nvidia Corp за 40 млрд. долара се провали миналата година поради възражения от страна на американските и европейските антитръстови регулатори.

Оперираха Здравко от "Ритон"

Оперираха Здравко от "Ритон"  Изтеглиха жребия за световното по футбол през 2026 г. Вижте всички групи

Изтеглиха жребия за световното по футбол през 2026 г. Вижте всички групи  Спасители във Варна извадиха немска овчарка от 25-метров кладенец

Спасители във Варна извадиха немска овчарка от 25-метров кладенец  Проблемите с водата в Аврен продължават

Проблемите с водата в Аврен продължават  През 2024 г. България e сред най-засегнатите държави в ЕС от горски пожари

През 2024 г. България e сред най-засегнатите държави в ЕС от горски пожари

продава, Офис, 36 m2 София, Суха Река, 96000 EUR

продава, Офис, 36 m2 София, Суха Река, 96000 EUR  продава, Двустаен апартамент, 47 m2 София, Център, 124000 EUR

продава, Двустаен апартамент, 47 m2 София, Център, 124000 EUR  дава под наем, Тристаен апартамент, 130 m2 София, Манастирски ливади Изток, 1500 EUR

дава под наем, Тристаен апартамент, 130 m2 София, Манастирски ливади Изток, 1500 EUR  продава, Гараж, паркомясто, 47 m2 София, Суха Река, 70000 EUR

продава, Гараж, паркомясто, 47 m2 София, Суха Река, 70000 EUR  продава, Парцел, 3794 m2 София област, гр. Сливница, 607000 EUR

продава, Парцел, 3794 m2 София област, гр. Сливница, 607000 EUR

Защо противоборството между Китай и Япония расте

Защо противоборството между Китай и Япония расте  Какво представлява T-Dome системата на Тайван и може ли да парира китайски атаки

Какво представлява T-Dome системата на Тайван и може ли да парира китайски атаки  Биткойн към $50 000 и злато към $5 000? Ще се върнем ли към нормалното в 2026 г.

Биткойн към $50 000 и злато към $5 000? Ще се върнем ли към нормалното в 2026 г.  Как Украйна да получи замразените милиарди на Русия

Как Украйна да получи замразените милиарди на Русия  Netflix купува Warner Bros. за $72 млрд. в брой и акции

Netflix купува Warner Bros. за $72 млрд. в брой и акции

Как влияят на мощността диаметърът на цилиндрите и ходът на буталата

Как влияят на мощността диаметърът на цилиндрите и ходът на буталата  Бизнесмен организира погребение за късметлийската си кола

Бизнесмен организира погребение за късметлийската си кола  Уникална Toyota Mega Cruiser от 1996 година отива на търг

Уникална Toyota Mega Cruiser от 1996 година отива на търг  Tesla намали цената на Model 3 в Европа

Tesla намали цената на Model 3 в Европа  Рембранд, Вермеер или Ван Гог – изберете сами

Рембранд, Вермеер или Ван Гог – изберете сами

Политическите кампании вече и в TikTok, манипулациите там са лесни

Политическите кампании вече и в TikTok, манипулациите там са лесни  Индийска анимация: Путин и Моди се возят на мотор и крадат шапката на Тръмп ВИДЕО

Индийска анимация: Путин и Моди се возят на мотор и крадат шапката на Тръмп ВИДЕО  Как да общуваме ефективно с партньора?

Как да общуваме ефективно с партньора?  Провежда се спасителна операция край Ахтопол заради кораба Kairos

Провежда се спасителна операция край Ахтопол заради кораба Kairos  Новата реалност: Битка на дронове за небето над Украйна

Новата реалност: Битка на дронове за небето над Украйна