Международните пазари завършват първото тримесечие въодушевено, докато инвеститорите са в очакване на още възходящи движения след месеци на балансиране между оптимизъм и песимизъм около бъдещите понижения на лихвите от водещите централни банки, пише Ройтерс в материал.

Глобалният индекс за акциите на MSCI, който отчете нови рекордни върхове през март, се е повишил с 10% от средата на януари, след като трейдърите се отказаха от по-ранните си залози за до седем лихвени понижения в САЩ през 2024 г., но после отпразнуваха идеята за началото им през юни.

Миналата седмица Швейцария даде началото на цикъла на облекчения сред големите, развити икономики. И макар трейдърите да са почти напълно убедени, че Федералният резерв ще намали разходите по заемите от 23-годишния им връх през юни, а Европейската централна банка (ЕЦБ) ще свие депозитната ставка от 4% по същото време, може да има известна предпазливост.

Денис Джоси, ръководител на звеното за капиталови стратегии на Exane BNP Paribas, коментира, че централните банки може да намалят лихвите през лятото, но след това може да има пауза, ако икономическият растеж се подобри – увеличавайки шансовете за по-нататъшно затягане на пазара на труда, ръст на заплатите и инфлация.

„Смятам, че [положението може да е] по-добре докато пътуваме натам, отколкото като стигнем първото понижение на лихвите“, посочи той.

Всичко е във възход

Международен индекс на държавни облигации отчете първия си месечен ръст за 2024 г. през март, след като ралито през тримесечието се превърна в изкупуване на всичко – изпращайки японските акции отвъд техния „балонен“ връх от 1989 г. и подхранвайки впечатляващи печалби от дълг на развиващите се пазари.

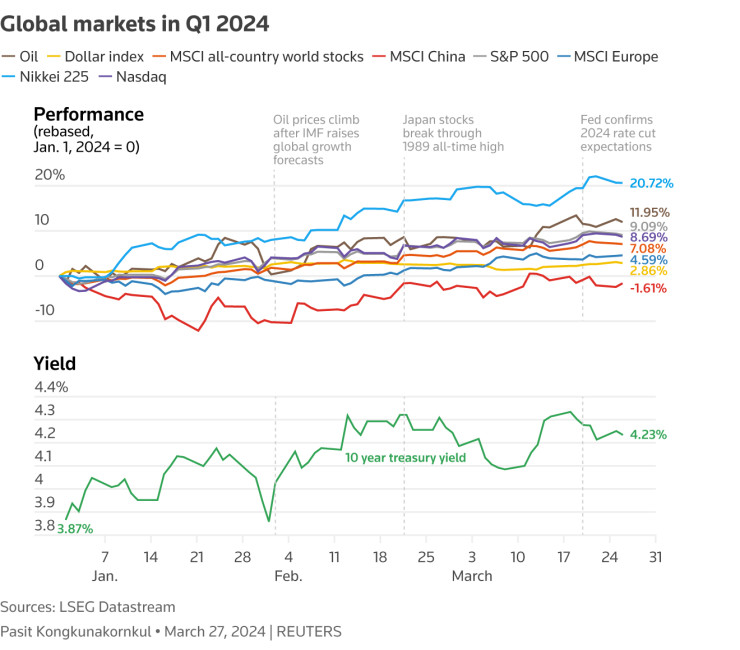

Световните пазари през първото тримесечие на 2024 г. Графика: Ройтерс

Световните пазари през първото тримесечие на 2024 г. Графика: Ройтерс

Широкият индекс S&P 500 на Wall Street и европейският STOXX 600 също са близо до рекордни равнища.

От водещите пазари само Китай не е част от партито, тъй като някога ръмжащият ѝ двигател на индустриалния растеж продължава да се задъхва.

Но именно тези високодоходни международни облигации на страни с развиващи се пазари се радват на впечатляващ възход – докато специфичните им причини за оптимизъм бяха усилени от надеждите за намаляване на лихвите в САЩ.

Международните облигации на Аржентина постигнаха възвръщаемост от над 25% през първото тримесечие, подкрепени от надеждите за радикални реформи на новия президент Хавиер Милей. Пакистан повтори тези ръстове, след като бе избрано правителство, готово да сключи нова сделка с Международния валутен фонд (МВФ) за няколко милиарда долара. Възвръщаемостта в Украйна също мина 25%, а египетският дълг се възползва от нови милиарди долари от Абу Даби и сделка с МВФ.

Високодоходният държавен дълг на развиващи се икономики се представя по-добре от четвъртото тримесечие на 2023 г., подкрепяйки търсенето на риск заради обрата в паричната политика на Фед, облекчаването на екстремните финансови условия, а финансовата подкрепа от МВФ и Съвета за сътрудничество в Персийския залив расте, докато финансите на Китай се стабилизират, коментира стратегът на Citi Джоан Чуа.

На пазарите на суровини недостигът тласна цените на какаото до рекордни върхове, а при валутите доларът отново поскъпва. Доларовият индекс, който измерва силата на щатските пари спрямо кошница с конкурентни валути, завършва тримесечието с ръст от почти 3%. Силата му причини още болка както на развитите, така и на развиващите се икономики.

Смесени сигнали

И докато инвеститорите сега залагат на т. нар. сценарий „без кацане“, при който има лихвени понижения без рецесия, някои анализатори предупреждават за последиците от противоречащи си икономически сигнали.

„Това е странен (икономически) цикъл, при който нищо не е такова, каквото изглежда, и имаме всички тези противоречащи си сигнали в момента“, коментира Андрю Пийс, международен ръководител на звеното за инвестиционни стратегии на Russell Investments.

И така, докато пазарите да залагат на лихвени понижения, проучванията за настроенията на мениджърите по поръчките показват, че бизнес активността в САЩ и еврозоната се ускорява.

Цената на суровия петрол сорт Брент е нагоре с 13% за тримесечието, след като МВФ повиши прогнозата си за световния растеж през януари, а Международната агенция по енергетика завиши очакванията за търсенето на петрол през март.

Главният пазарен стратег на Zurich Insurance Group Гай Милър заяви, че макар пазарите да прегръщат идеята за по-добър икономически растеж, подкрепящ резултатите на компаниите, рискът от рецесия не трябва да се забравя.

„Все още има риск от рецесия в САЩ и това не трябва да се подценява. И затова като инвеститори трябва да сте наясно какво движи пазарите и какви – ако има такива – рискове влизат в ценообразуването“, допълва той.

Проучване на Deutsche Bank сред 250 инвеститори от този месец установи, че почти половината очакват да няма рецесия в САЩ и инфлацията да остане над целта на Фед от 2% до края на 2024 г.

Повече от половината от тези анкетирани инвеститори смятат, че индексът S&P 500, който влияе на посоката на акциите по света, е по-вероятно да се свие с 10%, отколкото да нарасне с толкова.

„Ще е много различна ситуация (спрямо сега), ако инфлацията изненада в посока нагоре и лихвените понижения бъдат отложени още. Финансовите пазари ще пострадат", казва Милър от Zurich Insurance.

Fitch: България може да изпълни инфлационния критерий за еврото в края на 2024 г.

Fitch: България може да изпълни инфлационния критерий за еврото в края на 2024 г.  Санкциониран танкер с руски петрол отново се насочва към Индия

Санкциониран танкер с руски петрол отново се насочва към Индия  Британците вкусват с пълна сила плодовете на Brexit - скъпите гранични проверки започнаха

Британците вкусват с пълна сила плодовете на Brexit - скъпите гранични проверки започнаха  САЩ трябва да прилагат, а не да увеличават санкциите за иранския петрол

САЩ трябва да прилагат, а не да увеличават санкциите за иранския петрол  Руско-иранският военен съюз дава повод за безпокойство на Израел

Руско-иранският военен съюз дава повод за безпокойство на Израел

Пресъздадоха по впечатляващ начин обичая лазаруване в Търново

Пресъздадоха по впечатляващ начин обичая лазаруване в Търново  С фестивал откриха къмпинг сезона по Южното Черноморие

С фестивал откриха къмпинг сезона по Южното Черноморие  Откриха благотворителна изложба за деца на загинали в трудови злополуки

Откриха благотворителна изложба за деца на загинали в трудови злополуки  Промени в движението и строги мерки в София часове преди ЦСКА - "Левски"

Промени в движението и строги мерки в София часове преди ЦСКА - "Левски"  Обедна прогноза

Обедна прогноза

Божката Краев не успя с Левски, но е близо до титлата в Австралия

Божката Краев не успя с Левски, но е близо до титлата в Австралия  Голова машина: Рашфорд може да опъва мрежите между 25 и 35 пъти на сезон

Голова машина: Рашфорд може да опъва мрежите между 25 и 35 пъти на сезон  Лудогорец към ултрасите си: Да спечелим 13-ата поредна титла заедно!

Лудогорец към ултрасите си: Да спечелим 13-ата поредна титла заедно!  Голяма новина от "Герена": Грешникът Иван Андонов е аут от Левски

Голяма новина от "Герена": Грешникът Иван Андонов е аут от Левски

дава под наем, Двустаен апартамент, 68 m2 Варна, Окръжна Болница, 360 EUR

дава под наем, Двустаен апартамент, 68 m2 Варна, Окръжна Болница, 360 EUR  дава под наем, Тристаен апартамент, 64 m2 Варна, Общината, 770 EUR

дава под наем, Тристаен апартамент, 64 m2 Варна, Общината, 770 EUR  дава под наем, Двустаен апартамент, 46 m2 Варна, Виница, 450 EUR

дава под наем, Двустаен апартамент, 46 m2 Варна, Виница, 450 EUR  продава, Тристаен апартамент, 82 m2 Перник, Тева, 0 EUR

продава, Тристаен апартамент, 82 m2 Перник, Тева, 0 EUR  продава, Двустаен апартамент, 78 m2 София, Малинова Долина, 121752 EUR

продава, Двустаен апартамент, 78 m2 София, Малинова Долина, 121752 EUR

МТ: Започват проверки за нелоялни практики при туристически пътувания

МТ: Започват проверки за нелоялни практики при туристически пътувания  До 15 г. затвор получиха 13 кубинци за протест срещу спирането на тока

До 15 г. затвор получиха 13 кубинци за протест срещу спирането на тока  Кристиан Вигенин е с най-много номинации за водач на евролистата на БСП

Кристиан Вигенин е с най-много номинации за водач на евролистата на БСП  Fitch: Липсата на стабилно правителство може да забави влизането на България в еврозоната след 2025 г.

Fitch: Липсата на стабилно правителство може да забави влизането на България в еврозоната след 2025 г.  Мутафчиев: 1 май е твърде късно за обединение на леви формации

Мутафчиев: 1 май е твърде късно за обединение на леви формации