Европейските инвеститори остават сравнително оптимистично настроени за настъпващата седмица. Според анализаторите насърчаващите корпоративни данни може да дадат нов тласък на събитията на фондовите борси.

Инвестиционният стратег на Deutsche Bank Михаел Блуменрот прогнозира пред Handelsblatt: „Силните печалби и уверените бизнес перспективи трябва да имат положителен ефект върху настроението на пазара, което през последните седмици беше потиснато от по-слабите икономически данни от САЩ и Китай“. Анализаторите от Commerzbank също очакват, че сезонът на отчетите трябва да укрепи фондовите пазари в краткосрочен план.

Това може да разведри настроението в сравнение с края на изминалата търговска седмица. След като водещият германски индекс Dax и общоамериканският индекс S&P 500 достигнаха нови върхове в сряда, в четвъртък последва консолидация. Dax се повиши до рекордно високото ниво от 15 811 пункта, но в крайна сметка загуби почти един процент от стойността си на седмична база.

Импулсът за новите върхове на германския референтен индекс идва от опитите за постигането на нови рекорди на американските фондови борси. Падащите курсове на Wall Street натежаха и на европейските фондови борси. В петък американският индекс на стандартните стойности Dow Jones затвори с 0,9% надолу до 34 687 пункта. Технологичният Nasdaq пое надолу с 0,8% до 14 427 пункта. Широкият S&P 500 също загуби 0,8% до 4327 пункта.

Отправяйки поглед към настоящата седмица обаче, пазарният анализатор Милан Куткович от брокерската компания Axi посочва, че през миналите седмици новите върхове за всички времена са били последвани от прибиране на печалбите, което тласна пазара обратно надолу. Остава да видим дали германският референтен индекс ще успее да преодолее психологически важните 16 000 пункта в близко бъдеще.

Загрижеността за коронавируса ще играе по-маловажна роля

Възраждането на пандемия вероятно ще играе само подчинена роля за цените на акциите, казва анализаторът Франк Волгемут от Националната банка в Есен. „Разбира се, може да се очаква, че делта вариантът на коронавируса ще остави белези както в националните икономики, така и на фондовите пазари“. Той обаче не очаква трайно увреждане, защото делът на ваксинираните сега трябва да бъде твърде висок.

От друга страна, забавянето на растежа в китайската икономика може да се окаже отрицателен фактор за настроенията на фондовите борси в средносрочен план. Освен това притесненията за инфлацията не отпускат инвеститорите, обяснява анализаторът Дейвид Мадън от онлайн брокера CMC Markets. „Това е нож с две остриета“. От една страна, инфлацията сигнализира за силно търсене и силно икономическо възстановяване; от друга страна, тя подклажда дискусията за затягане на паричната политика.

В петък изненадващо високите приходи от търговците на дребно в САЩ подхраниха тази дискусия. Защото ако данните за следващите месеци също са над очакванията, Федералният резерв на САЩ трябва да се запита дали инфлацията наистина ще бъде толкова временна, колкото смята досега, казва инвестиционният стратег Джо Пери от онлайн брокера Forex.com.

Досега Фед заемаше позицията, че високата инфлация в САЩ е временно явление и затова не е нужно да противодейства на това с по-ниски покупки на облигации или по-високи лихвени проценти. По този начин централната банка се придържа към своята свръхслаба парична политика, която е важен двигател на настоящото рали.

Очакват се новости от страна на ЕЦБ

Затова инвеститорите очакват с нетърпение срещата на Европейската централна банка (ЕЦБ) в четвъртък. Президентът на централната банка Кристин Лагард обяви, че на тази дата ще направи преглед на перспективите за паричната политика. От това, наред с други неща, могат да се извлекат условията, при които ключовите лихвени проценти ще се повишат отново в бъдеще.

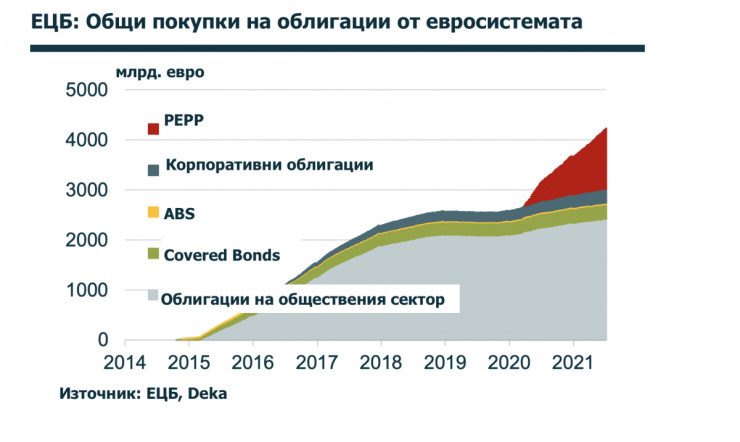

Чрез промяната на целта за инфлация на два процента от досегашните „под, но близо до" два процента ЕЦБ разшири своята свобода на действие, казва Питър Дьо Кьонсел, главен инвеститор в облигации в мениджъра на активи Degroof Petercam. В средносрочен план той приема, че през следващата година централната банка ще замени своята програма за закупуване на пандемични ценни книжа PEPP с PEPP 2.0. В същото време програмата за покупки APP, стартирана след дълговата криза в еврозоната, ще продължи с настоящ обем от 20 млрд. евро на месец, прогнозира Дьо Коенсел.

Наблюдателите очакват, че последната среща за лихвените проценти на централната банка преди лятната ваканция вероятно ще подгрее отново дебатите. Главният икономист на Commerzbank Йорг Кремер казва: „Срещата на ЕЦБ тази седмица вероятно ще бъде по-важна, отколкото се очакваше наскоро“.

Очакват се трудни дискусии. Защото по отношение на оценката на икономическите перспективи за възстановяване от кризата и въпроса колко обширна трябва да бъде допълнителната икономическа помощ чрез покупки на облигации възгледите в Управителния съвет се различават сериозно.

Задават се тримесечните отчети на гигантите

Според голямата швейцарска банка UBS повече от 70 европейски корпорации ще разкрият финансовите си резултати през тази седмица. Те включват самата UBS и индустриални гиганти като SAP, Volvo, фармацевтичните гиганти Roche и Novartis, индустриалната група ABB и телекомуникационният концерн Vodafone.

В САЩ Netflix и Twitter ще бъдат първите големи технологични компании, които ще отчетат своите тримесечни резултати, след като големите американски банки дадоха началото на сезона на отчетите през миналата седмица. В допълнение и Intel, Coca-Cola и Johnson & Johnson, наред с други, ще представят данни. С това ще навлезем „в ширичината на американския пазар“, обяснява Крис-Оливър Шикентанц, главният инвестиционен стратег на Commerzbank. От европейска страна софтуерната компания SAP и Daimler, наред с други, ще представят отчетите си тази седмица (и двете компании в сряда).

Сред икономическите дати цените на германските производители за юни биха могли да предоставят информация за това колко голям е инфлационният натиск в тази страна.

Потребителското доверие в еврозоната и първоначалните искания за обезщетения при безработица в САЩ ще последват в четвъртък. Докъде е напреднало възстановяването на пазара на труда в САЩ е от решаващо значение за въпроса кога Федералният резерв на САЩ може да затегне своята парична политика.

Индексът на мениджърите за покупки за преработващата промишленост в Германия и еврозоната се очакват в петък.

Какво по-специално ще следим през седмицата

Четвъртък: Това заседание на Борда на директорите на ЕЦБ ще бъде първото, което ще покаже новата стратегия на банката за паричната политика. Някои членове на съвета обявиха, че бъдещите насоки относно лихвените проценти и покупките на активи ще бъдат преразгледани.

Изглежда обаче, че централните банкери все още тълкуват новата концепция по различен начин, например по отношение на това дали нивата на инфлация от временно над 2% трябва да бъдат обявени за желателни. Следователно съобщението на ЕЦБ вероятно ще отразява компромис, който говори срещу твърде далечни сигнали. От Deka Bank очакват решения относно PEPP и дали изтичането му трябва да бъде компенсирано чрез временно по-високи покупки на облигации съгласно APP или друга програма едва през септември.

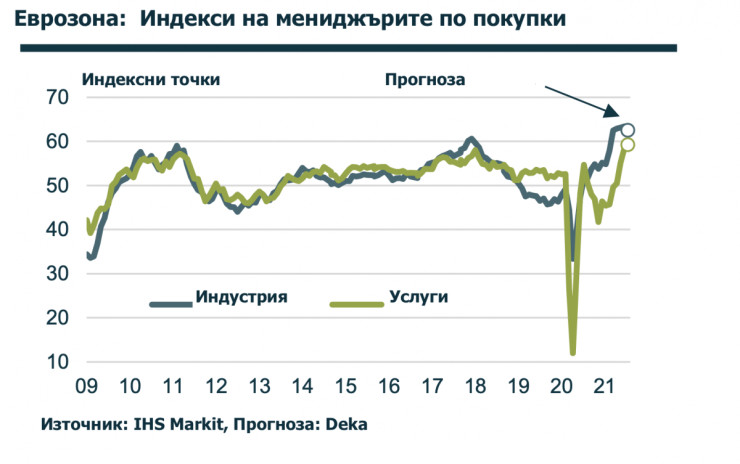

Петък: Европейската икономика си отдъхва с облекчение, след като през второто тримесечие бяха отпуснати многобройни мерки за блокиране. Индексите на мениджърите за покупки за еврозоната ще оставят силно впечатление в началото на третото тримесечие. За подиндекса на индустрията обаче напредъкът ще започне да изтънява.

Ще бъде много трудно рекордното ниво от предходния месец да бъде надминато през юли, тъй като проблемите на веригите за доставки и недостигът на материали излизат на преден план. Доставчиците на услуги все още са доволни от мерките за облекчаване. Подиндексът за доставчиците на услуги обаче вече се е увеличил значително от май и бе достигнал най-високото си ниво от юли 2007 г. през юни.

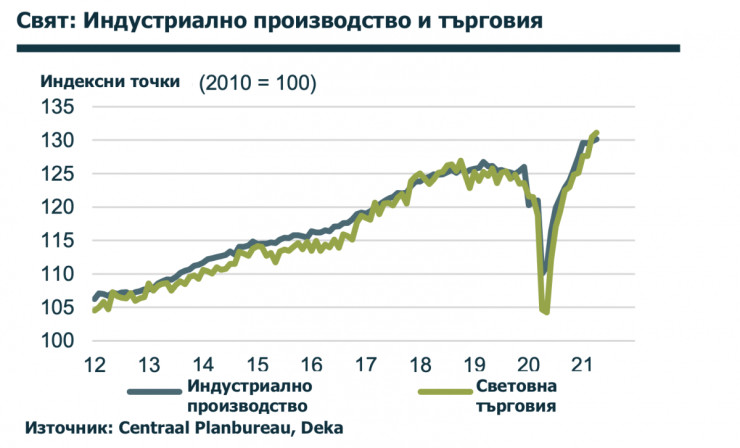

Петък: CPB World Trade Monitor съдържа официалните изчисления за глобалното промишлено производство и световната търговия. Сега ще се публикуват изчисленията за май. Предкризисните нива вече бяха достигнати в края на миналата година. Междувременно възниква въпросът кога динамиката ще отшуми. Непосредствено преди кризата търговският конфликт на САЩ с няколко държави натежа над търговията.

Сега този конфликт се води по друг начин при новата администрация на САЩ - митата отстъпват. Ако приемем средния растеж от 2016 до 2018 г. (2,8% годишно) и използвайки това за екстраполация на производственото ниво, сегашното ниво все още е с три процентни пункта по- ниско. Следователно процесът на догонване може да продължи още няколко месеца.

Науката и иновациите в Европа страдат от липса на фокус, а не на финансиране

Науката и иновациите в Европа страдат от липса на фокус, а не на финансиране  Големите замърсители искат да заобиколят правилата за водородните кредити

Големите замърсители искат да заобиколят правилата за водородните кредити  Microsoft: Руските усилия за намеса в изборите се насочват към кампанията на Харис-Уолц

Microsoft: Руските усилия за намеса в изборите се насочват към кампанията на Харис-Уолц  Спасяването на банките: Европа брои загубите, докато САЩ се радват на милиарди

Спасяването на банките: Европа брои загубите, докато САЩ се радват на милиарди  Тръмп представи крипто проект, част 1

Тръмп представи крипто проект, част 1

Великолепен Григор Димитров победи чилиец и Европа поведе с 2:1 на Света за Laver Cup

Великолепен Григор Димитров победи чилиец и Европа поведе с 2:1 на Света за Laver Cup  За кои зодии есента ще е вълшебен период?

За кои зодии есента ще е вълшебен период?  Късна емисия

Късна емисия  Късна емисия

Късна емисия  Доналд Тръмп: Ако Камала Харис спечели изборите, Израел ще изчезне до 2 години

Доналд Тръмп: Ако Камала Харис спечели изборите, Израел ще изчезне до 2 години

Постекоглу вярва в доминацията на Тотнъм

Постекоглу вярва в доминацията на Тотнъм  Томаш призна, ще има трудно решение в ЦСКА

Томаш призна, ще има трудно решение в ЦСКА  Мъри Стоилов взе ключово решение за нападател от Челси

Мъри Стоилов взе ключово решение за нападател от Челси  Мегатрансфер! Реал взима новата звезда на футбола за 150 млн. евро

Мегатрансфер! Реал взима новата звезда на футбола за 150 млн. евро

продава, Многостаен апартамент, 174 m2 Габрово област, гр.Севлиево, 127500 EUR

продава, Многостаен апартамент, 174 m2 Габрово област, гр.Севлиево, 127500 EUR  продава, Парцел, 485 m2 Велико Търново, Царевец, 39000 EUR

продава, Парцел, 485 m2 Велико Търново, Царевец, 39000 EUR  продава, Къща, 139 m2 Велико Търново област, с.Димча, 18925.83 EUR

продава, Къща, 139 m2 Велико Търново област, с.Димча, 18925.83 EUR  продава, Къща, 109 m2 Велико Търново област, с.Красно Градище, 15089.51 EUR

продава, Къща, 109 m2 Велико Търново област, с.Красно Градище, 15089.51 EUR  продава, Къща, 130 m2 Велико Търново област, с.Стефан Стамболово, 10741.69 EUR

продава, Къща, 130 m2 Велико Търново област, с.Стефан Стамболово, 10741.69 EUR

Октоберфест: Мерки за сигурност и забрана за пушене на марихуана

Октоберфест: Мерки за сигурност и забрана за пушене на марихуана  Магнус Карлсен бе обявен за гросмайстор на века

Магнус Карлсен бе обявен за гросмайстор на века  Осакатиха жестоко жена след побой от ревност

Осакатиха жестоко жена след побой от ревност  И да има мандат на ООН в Крим, Русия няма да си тръгне

И да има мандат на ООН в Крим, Русия няма да си тръгне  Еротичната класика "Емануела" с нова модерна версия

Еротичната класика "Емануела" с нова модерна версия