Битката за придобиването на производителя на ботокс Allergan минава в нов етап, след като във вторник американски съд разреши на Pershing Square Capital на Уилям Акман и на Valeant Pharmaceuticals да използват по време на общото събрание на акционерите правото си на глас чрез своя 9,7%-ен дял. По-рано през октомври Allergan се оплака пред съда срещу 9,7%-ния дял на Pershing Square. Производителят на ботокс обвинява Акман, че при придобиването на този дял е нарушил правилата за търговия с вътрешна информация.

Акман и Valeant свикват събрание на акционерите през средата на декември, на което акционерите ще гласуват за премахването на част от мениджмънта под ръководството на изпълнителния директор Дейвид Пьот. Акман и Valeant планират да назначат едно "по-управляемо" ръководство. Те са спечелили вече подкрепата на 35% от акционерите за провеждане на събранието, но ще имат нужда от най-малко още 15%, за да спечелят вота срещу сегашното управление.

През октомври Акман и Valeant предложиха нова оферта – с 4,50 млрд. долара по-висока от предишната, която повишава оценката на Allergan до 56 млрд. долара. Ако поглъщането се случи на тази цена, това ще бъде най-голямата корпоративна сделка на годината и ще надмине друга трансакция в бранша – покупката на AbbVies от Shire за цена от 54 млрд. долара, която все още не е завършена.

Едно евентуално сливане на Valeant с Allergan би помогнало на канадската компания, която от 2010 г. се намира в период на активни придобивания, да се превърне в един от водещите пет играчи по пазарна капитализация в сектора към 2016 г., каквито са амбициите, заявени от главния ѝ изпълнителен директор Майкъл Пиърсън. Тази стъпка представлява и поредното раздвижване във фармацевтичния бранш, започнало през 2011 г. и достигнало пика си през април с мерки, предприети от компании като Pfizer, GlaxoSmithKline (GSK) и Novartis, отбелязва Bloomberg.

По данни на агенцията само за последните няколко месеца в сектора са се случили придобивания и сливания на стойност 141 млрд. долара.

Междувременно само дни, след като „нежеланият инвеститор“ Valeant Pharmaceuticals International и активистът инвеститор Уилям Акман обявиха, че може да повишат офертата си за Allergan, нов кандидат възнамерява да подаде предложение за придобиване на производителя на ботокс, пише Ройтерс.

За коя компания точно става дума засега Allergan не съобщава. Предполага се, че това е Actavis. Слуховете, че Actavis иска след опита си през лятото да направи нов опит за придобиване, витаят в пространството от около четири седмици.

Напълно възможно е въпреки по-добрите карти, които Valeant държи, да загуби покера за Allergan за сметка на Actavis. Мениджмънтът очевидно иска да избегне на всяка цена поглъщане от канадците.

До каква степен това е икономически оправдано, все още не е ясно. Немалко анализатори считат едно сливане с Valeant за стратегически правилно. Но в случая не анализаторите, а инвеститорите имат последната дума. А някои от тях изглежда приветстват едно евентуално сливане с Actavis.

Очаква се придобиване или сливане с Allergan да се отрази добре както на акциите на производителя на ботокс, така и на книжата на победителя в спора за него. Затова и за онези, които имат в портфолиото си акции на Actavis, а не на Valeant, е по-добре да подкрепят една малко по-лоша в икономически аспект сделка.

Въпреки че малките акционери на Allergan не могат да оказват силно влияние за решението, те ще получат сериозно утешение. Който е инвестирал в компанията преди година, е удвоил парите си, а вчера акциите маркират нов връх до 193,55 долара за брой. И това не е всичко. Valeant вече заяви, че може да предложи по 200 долара за акция. Според различни спекулации в случай на сливане между Allergan и Actavis стойността на трансакцията пак ще е над 200 долара за акция.

А ако двамата конкуренти навлязат в ожесточено наддаване, цената може да скочи значително.

Поколението Z е фрустрирано ... и не напразно

Поколението Z е фрустрирано ... и не напразно  Войната между Израел и "Хамас" надува рейтинга на опонента на Ердоган в Турция

Войната между Израел и "Хамас" надува рейтинга на опонента на Ердоган в Турция  Екстремните априлски жеги вещаят ужасяващо лято - адски мор за бежанците в Газа

Екстремните априлски жеги вещаят ужасяващо лято - адски мор за бежанците в Газа  Ferrari представя спортен автомобил за 423 000 долара с "кръвната група" на 60-те

Ferrari представя спортен автомобил за 423 000 долара с "кръвната група" на 60-те  Украйна затяга правилата за обществени поръчки в армията след корупционни сътресения

Украйна затяга правилата за обществени поръчки в армията след корупционни сътресения

Руска авиобомба, предназначена за Украйна, е паднала върху къща в Белгород

Руска авиобомба, предназначена за Украйна, е паднала върху къща в Белгород  Централна емисия

Централна емисия  Проф. Иво Петров: Смирението в нас липсва и ние сме виновни за това

Проф. Иво Петров: Смирението в нас липсва и ние сме виновни за това  "Реал" (Сосиедад) победи с 2:0 у дома "Лас Палмас"

"Реал" (Сосиедад) победи с 2:0 у дома "Лас Палмас"  Слави Трифонов ще води листите на ИТН в София и Плевен

Слави Трифонов ще води листите на ИТН в София и Плевен

Реал Мадрид докосва титлата, чака издънка от Барса

Реал Мадрид докосва титлата, чака издънка от Барса  Нюкасъл разби Бърнли и измести Ман Юнайтед от 6-то място

Нюкасъл разби Бърнли и измести Ман Юнайтед от 6-то място  Щутгарт постави на колене Байерн и триумфира в южното дерби

Щутгарт постави на колене Байерн и триумфира в южното дерби  Пиоли се разбрал с Наполи

Пиоли се разбрал с Наполи

продава, Двустаен апартамент, 65 m2 София, Малинова Долина, 118000 EUR

продава, Двустаен апартамент, 65 m2 София, Малинова Долина, 118000 EUR  продава, Двустаен апартамент, 56 m2 София, Малинова Долина, 135000 EUR

продава, Двустаен апартамент, 56 m2 София, Малинова Долина, 135000 EUR  продава, Двустаен апартамент, 78 m2 София, Малинова Долина, 121752 EUR

продава, Двустаен апартамент, 78 m2 София, Малинова Долина, 121752 EUR  продава, Къща, 105 m2 София област, с.Ромча, 78000 EUR

продава, Къща, 105 m2 София област, с.Ромча, 78000 EUR  продава, Тристаен апартамент, 95 m2 София, Толстой, 155000 EUR

продава, Тристаен апартамент, 95 m2 София, Толстой, 155000 EUR

6 добри насоки как да преговаряте за заплата

6 добри насоки как да преговаряте за заплата  Германец летял с 238,9 километра в час по сръбска магистрала

Германец летял с 238,9 километра в час по сръбска магистрала  Младите хора в САЩ вече почти не близват алкохол

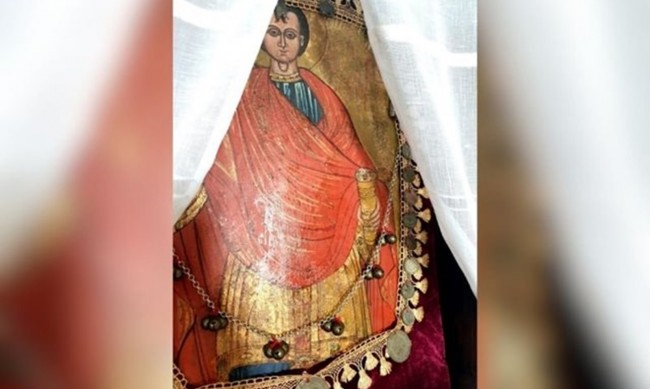

Младите хора в САЩ вече почти не близват алкохол  Чидо навръх Великден: Миро потече от икона в село край Царево

Чидо навръх Великден: Миро потече от икона в село край Царево  Трифонов се изправя срещу Борисов за 25-и МИР в София

Трифонов се изправя срещу Борисов за 25-и МИР в София