Ръст на разходите за персонал

В края на 2018 г. административните разходи, към които се причисляват разходите за персонал, са с 6,5% по-високи спрямо същия период на 2017 г., като достигат 1,72 млрд. лв. Общите оперативни разходи, като сума от административните разходи и амортизацията, се повишават с 5,8% на годишна база до 1,89 млрд. лв. Банковият сектор подобрява финансовия си резултат, благодарение и на по-ниските разходи за обезценки през 2018 г. Банковата система прави по-малко обезценки спрямо 2017 г. – техният размер намалява с 35,7% на годишна база до 479 млн. лв.

Данъчните разходи, свързани с печалбата или загубата от текущи дейности на банковата система, нарастват до 140,8 млн. лв. от 134 млн. лв. през 2017 г. За година съотношението разходи/приходи намалява до 44,8% от 46%. За сравнение, по данни на ЕБО към края на третото тримесечие на 2018 г. съотношението разходи/приходи в ЕС е 63,2%

Финансови показатели

Ликвидният буфер и нетните изходящи ликвидни потоци в края на 2018 г. са, съответно 29,6 млрд. лв. и 10,1 млрд. лв., показват данните на БНБ. Коефициентът на ликвидно покритие (LCR) е 294,1%, в сравнение с 347,6% в края на 2017 г. По данни на ЕЦБ, в края на третото тримесечие на 2018 г. отношението на ликвидно покритие за банките, участващи в Единния надзорен механизъм (ЕНМ), възлиза на 140,93%.

Намаление на капиталовата адекватност

Капиталовата позиция на банковия сектор продължава да се характеризира със значителен капиталов излишък над регулаторните изисквания за съотношенията на капиталова адекватност и ливъридж. В края на 2018 г. съотношението на базовия собствен капитал от първи ред (т.нар. CET 1) за цялата банкова система намалява до 18,99% от 20,4%, колкото бе в края 2017 г.

При банките от първа група показателят намалява до 19% от 20,8%, а при втора – до 18,94% от 19,8%. На системно ниво съотношението на обща капиталова адекватност се понижава до 20,38% от 22,08%. Към края на 2018 г. за банките от първа група нивото е 19,7%, а за втора – 21,49%, в сравнение с 21,62% и 22,72%, съответно, година по-рано.

Според БНБ, понижението на показателите се дължи на регулаторни промени, включително прилагането на Международен стандарт за финансово отчитане 9 (МСФО 9), ръст на общия размер на рисковите експозиции и динамиката при собствения капитал. Показателите за капиталова адекватност на банките в България са над средните нива за европейските банки, които, по данни на ЕЦБ, към края на третото тримесечие на 2018 г. са 14,18% за CET 1 и 17,83% за общата капиталова адекватност.

Рентабилност

Към 31 декември 2018 г. възвръщаемостта на активите (ROA) е 1,6%, в сравнение с 1,2% към 31 декември 2017 г. (при средно ниво за европейските банки от 0,45%, според актуалните данни на ЕЦБ за третото тримесечие на 2018г.).

Стойността на ROA е 1,8% за банките от първа група и 1,2% за банките от втора група към края на декември 2018 г. Възвръщаемостта на капитала (ROЕ) възлиза на 12,1% към края на миналата година, в сравнение със стойността на ROE от 9,3% към края на 2017 г. (по данни на ЕЦБ, към края на третото тримесечие на 2018 г. стойността на ROE за европейските банки възлиза на 6,85%). За банките в България от първа група стойността на ROE е 12,8%, а за втора група – на 10% към края на 2018 г.

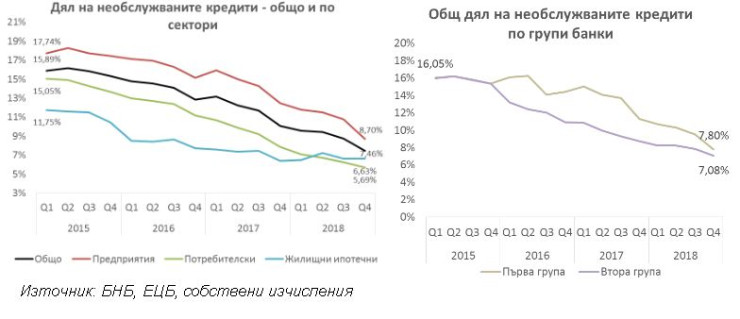

Към края на 2018 г. необслужваните кредити, като дял и като абсолютна стойност, продължават да намаляват. Към 31 декември миналата година обемът на лошите заеми (без централни банки и кредитни институции) спада до 4,54 млрд. лв. от 5,65 млрд. лв. Делът на необслужваните кредити средно за банковата система намалява до 7,46% от 10,1%, колкото бе в края на 2017 г., според изчисления на базата на данни от управление „Банков надзор“ на БНБ. Този дял е най-ниският от 2009 г., като тенденцията за спад продължава.

Към края на 2018 г. степента на покритие на брутните необслужвани кредити и аванси в българската банкова система е на ниво от 60,1%. При нефинансовите предприятия делът на необслужваните кредити се понижава до 8,7%, в сравнение с 12,5% година по-рано.

При потребителските кредити нивото спада до 5,69% от 7,88%. Делът на необслужваните жилищни заеми е 6,63%. Към края на декември 2018 г. необслужваните фирмени кредити намаляват до 3,04 млрд. лв. от 4,14 млрд. лв. година по-рано. В сегмента на потребителските кредити се отбелязва понижение до 620,8 млн. лв. от 745,7 млн. лв. в края на 2017 г., а необслужваните жилищни кредити са в размер на 684,9 млн. лв. При банките от първа група делът на необслужваните брутни кредити спада до 7,8% към края на 2018 г., в сравнение с 11,3% към края на предходната година, докато при банките от втора група съотношението намалява до 7,08% от 8,7%.

Скъпотия! Храните у нас продължават да поскъпват стремглаво преди еврото

Скъпотия! Храните у нас продължават да поскъпват стремглаво преди еврото  7 декември е обявен за Международен ден на гражданската авиация

7 декември е обявен за Международен ден на гражданската авиация  Виц на деня - 7 декември

Виц на деня - 7 декември  Мачовете по ТВ днес (7 декември)

Мачовете по ТВ днес (7 декември)  Времето във Варна на 7 декември

Времето във Варна на 7 декември

продава, Двустаен апартамент, 71 m2 София, Младост 4, 242400 EUR

продава, Двустаен апартамент, 71 m2 София, Младост 4, 242400 EUR  продава, Тристаен апартамент, 71 m2 София, Младост 4, 242400 EUR

продава, Тристаен апартамент, 71 m2 София, Младост 4, 242400 EUR  продава, Къща, 150 m2 София област, с.Клисура, 125000 EUR

продава, Къща, 150 m2 София област, с.Клисура, 125000 EUR  продава, Парцел, 800 m2 Хасково област, с.Орлово, 33000 EUR

продава, Парцел, 800 m2 Хасково област, с.Орлово, 33000 EUR  продава, Тристаен апартамент, 175 m2 София, Стрелбище, 510000 EUR

продава, Тристаен апартамент, 175 m2 София, Стрелбище, 510000 EUR

Може да видим връщане под 4000 долара за тройунция при златото

Може да видим връщане под 4000 долара за тройунция при златото  С новия дълг не се увеличава производителността, а пада върху младите

С новия дълг не се увеличава производителността, а пада върху младите  България с рекорден ръст на онлайн продажбите за Черния петък в Европа

България с рекорден ръст на онлайн продажбите за Черния петък в Европа  Кой ще замести Хасет в Белия дом, ако стане шеф на Фед

Кой ще замести Хасет в Белия дом, ако стане шеф на Фед  Жизнено важната търговия на Русия с петрол в Индия е в упадък, но не и изчезнала

Жизнено важната търговия на Русия с петрол в Индия е в упадък, но не и изчезнала

Toyota се завръща във Ф1

Toyota се завръща във Ф1  BMW превъртя играта: Тествахме новото iX3

BMW превъртя играта: Тествахме новото iX3  Най-бързата кола на XX век беше продадена за над 25 милиона долара

Най-бързата кола на XX век беше продадена за над 25 милиона долара  Какви са основните проблеми на 1.2 TSI на Volkswagen

Какви са основните проблеми на 1.2 TSI на Volkswagen  Топ 10 на най-устойчивите на ръжда коли на старо

Топ 10 на най-устойчивите на ръжда коли на старо

Как "човекът на Тръмп" в НАСА ще изправари Китай в космоса?

Как "човекът на Тръмп" в НАСА ще изправари Китай в космоса?  Проходът Троян-Кърнаре е временно затворен

Проходът Троян-Кърнаре е временно затворен  Япония е изправена пред криза, свързана с деменция

Япония е изправена пред криза, свързана с деменция  Почти 50% подкрепа за предложението за ограничаване на населението в Швейцария

Почти 50% подкрепа за предложението за ограничаване на населението в Швейцария  Българският пазар е твърде малък за четири платформи за доставки на храна

Българският пазар е твърде малък за четири платформи за доставки на храна

преди 6 години Ако в България имаше закон подобен на този на Глас-Стийгъл кредитните балони нямаше да бъдат толкова големи и опасни за икономиката. Сегашната ситуация, при която банката може да дава кредит ползвайки обезпечение от парите от сметките, по които си получавате заплатата/пенсията е недопустимо. отговор Сигнализирай за неуместен коментар

преди 6 години интересни цифри : "Нивото на ГПР при потребителските кредити в левове е 11,39% и 4,08% за тези в евро" отговор Сигнализирай за неуместен коментар