Компанията майка на социалната платформа Facebook Meta Platforms Inc. се е обърнала към редица банки с молба да организират срещи с инвеститори за потенциална продажба на облигации – първата такава за компанията, съобщава Bloomberg.

Една от най-големите компании в света по пазарна капитализация е поискала от Morgan Stanley, JPMorgan Chase & Co., Bank of America Corp. и Barclays Plc. да организират серия от разговори с инвеститори в активи с фиксирана доходност в сряда, споделя източник, запознат с темата. Това може да доведе до предлагане на обезпечен първостепенен дълг от страна на Meta, добавя източникът.

За разлика от много от своите конкуренти с голяма пазарна капитализация, които са натоварени с големи заеми при ниски лихви въпреки силните си приходи, Meta не присъства на пазара на облигации. Тя е само една от общо 18-те компании в S&P 500 без непогасени краткосрочни или дългосрочни дългове, с изключение на задълженията по лизинг, към последното тримесечие, според Bloomberg.

мета

мета

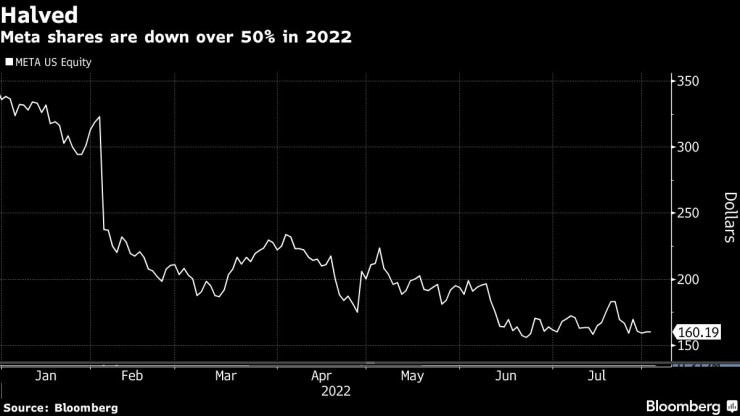

„Meta може да изгради нова капиталова структура, която включва нейните първи по рода си облигации, емитиране на над 10 млрд. долара дълг за потенциално облагодетелстване на притежателите както на капитал, така и на дълг след слабите резултати от първото полугодие и над 50-процентния спад в стойността на собствения капитал“, коментира анализаторът на Bloomberg Intelligence (BI) Робърт Шифман. „Увеличените капиталови разходи, фокусирани върху метавселената, заедно с увеличаващото се обратно изкупуване на акции, биха могли да бъдат подкрепени на теория с десетки милиарди долара евтин дълг като договори, осигуряващи свободен паричен поток през 2022 г.“, добавя Шифман.

Понастоящем Meta разполага с капацитет да издаде дълг до 50 млрд. долара, според BI. Компанията разполага с приблизително 40,5 млрд. долара в парични средства и парични еквиваленти към 30 юни. Акциите на компанията поевтиняха с 52% от началото на годината на фона на засилената конкуренция от страна на TikTok, тревогата около икономиката и опасенията на инвеститорите относно фокусирането на главния изпълнителен директор Марк Зукърбърг върху метавселената.

S&P Global Ratings оценява кредитния рейтинг на Meta като инвестиционен клас АА, докато Moody’s Investors Service даде на технологичния гигант оценка A1, едно ниво по-ниско от това на S&P.

„Рейтингът A1 на емитента се основава на силния кредитен профил на Meta, който отразява водещата глобална позиция на нейните платформени марки в социалните мрежи, подкрепен от обширната потребителска база“, изтъкват от Moody's.

Вижте кои са най-устойчивите на ръжда коли на старо

Вижте кои са най-устойчивите на ръжда коли на старо  Спипаха поредния варненец с дрога

Спипаха поредния варненец с дрога  Арестуваха варненец, системно отказвал тестове за дрога на пътя

Арестуваха варненец, системно отказвал тестове за дрога на пътя  1500 души дойдоха на погребение.... на 12-годишен миниван

1500 души дойдоха на погребение.... на 12-годишен миниван  Градската елха във Варна грейна с тържествен концерт (СНИМКИ)

Градската елха във Варна грейна с тържествен концерт (СНИМКИ)

продава, Двустаен апартамент, 71 m2 София, Младост 4, 242400 EUR

продава, Двустаен апартамент, 71 m2 София, Младост 4, 242400 EUR  продава, Тристаен апартамент, 71 m2 София, Младост 4, 242400 EUR

продава, Тристаен апартамент, 71 m2 София, Младост 4, 242400 EUR  продава, Къща, 150 m2 София област, с.Клисура, 125000 EUR

продава, Къща, 150 m2 София област, с.Клисура, 125000 EUR  продава, Парцел, 800 m2 Хасково област, с.Орлово, 33000 EUR

продава, Парцел, 800 m2 Хасково област, с.Орлово, 33000 EUR  продава, Тристаен апартамент, 175 m2 София, Стрелбище, 510000 EUR

продава, Тристаен апартамент, 175 m2 София, Стрелбище, 510000 EUR

Може да видим връщане под 4000 долара за тройунция при златото

Може да видим връщане под 4000 долара за тройунция при златото  С новия дълг не се увеличава производителността, а пада върху младите

С новия дълг не се увеличава производителността, а пада върху младите  България с рекорден ръст на онлайн продажбите за Черния петък в Европа

България с рекорден ръст на онлайн продажбите за Черния петък в Европа  Кой ще замести Хасет в Белия дом, ако стане шеф на Фед

Кой ще замести Хасет в Белия дом, ако стане шеф на Фед  Жизнено важната търговия на Русия с петрол в Индия е в упадък, но не и изчезнала

Жизнено важната търговия на Русия с петрол в Индия е в упадък, но не и изчезнала

BMW превъртя играта: Тествахме новото iX3

BMW превъртя играта: Тествахме новото iX3  Най-бързата кола на XX век беше продадена за над 25 милиона долара

Най-бързата кола на XX век беше продадена за над 25 милиона долара  Какви са основните проблеми на 1.2 TSI на Volkswagen

Какви са основните проблеми на 1.2 TSI на Volkswagen  Топ 10 на най-устойчивите на ръжда коли на старо

Топ 10 на най-устойчивите на ръжда коли на старо  Кога са изобретени електрическите прозорци

Кога са изобретени електрическите прозорци

Дакота Джонсън, Нина Добрев и Ана де Армас демонстрираха супер фигури в чернo

Дакота Джонсън, Нина Добрев и Ана де Армас демонстрираха супер фигури в чернo  Как да преодолеем усещането, че не сме достатъчно добри?

Как да преодолеем усещането, че не сме достатъчно добри?  Джеймс Камерън все още е лудо влюбен в звездата си от „Титаник“ Сузи Еймис

Джеймс Камерън все още е лудо влюбен в звездата си от „Титаник“ Сузи Еймис  Кейт Уинслет дойде с красив млад кавалер на червения килим

Кейт Уинслет дойде с красив млад кавалер на червения килим  Бърнаут или липса на витамини?

Бърнаут или липса на витамини?