Бързо разрастващата се нефтохимическа промишленост на Китай прави живота все по-труден за производителите в следващия по големина износител на градивните елементи на пластмасата в Азия, пише Bloomberg.

Най-голямата икономика в Азия е основният пазар за южнокорейски компании като LG Chem Ltd. и Lotte Chemical Corp. Но износителите на химикали, използвани за производството на редица продукти - от найлон до бутилки за еднократна употреба и автомобилен интериор, сега са принудени да намалят дейността си, след като трескавото строителство на нефтохимически съоръжения в Китай през последните години доведе до пренасищане с доставки.

LG Chem, най-големият производител на нефтохимикали в Южна Корея, затвори звеното за стиренови мономери в Йосу миналия месец поради продължаващото свръхпредлагане, разкрива източник, пожелал анонимност поради политиката на компанията.

Lotte Chemical разглежда и стратегически варианти за своето малайзийско дъщерно дружество, след като корейските медии съобщиха, че групата се опитва да го продаде.

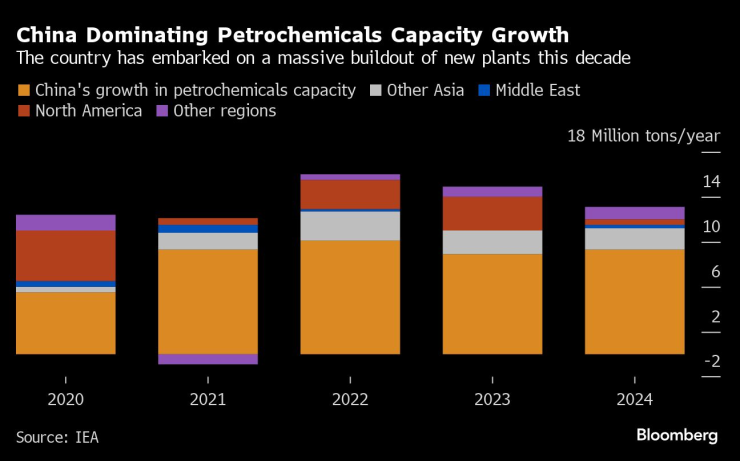

Затрудненото положение, в което се намират тези компании, се дължи на огромния прилив на инвестиции в китайската нефтохимическа промишленост, която започна бързо да се разраства през 2020 г. Тенденцията продължава с неотслабваща сила, като страната ще допринесе за почти три четвърти за ръста на добавения глобален капацитет тази година, прогнозира Международната агенция по енергетика (МАЕ).

„Стигна се до момента, в който азиатските нефтохимически производители извън Китай вече не могат да се конкурират“, коментира Чан Хьонку, анализатор в базираната в Сеул Heungkuk Securities Co. „Това се превръща в залязваща индустрия“ в Южна Корея, изтъква той, добавяйки, че е трудно да се намерят алтернативни експортни пазари, които да заменят Китай.

Страната пое 49% от южнокорейския нефтохимически износ през 2019 г., но този дял спадна до 36% миналата година и вероятно ще продължи да намалява, посочва Чан.

Производственият капацитет на Китай в нефтохимическата индустрия продължава да расте. Графика: Bloomberg

Производственият капацитет на Китай в нефтохимическата индустрия продължава да расте. Графика: Bloomberg

Бързото изграждане на нови съоръжения променя глобалните модели на потребление на петрол към Азия и особено Китай, според МАЕ, затвърждавайки господството на страната като основен вносител на суров петрол. Това компенсира и ползите за околната среда, произтичащи от ускореното навлизане на електрически превозни средства в Китай, което води до прогнози за продължаващ растеж на общото потребление в страната, което ще измести пика на търсенето на петрол по-напред във времето.

Китай стартира или разшири 25 етиленови съоръжения от 2019 г. до 2023 г., изтъква Ешвар Йенигала, старши анализатор в S&P Global Commodity Insights. Междуврменено Южна Корея успя да увеличи мащаба само на три такива инсталации за същия период.

Освен че са принудени да затворят някои обекти, корейските компании - включително LG Chem и Hanwha Solutions Corp. - се обръщат и към по-благоприятни за бъдещето бизнеси, включително слънчева енергия и производство на батерии. Големи китайски производители като Rongsheng Petrochemical Co. и Hengli Petrochemical Co. са някои от бенефициентите.

Доста южнокорейски фирми обмислят да напуснат нефтохимическия бизнес или да проучат партньорства с производители на суровини в Близкия изток, разкрива Парсли Онг, анализатор в JPMorgan Chase & Co. „Може да има допълнително преструктуриране и повече консолидация в индустрията” през тази година, добавя тя.

Офертата на BHP и цената на медта разкриват най-големия проблем на индустрията

Офертата на BHP и цената на медта разкриват най-големия проблем на индустрията  Климатичните промени слагат край и на епохата на евтините картофи

Климатичните промени слагат край и на епохата на евтините картофи  САЩ създават екип, който да противодейства на “принудителните” тактики на Китай

САЩ създават екип, който да противодейства на “принудителните” тактики на Китай  De Beers държи диамант. Но ще си намери ли невеста?

De Beers държи диамант. Но ще си намери ли невеста?  Орбан е под обстрел от германски инвеститори, обвиняващи го в кронизъм

Орбан е под обстрел от германски инвеститори, обвиняващи го в кронизъм

Съвети за лесно обелване на сварени яйца

Съвети за лесно обелване на сварени яйца  3-месечно бебе се зарази с коклюш в Великотърновско

3-месечно бебе се зарази с коклюш в Великотърновско  Двама загинали и осем ранени при руски удар срещу Одеса в Украйна

Двама загинали и осем ранени при руски удар срещу Одеса в Украйна  Плугчиева: От началото управлението на ПП е съпътствано от фалшифициране

Плугчиева: От началото управлението на ПП е съпътствано от фалшифициране  "Арда" удържа на ЦСКА 1948 и стигна до 1:1 в Бистрица

"Арда" удържа на ЦСКА 1948 и стигна до 1:1 в Бистрица

Аржентинец измъчи Надал за 1/8-финал в Мадрид, палачът на Гришо отпадна

Аржентинец измъчи Надал за 1/8-финал в Мадрид, палачът на Гришо отпадна  След теслата от ФИФА: Наш клуб реагира и разкри подробности

След теслата от ФИФА: Наш клуб реагира и разкри подробности  Клуб от Втора лига избухна: Някои не ни искат в Първа лига + ВИДЕО

Клуб от Втора лига избухна: Някои не ни искат в Първа лига + ВИДЕО  10 от Арда удържаха ЦСКА 1948, битката за 7-ото място се ожесточава

10 от Арда удържаха ЦСКА 1948, битката за 7-ото място се ожесточава

дава под наем, Двустаен апартамент, 130 m2 София, Оборище, 1000 EUR

дава под наем, Двустаен апартамент, 130 m2 София, Оборище, 1000 EUR  продава, Тристаен апартамент, 83 m2 София, Център, 319000 EUR

продава, Тристаен апартамент, 83 m2 София, Център, 319000 EUR  продава, Тристаен апартамент, 114 m2 София, Красна Поляна, 210000 EUR

продава, Тристаен апартамент, 114 m2 София, Красна Поляна, 210000 EUR  дава под наем, Двустаен апартамент, 55 m2 София, Център, 800 EUR

дава под наем, Двустаен апартамент, 55 m2 София, Център, 800 EUR  дава под наем, Офис, 100 m2 София, Център, 1800 EUR

дава под наем, Офис, 100 m2 София, Център, 1800 EUR

Пет заблуди за детокса, в които няма смисъл да вярвате

Пет заблуди за детокса, в които няма смисъл да вярвате  "Търкиш еърлайнс" планира разширяване с нови 235 самолета

"Търкиш еърлайнс" планира разширяване с нови 235 самолета  Борисов: Алексей Петров беше бащата на сглобката

Борисов: Алексей Петров беше бащата на сглобката