Адам Нойман прави нов опит да си върне контрола върху WeWork, докато пионерът в пространствата за съвместна работа бърза да набере стотици милиони долари, за да излезе от фалита и да избегне продажба, съобщават двама запознати с въпроса източници, цитирани от Financial Times.

Компанията се опитва да се преструктурира в съда, откакто подаде заявление за фалит през ноември, основно като предоговори стотици наемни договори. Но тя изпитва недостиг на ликвидни средства и се нуждае от 400 млн. долара свежо финансиране, за да има шанс да се възстанови, съобщават източниците.

Точната необходима сума не е напълно ясна, но ако WeWork не успее да набере нови пари, ще трябва да пристъпи към продажба, казва един от източниците.

Нойман се оттегли като главен изпълнителен директор на WeWork през 2019 г. след неуспешен опит да листне акциите на компанията, която съоснова. Новата му имотна компания Flow вече отправи условна оферта на стойност около 600 млн. долара за WeWork.

В съобщение до FT в сряда Алекс Спиро, адвокат на Flow, заяви, че компанията и финансовите ѝ партньори са готови да надвишат с 10% всяка друга оферта, която получи WeWork. След като Flow подпише споразумение за конфиденциалност, тя може да извърши предварително проучване на сделката в рамките на две седмици, допълни той.

WeWork съобщи по-рано през април, че очаква да излезе от глава 11 до края на май, а друг запознат с разговорите източник заяви, че прибягването до търг ще бъде последен вариант.

„Ангажирани сме да излезем от глава 11 следващия месец като силна и устойчива компания и тъкмо натам е насочено цялото ни внимание“, заяви говорител на WeWork в сряда. „Всяка нова финансова инвестиция ще служи за допълнително укрепване на компанията, докато излизаме от фалит“, допълни той.

WeWork води разговори за набиране на средствата със съществуващи кредитори, включитгелно SoftBank и доставчика на имотни технологии Yardi Systems, който си партнира с компанията по редица проекти, добави източникът. Yardi, която не е отговорила на молба за коментар, е спомената в съдебните документи само под псевдонима Cupar Grimmond.

Макар че WeWork привлича спонтанен интерес от потенциални купувачи, никой от тях все още не е подписал споразумение за конфиденциалност, което би било първата стъпка към официална оферта.

Rithm Capital и имотният бизнес на Ленард Блаватник Access Industries са имали първоначални разговори с Нойман за подкрепа на оферта за компанията, съобщават източниците. Представител на Access заяви, че имотното подразделение не е официално въвлечено на този етап, а Rithm е отказала коментар. Говорител на компанията Flow на Нойман заяви: „Самоличността на нашите първокласни поддържащи финансови институции е известна на WeWork“.

Преди време Нойман предложи финансиране от 200 млн. долара, но противоречивото му минало като ръководител на WeWork прави някои от най-големите кредитори и консултанти на компанията скептични към завръщането му.

В съобщението си Спиро обвини WeWork, че „се стреми да сключи набързо вътрешна сделка“ с компания, с която е работила тясно.

WeWork намали дългосрочните си задължения по наемни договори с над 8 млрд. долара, като анулира около 150 наемни договора и предоговори сходен брой, като остави само около 150 непокътнати. Тя все още има около 50 наемни договора, които не са пипани.

Компанията очаква да има над 1,8 млн. кв. м офис площи в света, след като излезе от фалита спрямо 4 млн. кв. м, които оперираше към декември 2022 г., сочат съдебни документи.

Макар че съдебната процедура зависи до голяма степен от способността на WeWork да прави наемните си плащания, компанията трябва също така да гарантира, че има достатъчно ликвидни средства, за да излезе от скъпия процес по обявяване на фалит.

Търсенето на ликвидни средства усложнява проблемите с кредиторите на WeWork, които държат дълг за около 4 млрд. долара. Според подписаното споразумение с компанията в момента на обявяването на фалита кредиторите трябва да заменят своите заеми и облигации с акции в реорганизирана WeWork. Но доставчиците на средствата, от които компанията се нуждае сега, може да поемат по-голямата част от стойността на компанията, която ще изникне след фалита, принуждавайки съществуващите кредитори да бъдат източникът на допълнителните пари, ако искат да запазят дяловете си.

Същевременно нуждата от пари в брой отваря прозорец за Нойман и други възможни кандидати. „Никой не иска да влага нов паричен заем“, казва един от адвокатите, работещи по случая.

Няма гражданска активност за стратегическа промяна в образованието

Няма гражданска активност за стратегическа промяна в образованието  Източна Европа е по-богата от всякога - и по-разделена

Източна Европа е по-богата от всякога - и по-разделена  Tesla ще срещне в Китай силна конкуренция при автономните коли, част 1

Tesla ще срещне в Китай силна конкуренция при автономните коли, част 1  Tesla ще срещне в Китай силна конкуренция при автономните коли, част 2

Tesla ще срещне в Китай силна конкуренция при автономните коли, част 2  Шокохолиците в Япония са в шок след скока на какаото

Шокохолиците в Япония са в шок след скока на какаото

Русия демонстрира военна мощ в подготовката за Деня на победата (СНИМКИ)

Русия демонстрира военна мощ в подготовката за Деня на победата (СНИМКИ)  Кейт Мидълтън и принц Уилям празнуват дантелена сватба

Кейт Мидълтън и принц Уилям празнуват дантелена сватба  Бърза салата с яйца за Великден

Бърза салата с яйца за Великден  В "Операция История" на Великден: Разговор за великите български мигове

В "Операция История" на Великден: Разговор за великите български мигове  Студената вода предотвратява появата на пърхот, прави косата мека и блестяща

Студената вода предотвратява появата на пърхот, прави косата мека и блестяща

На Острова все пак признаха, че може би са ощетили Форест

На Острова все пак признаха, че може би са ощетили Форест  ЛеБрон не е сигурен за бъдещето си в ЛА Лейкърс

ЛеБрон не е сигурен за бъдещето си в ЛА Лейкърс  Любимият тим на Ед Шийрън е на прага на Висшата лига

Любимият тим на Ед Шийрън е на прага на Висшата лига  Винисиус спаси Реал в Мюнхен! След 2:2 всичко ще се реши в Мадрид

Винисиус спаси Реал в Мюнхен! След 2:2 всичко ще се реши в Мадрид

продава, Тристаен апартамент, 192 m2 Пловдив, Кършияка, 270000 EUR

продава, Тристаен апартамент, 192 m2 Пловдив, Кършияка, 270000 EUR  дава под наем, Тристаен апартамент, 89 m2 София, Витоша, 849 EUR

дава под наем, Тристаен апартамент, 89 m2 София, Витоша, 849 EUR  продава, Едностаен апартамент, 45 m2 София, Овча Купел 2, 87750 EUR

продава, Едностаен апартамент, 45 m2 София, Овча Купел 2, 87750 EUR  продава, Тристаен апартамент, 128 m2 София, Люлин 10, 190000 EUR

продава, Тристаен апартамент, 128 m2 София, Люлин 10, 190000 EUR  продава, Двустаен апартамент, 81 m2 София, Манастирски Ливади, 288700 EUR

продава, Двустаен апартамент, 81 m2 София, Манастирски Ливади, 288700 EUR

Разследват 20 авиокомпании в Европа

Разследват 20 авиокомпании в Европа  5 неща, които карат мъжете да се отдръпват

5 неща, които карат мъжете да се отдръпват  Ема Стоун всъщност не се казва Ема

Ема Стоун всъщност не се казва Ема  30-ина украинци загинали, опитвайки да избегнат мобилизацията

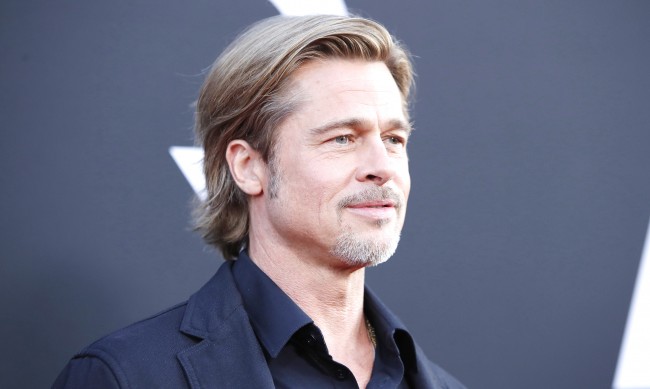

30-ина украинци загинали, опитвайки да избегнат мобилизацията  Брад Пит мисли за бъдещето с Инес де Рамон

Брад Пит мисли за бъдещето с Инес де Рамон