Точно когато може би сте си помислили, че финансовите пазари не могат да станат по-плашливи, те го направиха, пише колумнистката за САЩ на Financial Times Джилиън Тет. Във вторник Джей Пауъл, председателят на Федералния резерв на САЩ, индикира, че Фед може да повиши лихвите повече от очакваното, за да се бори с инфлацията.

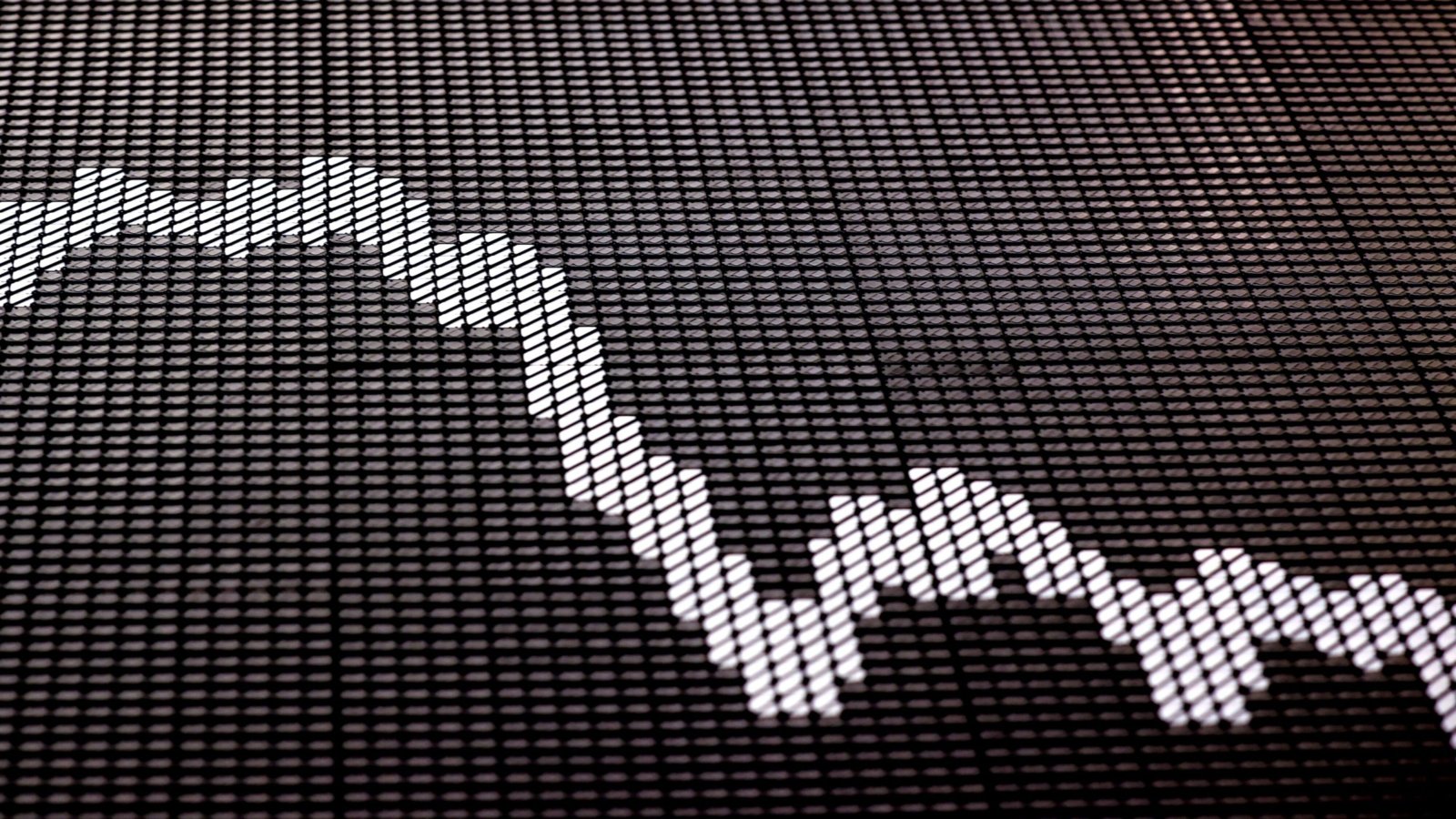

Доходността на двугодишните американски ДЦК надлежно скочи над 5 процента за първи път от 2007 г. Но доходността на 10-годишните почти не помръдна. Това тласна кривата на доходността още повече в състояние „Алиса в страната на чудесата“, известно като „инверсия“, при което краткосрочните лихви превишават дългосрочните (и широко възприемано като предвестник на рецесия – бел. прев.) До сряда разликата се разшири до 1,07 процентни пункта – екстремно състояние, наблюдавано само веднъж досега, през 1980 г. - когато Пол Волкър, тогавашен председател на Фед, отприщи шокова терапия (на високи лихвени проценти срещу инфлацията – бел. прев.)

Какво доведе до тази ситуация? Едно от обясненията е, че инвеститорите в облигации смятат, че Пауъл ще последва стъпките на Волкър, като предизвика дълбока рецесия. В края на краищата, историческите модели показват, че „всяка рецесия от средата на 50-те години насам е била предшествана от обръщане на кривата на доходността“, както наскоро отбелязаха икономисти от клона на Фед в Сан Франсиско. Те добавиха, че „е имало само едно обръщане в средата на 60-те, което не е било последвано от рецесия в рамките на две години“.

Или както Ану Гагар, анализатор в американската консултантска фирма Commonwealth, отбеляза миналата година: „Има 28 случая от 1900 г. насам, в които кривата на доходността се обръща; в 22 от тези епизоди е последвала рецесия.“

Но все още има много малко доказателства за такова развитие. Да, има индикации за нарастващ потребителски стрес. Но както Пауъл отбеляза, пазарът на труда е нагорещен, а според бизнес лидери, с които се срещнах във Вашингтон, настроението е поразително биче.

И така, случва ли се нещо, което може да накара модела на инверсия на кривата на доходността да загуби силата си като сигнал за рецесия? Няма да разберем още няколко месеца. Но има два ключови фактора, които инвеститорите и Фед трябва да следят: спекулативните позиции и когнитивните поколенчески пристрастия.

Първият фактор се върти около някои важни данни от Комисията за търговия с фючърси върху суровини (CFTC). Обикновено CFTC разкрива всяка седмица дали спекулативните инвеститори, като хедж фондове, имат дълги или къси позиции в лихвени фючърси (т.е. дали колективно залагат, че лихвите съответно ще паднат или ще се повишат).

Но като едно лошо и в неподходящия момент развитие CFTC наскоро не успя да публикува тези данни навреме поради кибер атака. Знаем обаче, че в началото на февруари хедж фондовете имаха рекордно високи къси позиции срещу двугодишните ДЦК, т.е. масивен залог, че лихвите ще се покачат.

Без данните на CFTC не знаем какво се е случило оттогава. Регулаторите обаче ми казват, че смятат, че сега има значително позициониране от фондовете в държавни ценни книжа, повтаряйки моделите, наблюдавани в началото на 2020 г. Ако е така, това може да е подчертало модела на инверсия (и може да доведе до обръщането му в бъдеще, ако позициите бъдат „развързани“).

Вторият фактор – този за когнитивните поколенчески пристрастия – се върти около концепцията на инвеститорите за това какво е „нормално“. Едно от тълкуванията на модела на инверсия е, че инвеститорите очакват финансовата екосистема да се върне към модела отпреди Covid на ултраниски лихви, след като Пауъл обуздае свързаната с пандемията вълна от инфлация.

Някои икономисти смятат, че това е разумен залог. Наскоро в института Питърсън се проведе вълнуващ дебат между икономическите светила Оливие Бланшар (главен икономист на МВФ) и Лари Самърс (бивш финансов министър на САЩ – бел. прев.) В него Бланшар заяви, че скоро ще се върнем към свят, в който „неутралните“ лихвени проценти (тези, които не причиняват нито инфлация, нито рецесия) са много ниски - което означава, че настоящият модел на инверсия на кривата на доходността е напълно логичен.

Други обаче смятат, че е грешка да се мисли, че ще се върнем към света на ниските дългосрочни лихви отпреди Covid, тъй като има по-големи структурни промени в глобалната икономика. „Част от това, което кара неутралната лихва да бъде по-висока, може да е временно, но няма причина да мислим, че всичко, която я обяснява, е временно“, твърди Самърс.

Като оставим настрана макроикономическите промени, има и друг, често пренебрегван, фактор - културният: склонността хората да определят „нормалността“ като това, с което са израснали. Финансистите под 50-годишна възраст са изградили кариерата си в свят на ултра ниски лихви и инфлация. Следователно те са склонни да гледат на това като на „нормално“ (за разлика от ерата на Волкър, когато двуцифрените инфлация и лихвени проценти бяха „норма“).

Но това може да създава пристрастия, карайки пазара да подценява дългосрочните лихвени проценти, както Goldman Sachs посочи. „Инвеститорите изглежда се придържат към трайната стагнация… поглед към света от последния цикъл“, изтъква банката. „Но ние вярваме, че този цикъл е различен“, добавя тя, като твърди, че рецесията изглежда малко вероятна, т.е. че сигналите от модела на инверсия са грешни.

Разбира се, историята показва, че когато инвеститорите започнат да се позовават на фразата „този път е различно“, те често грешат напълно. Просто погледнете работата, която икономистите Кармен Райнхарт и Кенет Рогоф са свършили по този въпрос.

Но докато Федералният резерв и пазарите се борят с финансова страна на чудесата, ключовият момент е следният: макар да се очертава икономическо забавяне, би било глупаво да се разглежда само макроикономиката, за да се осмислят пазарните сигнали. Сега, повече от всякога, инвеститорите трябва да обмислят собствените си пристрастия относно „нормалността“. И се молете CFTC да успее скоро да пусне своите важни данни за спекулативните позиции.

Вижте кои са най-устойчивите на ръжда коли на старо

Вижте кои са най-устойчивите на ръжда коли на старо  Спипаха поредния варненец с дрога

Спипаха поредния варненец с дрога  Арестуваха варненец, системно отказвал тестове за дрога на пътя

Арестуваха варненец, системно отказвал тестове за дрога на пътя  1500 души дойдоха на погребение.... на 12-годишен миниван

1500 души дойдоха на погребение.... на 12-годишен миниван  Градската елха във Варна грейна с тържествен концерт (СНИМКИ)

Градската елха във Варна грейна с тържествен концерт (СНИМКИ)

продава, Двустаен апартамент, 71 m2 София, Младост 4, 242400 EUR

продава, Двустаен апартамент, 71 m2 София, Младост 4, 242400 EUR  продава, Тристаен апартамент, 71 m2 София, Младост 4, 242400 EUR

продава, Тристаен апартамент, 71 m2 София, Младост 4, 242400 EUR  продава, Къща, 150 m2 София област, с.Клисура, 125000 EUR

продава, Къща, 150 m2 София област, с.Клисура, 125000 EUR  продава, Парцел, 800 m2 Хасково област, с.Орлово, 33000 EUR

продава, Парцел, 800 m2 Хасково област, с.Орлово, 33000 EUR  продава, Тристаен апартамент, 175 m2 София, Стрелбище, 510000 EUR

продава, Тристаен апартамент, 175 m2 София, Стрелбище, 510000 EUR

Може да видим връщане под 4000 долара за тройунция при златото

Може да видим връщане под 4000 долара за тройунция при златото  С новия дълг не се увеличава производителността, а пада върху младите

С новия дълг не се увеличава производителността, а пада върху младите  България с рекорден ръст на онлайн продажбите за Черния петък в Европа

България с рекорден ръст на онлайн продажбите за Черния петък в Европа  Кой ще замести Хасет в Белия дом, ако стане шеф на Фед

Кой ще замести Хасет в Белия дом, ако стане шеф на Фед  Жизнено важната търговия на Русия с петрол в Индия е в упадък, но не и изчезнала

Жизнено важната търговия на Русия с петрол в Индия е в упадък, но не и изчезнала

BMW превъртя играта: Тествахме новото iX3

BMW превъртя играта: Тествахме новото iX3  Най-бързата кола на XX век беше продадена за над 25 милиона долара

Най-бързата кола на XX век беше продадена за над 25 милиона долара  Какви са основните проблеми на 1.2 TSI на Volkswagen

Какви са основните проблеми на 1.2 TSI на Volkswagen  Топ 10 на най-устойчивите на ръжда коли на старо

Топ 10 на най-устойчивите на ръжда коли на старо  Кога са изобретени електрическите прозорци

Кога са изобретени електрическите прозорци

Дакота Джонсън, Нина Добрев и Ана де Армас демонстрираха супер фигури в чернo

Дакота Джонсън, Нина Добрев и Ана де Армас демонстрираха супер фигури в чернo  Как да преодолеем усещането, че не сме достатъчно добри?

Как да преодолеем усещането, че не сме достатъчно добри?  Джеймс Камерън все още е лудо влюбен в звездата си от „Титаник“ Сузи Еймис

Джеймс Камерън все още е лудо влюбен в звездата си от „Титаник“ Сузи Еймис  Кейт Уинслет дойде с красив млад кавалер на червения килим

Кейт Уинслет дойде с красив млад кавалер на червения килим  Бърнаут или липса на витамини?

Бърнаут или липса на витамини?