Британският мобилен оператор Vodafone оцени акциите на инфраструктурния си бизнес Vantage Towers на 24 евро всяка до общо 12,1 милиарда евро (14,5 милиарда долара) за фирмата в едно от най-големите първични публични предлагания в Европа тази година.

Vodafone ще прибере 2,3 милиарда евро от сделката, ако се предположи, че опцията за свръхразпределение (greenshoe) ще бъде напълно упражнена на крайната офертна цена, пояснява Vantage Towers, цитирана от Bloomberg.

Търговията трябва да започне във Франкфурт в четвъртък.

Базираният във Великобритания оператор беше определил първоначалния ценови диапазон за флотация на Vantage Towers в диапазона между 22,50 евро до 29 евро на акция, преди да я стесни до 24-25 евро тази седмица. Целевите приходи са 2-2,8 милиарда евро.

„Това IPO отключва стойност за нашите акционери: демонстрира стойността на активите на нашите кули в един свят на 5G“, заяви изпълнителният директор на Vodafone Ник Рид.

Ако опцията за т. нар. greenshoe бъде напълно упражнена, Vodafone ще продължи да държи 81,1%.

Повечето големи листвания в Европа тази година са оценявани в горния край на ценовия диапазон, включително IPO-тата на полския доставчик на автоматизирани колетни шкафчета InPost SA, германският онлайн търговец на автомобили Auto1 Group SE и лондонските листвания на компанията за виртуални поздравителни картички Moonpig Group Plc и руският дискаунтър Fix Price Group Ltd.

„Листването на активи на операторите на мобилни мрежи в Европа винаги е било предизвикателство, така че оценката на Vantage дори в долната част на диапазона може да се разглежда като успех“, казва пред Bloomberg Патрик Басиевич, анализатор в британския брокер finnCap.

Сделката е поредната силна от новите листвания през тази година, сред които на InPost, AUTO1, британската марка обувки Dr. Martens и компанията за доставка на храна Deliveroo.

Телекомуникационните кули се превърнаха в обект на няколко големи сделки, тъй като испанската Cellnex и базираната в САЩ American Tower Corp се надпреварват да увеличават европейското си присъствие на фона на въвеждането на 5G технологията от следващо поколение.

Надграждането на мрежите, включително и кулите, за 5G - което обещава и старта на епохата на самоуправляващи се автомобили и мозъчна хирургия, извършена от разстояние - ще попие около 890 млрд. долара между 2020 и 2025 г., се твърди в анализ на браншовата организация GSMA.

Европейските оператори са все по-склонни да използват продажбата на свои активи, за да помогнат за финансирането на тези дейности.

Макар че продажбата на кули носи купища пари, много от операторите се стремят да създадат отделни подразделения за кулите или да основат съвместни предприятия с независими компании като начин да запазят част от потенциалния бъдещ растеж.

Космическият боклук е проблем на всички и приоритет за никого

Космическият боклук е проблем на всички и приоритет за никого  Образованието е приоритет само преди избори, а младите учители бягат от системата

Образованието е приоритет само преди избори, а младите учители бягат от системата  Проблемът на Азия със силния долар се простира далеч отвъд Япония

Проблемът на Азия със силния долар се простира далеч отвъд Япония  Байдън иска да вложи 11 милиарда долара във чипове, за да победи Китай

Байдън иска да вложи 11 милиарда долара във чипове, за да победи Китай  Макрон: Европа вече не може да разчита на САЩ за своята сигурност

Макрон: Европа вече не може да разчита на САЩ за своята сигурност

Сутрешна прогноза

Сутрешна прогноза  Посрещаме хладен и облачен петък, на места ще превали

Посрещаме хладен и облачен петък, на места ще превали  Хороскоп за 26 април: Добри новини за Телците, Лъвовете да намалят стреса

Хороскоп за 26 април: Добри новини за Телците, Лъвовете да намалят стреса  Xiaomi създаде революционен електромотор

Xiaomi създаде революционен електромотор  Българските ученици се нареждат на първо място в Европа по цигари и алкохол

Българските ученици се нареждат на първо място в Европа по цигари и алкохол

Босът на Фейенорд призна: Искам в Ливърпул

Босът на Фейенорд призна: Искам в Ливърпул  Eмбийд наказа Никс с 50 и Филаделфия се върна в серията

Eмбийд наказа Никс с 50 и Филаделфия се върна в серията  Спортът по телевизията днес, 26 април

Спортът по телевизията днес, 26 април  Мачовете по телевизията днес, 26 април

Мачовете по телевизията днес, 26 април

дава под наем, Къща, 250 m2 Варна, м-т Траката, 1250 EUR

дава под наем, Къща, 250 m2 Варна, м-т Траката, 1250 EUR  продава, Тристаен апартамент, 116 m2 Варна, м-т Св. Никола, 263000 EUR

продава, Тристаен апартамент, 116 m2 Варна, м-т Св. Никола, 263000 EUR  продава, Двустаен апартамент, 68 m2 Варна област, к.к. Св.Константин и Елена, 90000 EUR

продава, Двустаен апартамент, 68 m2 Варна област, к.к. Св.Константин и Елена, 90000 EUR  продава, Къща, 359 m2 Варна, м-т Сотира, 799000 EUR

продава, Къща, 359 m2 Варна, м-т Сотира, 799000 EUR  продава, Къща, 105 m2 София област, с.Ромча, 78000 EUR

продава, Къща, 105 m2 София област, с.Ромча, 78000 EUR

Дамски чанти - моделите, които са актуални този сезон

Дамски чанти - моделите, които са актуални този сезон  Нокти в пастелни цветове – красиви идеи за пролетта

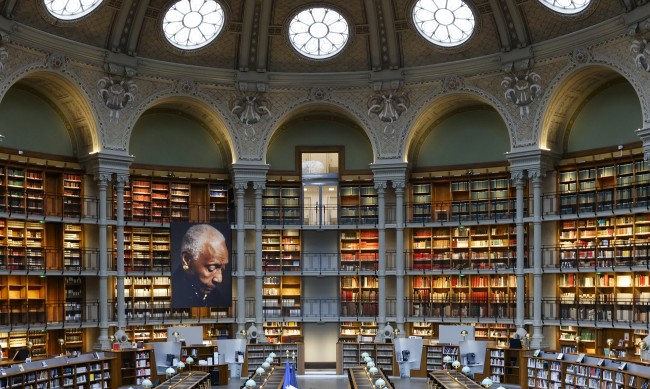

Нокти в пастелни цветове – красиви идеи за пролетта  Националната библиотека на Франция сложи под карантина книги, украсени с арсеник

Националната библиотека на Франция сложи под карантина книги, украсени с арсеник