Връзката между икономиката на страната и нейният фондов пазар е много по-неясна, отколкото беше преди. Много от най-големите компании в Америка, като Alphabet, Apple и Microsoft, са глобални марки, които извличат значителна част от приходите и печалбите си извън САЩ. В известен смисъл корпоративният сектор се диверсифицира от името на инвеститорите. Инвестицията в американския фондов пазар вече не е просто залог върху американския потребител или върху посоката на американската парична политика.

Друг фактор, който може да възпре американските инвеститори да диверсифицират, е, че глобалните фондови пазари са много по-корелирани, отколкото бяха преди края на бретънуудската валутна система на фиксирани курсове в началото на 70-е години.

Учените от LBS установяват, че между 1946 и 1971 г. средната корелация между пазарите на САЩ, Обединеното кралство, Франция и Германия е била на равнище от 0,11. Между 2001 и 2021 г. обаче тя скача до 0,88, което означава, че пазарите са се движели в една и съща посока почти през цялото време.

Все пак географският риск не е изчезнал напълно, както показа сривът на руския пазар след инвазията в Украйна. Това не е първият път, когато инвеститорите в Русия виждат портфейлите си опустошени. Русия е била петият най-голям световен фондов пазар по капитализация през 1900 г., но цялата стойност бива заличена след революцията от 1917 г.

През 1998 г., когато руското правителство изпадна в дефолт по дълга си, инвеститорите в местни акции загубиха 75% в реално изражение. Германия пък е била третият най-голям фондов пазар по капитализация през 1900 г., но след това инвеститорите претърпяват три периода на огромни реални загуби - по време на двете световни войни и хиперинфлацията в периода 1922-23 г.

Залогът върху американския фондов пазар имплицитно предполага, че силната позиция на САЩ ще продължи. Но технологичните гиганти в страната например са подложени на атака заради монополните си позиции и влиянието върху социалните взаимодействия, и могат да бъдат обект на много повече регулации в бъдеще.

Това би могло да засегне бъдещия растеж на печалбите им или най-малкото на техните оценки. Вълната от международни санкции срещу Русия и търговското напрежение между САЩ и Китай сочат, че глобализацията може би отстъпва, а тя като цяло беше нещо много добро за американския корпоративен сектор.

Правдиво очакване е американските инвеститори да спечелят повече от международната диверсификация през следващите пет десетилетия, отколкото през предишните пет. Предвид по-голямата корелация между глобалните пазари, международната диверсификация може вече да не е безплатен обяд, но все още изглежда като разумна застраховка.

Много проблеми в тялото идват от мозъчните съдове и функциите, които контролират

Много проблеми в тялото идват от мозъчните съдове и функциите, които контролират  Промени в данъчното облагане при 30% сива икономика е грешна политика

Промени в данъчното облагане при 30% сива икономика е грешна политика  Новата коалиция в Нидерландия предлага радикални мерки за екологията и миграцията

Новата коалиция в Нидерландия предлага радикални мерки за екологията и миграцията  Експерт по пазарите отхвърля аргумента за свръхкапацитета на Китай, част 3

Експерт по пазарите отхвърля аргумента за свръхкапацитета на Китай, част 3  Защо електрическото бижу на Mercedes за $100 000 се провали

Защо електрическото бижу на Mercedes за $100 000 се провали

Рецепта за лесен бананов кекс с шоколад

Рецепта за лесен бананов кекс с шоколад  Празнично "море" от жълто-черни фенове заля Пловдив, празнуват с "Ботев" купата (СНИМКИ)

Празнично "море" от жълто-черни фенове заля Пловдив, празнуват с "Ботев" купата (СНИМКИ)  Ига Швьонтек е на финал в Рим след 6:4, 6:3 над Коко Гоф

Ига Швьонтек е на финал в Рим след 6:4, 6:3 над Коко Гоф  Зодиите с най-силен дух - житейските бури не ги плашат

Зодиите с най-силен дух - житейските бури не ги плашат  Полезните свойства на марулята

Полезните свойства на марулята

Барса удари Алмерия, Фермин с дубъл

Барса удари Алмерия, Фермин с дубъл  Голям проблем за Англия преди Евро 2024

Голям проблем за Англия преди Евро 2024  Удар по Левски! Германци цакат „сините“ за национал

Удар по Левски! Германци цакат „сините“ за национал  Полза нулева: 3 милиона лева за 4 гола и 4 асистенции

Полза нулева: 3 милиона лева за 4 гола и 4 асистенции

дава под наем, Двустаен апартамент, 47 m2 София, Дървеница, 485.93 EUR

дава под наем, Двустаен апартамент, 47 m2 София, Дървеница, 485.93 EUR  продава, Тристаен апартамент, 142 m2 София, Витоша, 450000 EUR

продава, Тристаен апартамент, 142 m2 София, Витоша, 450000 EUR  продава, Четиристаен апартамент, 147 m2 София, Манастирски ливади Изток, 301944 EUR

продава, Четиристаен апартамент, 147 m2 София, Манастирски ливади Изток, 301944 EUR  продава, Четиристаен апартамент, 137 m2 София, Манастирски ливади Изток, 289646 EUR

продава, Четиристаен апартамент, 137 m2 София, Манастирски ливади Изток, 289646 EUR  продава, Тристаен апартамент, 107 m2 София, Манастирски ливади Изток, 230049 EUR

продава, Тристаен апартамент, 107 m2 София, Манастирски ливади Изток, 230049 EUR

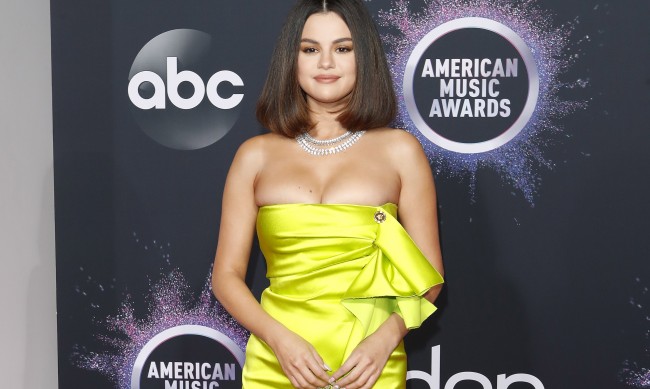

Селена Гомес и гаджето ѝ обсъждат възможността за брак

Селена Гомес и гаджето ѝ обсъждат възможността за брак  Дъщерята на Гуинет Полтроу стана на 20 г.

Дъщерята на Гуинет Полтроу стана на 20 г.  Най-накрая: Брад Пит е щастлив!

Най-накрая: Брад Пит е щастлив!  Смъртността от инсулт у нас - четири пъти по-висока от тази в Европа

Смъртността от инсулт у нас - четири пъти по-висока от тази в Европа  Зодиите, които правят най-много секс

Зодиите, които правят най-много секс

преди 2 години Това разпрявям на вовата ама не ме взема в предвид ... както и императора, но си е за тяхна сметка :) отговор Сигнализирай за неуместен коментар

преди 2 години Слушайте кво казва Бъфет и няма да сгрешите.Не случайно играе почти само на вътрешния си пазар. отговор Сигнализирай за неуместен коментар

преди 2 години Корелацията между водещите фондови пазари от началото на века достигна почти единица >> Туте има един, който разбира от кУролация, него питайте. Има и един кокорчо, вещ във врътките в/на/около затвора - той също може да даде експертиза.. отговор Сигнализирай за неуместен коментар