Телефонът на Ричард Купър е нещо като ранно предупреждение за световната икономика. Напоследък той звъни често, пише Bloomberg.

Той е партньор в Cleary Gottlieb, водеща правна кантора за корпоративни фалити, и от десетилетия консултира компании от цял свят какво да правят, когато са затънали в дълг. Правил го по време на световната финансова криза, петролната криза през 2016 г. и COVID-19. И сега го прави пак в година, в която големите корпоративни фалити се увеличават с втория си най-бърз темп от 2008 г. насам, засенчени само от ранните дни на пандемията.

„Изглежда различно в сравнение с предишни цикли. Ще видим много дефолти“, казва Купър.

Постът му дава предварителна представа за бурята от потиснат корпоративен дълг на стойност 500 млрд. долара, която вече започва да връхлита света според събрани от Bloomberg данни. Почти сигурно цифрата ще расте. И това задълбочава притесненията на Wall Street заради заплахата от забавяне на икономическия растеж и натиск върху кредитните пазари, които тъкмо излизат от най-тежките си загуби от десетилетия.

На пръв поглед случващото се до голяма степен изглежда като обичайно проявление на капитализма, на компании, подкопани от сили като технологични промени или ръст на работата от разстояние, която опразва офис сгради в Хонконг, Лондон и Сан Франциско. Но под повърхността често има по-дълбока и по-смущаваща свързваща линия – дългово бреме, което набъбна в ерата на необичайно евтините пари. Сега то се превръща в по-тежко бреме, докато централните банки повишават лихвите и изглежда смятат да ги задържат на високи нива за по-дълго време, отколкото почти всички на Wall Street очакваха.

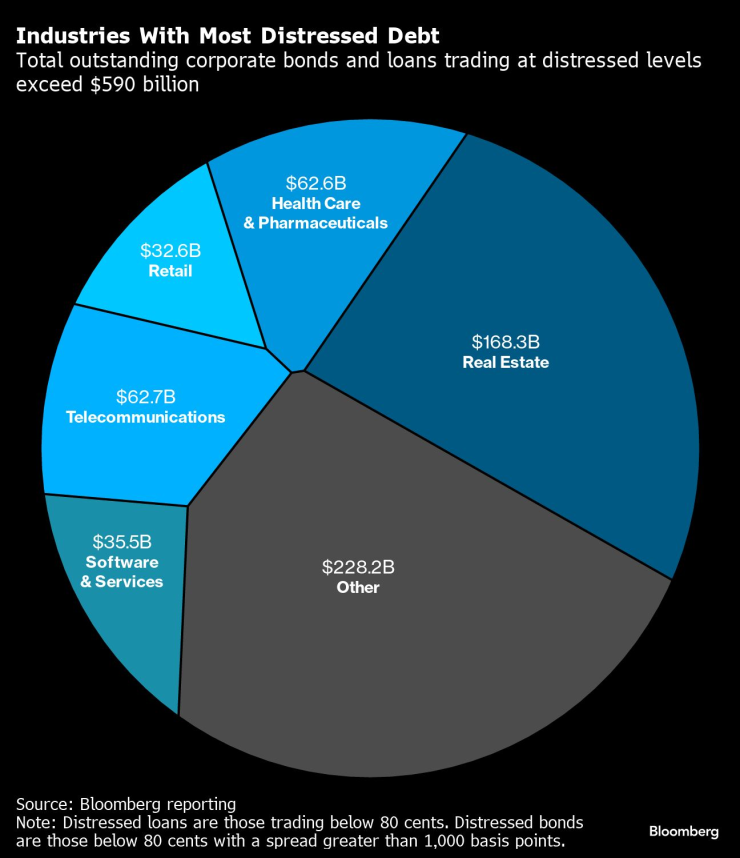

Индустрии с най-голям проблемен дълг. Графика: Bloomberg LP

Индустрии с най-голям проблемен дълг. Графика: Bloomberg LP

Проблемният дълг, разбира се, до известна степен расте умишлено. Изненадани от ускоряването на инфлацията, ръководителите на централните банки агресивно изцеждат ликвидни средства от финансовата система в света, като нарочно се стремят да забавят икономиките си, запушвайки притока на кредити към компаниите. Неизбежно това означава, че някои ще фалират.

Но портфейли с корпоративни кредити изглеждат особено уязвими, след като набъбнаха в годините на исторически ниски лихви, когато дори изпитващи затруднения компании лесно можеха да вземат пари на заем.

В САЩ обемът на облигациите с висока доходност и заемите с ливъридж, които са притежавани от по-рискови и вече задлъжнели нефинансови компании, е нараснал над два пъти от 2008 г. насам до 3 трлн. долара през 2021 г. преди Федералният резерв да започне най-агресивното си повишаване на лихвите от едно поколение насам, сочат данни на S&P Global. През същия период дълговете на нефинансовите китайски компании са нараснали, съотнесени към размера на икономиката на страната. А в Европа продажбите на облигации с неинвестиционен рейтинг са се увеличили с над 40% само през 2021 г. Много от тези ценни книжа трябва да бъдат изплатени в следващите няколко години, допринасяйки за дългово бреме от 785 млрд. долара с настъпващ падеж.

С охлаждането на растежа в Китай и Европа и очакванията Фед да продължи да повишава лихвите изплащането на този дълг може да се окаже твърде тежко за някои компании. Само в Северна и Южна Америка обемът на проблемните облигации и заеми вече е нараснал с над 360% от 2021 г., показват данните. Ако той продължи да расте, това може да доведе до първи широк цикъл на дефолти от световната финансова криза насам.

„Това е като ластик“, казва Карла Матюс, която ръководи отдела по спорове при несъстоятелност и възстановяване на активи в консултантската компания PwC във Великобритания. „Може да се отървете от известно напрежение, но в един момент то ще се върне при вас“, допълва тя.

Това вече започва да се случва със 120 големи фалита само в САЩ тази година. Въпреки това под 15% от дълг за близо 600 млрд. долара, търгуван при потиснати нива в световен план, действително е със спрени плащания, сочат данните. Това означава, че компании, които притежават над половин трилион долара, може да не успеят да го изплатят или поне ще изпитат затруднения да го направят.

Тази седмица Moody’s Investors Service съобщи, че степента на дефолти при компании със спекулативен рейтинг в цял свят се очаква да достигне 5,1% догодина спрямо 3,8 на сто през 12-те месеца до юни. При по-песимистичен сценарий тя може да нарасне до 13,7%, надминавайки достигнатото ниво при кредитната криза през 2008-2009 г.

Разбира се, остава голяма несигурност. Американската икономика, например, остава изненадващо устойчива пред лицето на по-високи лихви по заемите и вече стабилното забавяне на инфлацията засилва предположенията, че Фед може да е насочил икономиката към меко кацане. Спредовете при доходността – ключов показател за възприятията за риск, също са се стеснили от март насам, когато колапсът на Silicon Valley Bank за кратко предизвика опасения от кредитна криза, които не се сбъднаха.

Но дори относително скромно повишаване на дефолтите ще създаде още едно предизвикателство за икономиката. Колкото повече растат дефолтите, толкова повече инвеститори и банки може да се оттеглят от кредитиране, тласкайки в замяна компаниите към дългови проблеми с изчезването на варианти за финансиране. Произтичащите от това фалити ще подложат на натиск и пазара на труда, тъй като служители ще загубят работата си, а това ще ограничи потребителските разходи.

Постпандемична реалност

В Canary Wharf в Лондон името на HSBC краси върха на 45-етажна офис кула, в която от две десетилетия се намираше централата ѝ. Тя беше част от съзвездието големи банки, които се насочиха към порутения в миналото речен квартал в източната част на Лондон, превърнал се в световен финансов център.

Още преди пандемията банките тихомълком намаляваха офис площите си в Лондон, следствие както от стремежа им за съкращаване на разходите, така и от излизането на Великобритания от ЕС. Работата от разстояние ускори тенденцията.

Ударът за Canary Wharf е особено тежък. Две сгради, притежавани от китайската строителна компания Cheung Kei Group, бяха поети от синдици след пропуснати плащания по заеми. През юни дойде още една лоша новина. HSBC съобщи, че планира да напусне до края на 2026 г. Това е още един удар за Canary Wharf Group, строителната компания, чийто кредитен рейтинг вече беше намален до дълбоко неинвестиционен заради ръста на свободните площи и затрудненията пред търговците на дребно там. Компанията трябва да изплати дълг за над 1,4 млрд. паунда с настъпващ падеж през 2024 г. и 2025 г.

Нито една друга индустрия не е изправена пред толкова силен натиск като бизнес имотите заради бавното завръщане в офисите, което опразва сгради и обезлюдява централни части на градовете. Над една четвърт от проблемния дълг в света, или около 168 млрд. долара, е обвързан с имотния сектор, повече от всяка друга единична група, сочат данните.

Повече инфлация, по-малко разум: икономическите перспективи от нов мандат на Тръмп

Повече инфлация, по-малко разум: икономическите перспективи от нов мандат на Тръмп  Бъдещето на роботите идва на два крака

Бъдещето на роботите идва на два крака  Големите фондове залагат, че търговията „всичко освен облигации“ е към края си

Големите фондове залагат, че търговията „всичко освен облигации“ е към края си  Корабоплаването е мръсен бизнес. Почистването му се заплаща добре

Корабоплаването е мръсен бизнес. Почистването му се заплаща добре  От Токио до Ню Йорк фондовите пазари са в рекорден бум по целия свят

От Токио до Ню Йорк фондовите пазари са в рекорден бум по целия свят

Инцидент с хеликоптера на президента на Иран

Инцидент с хеликоптера на президента на Иран  Рядко за района торнадо вдигна камъни във въздуха в Чехия

Рядко за района торнадо вдигна камъни във въздуха в Чехия  За първи път жена ще ръководи мач от футболния ни елит

За първи път жена ще ръководи мач от футболния ни елит  Най-малко пет жертви на руски удари срещу зона за отдих край Харков

Най-малко пет жертви на руски удари срещу зона за отдих край Харков  За ден МВР спипа 50 пияни и дрогирани шофьори на пътя, петима отказа тестове

За ден МВР спипа 50 пияни и дрогирани шофьори на пътя, петима отказа тестове

Кабаков ще свири дербито за Европа

Кабаков ще свири дербито за Европа  Георги Глушков: Трябва да се вдигнат парите на клубовете

Георги Глушков: Трябва да се вдигнат парите на клубовете  За историята: Жена ще свири мач от елита

За историята: Жена ще свири мач от елита  Пловдивско дерби за ас на Етър

Пловдивско дерби за ас на Етър

продава, Мезонет, 110 m2 Халкидики, 170000 EUR

продава, Мезонет, 110 m2 Халкидики, 170000 EUR  продава, Двустаен апартамент, 59 m2 Халкидики, 110000 EUR

продава, Двустаен апартамент, 59 m2 Халкидики, 110000 EUR  продава, Тристаен апартамент, 102 m2 Халкидики, 235000 EUR

продава, Тристаен апартамент, 102 m2 Халкидики, 235000 EUR  продава, Мезонет, 58 m2 Халкидики, 110000 EUR

продава, Мезонет, 58 m2 Халкидики, 110000 EUR  продава, Мезонет, 111 m2 Халкидики, 170000 EUR

продава, Мезонет, 111 m2 Халкидики, 170000 EUR

Исторически момент: За първи път жена ще свири мач в Първа лига

Исторически момент: За първи път жена ще свири мач в Първа лига  Облачен и дъждовен понеделник, валежите спират до вечерта

Облачен и дъждовен понеделник, валежите спират до вечерта  Какъв жест: Марко Ройс черпи с бира 80 000 фенове на Борусия Дортмунд

Какъв жест: Марко Ройс черпи с бира 80 000 фенове на Борусия Дортмунд  Знеполският епископ Арсений и Мелнишкият Герасим са кандидатите за Сливенски митрополит

Знеполският епископ Арсений и Мелнишкият Герасим са кандидатите за Сливенски митрополит  Рецептата Dnes: Марината за пържоли

Рецептата Dnes: Марината за пържоли

преди 9 месеца При положение че само toyota и volkswagen имат по над 200 милиарда дългове, показва че 500 милиарда наистина са сравнително малка сума отговор Сигнализирай за неуместен коментар

преди 9 месеца До: doba не си.Никва бъркотия не се задава.Обичайните плашилки, любими на журналистите за привличане на кликвания..500 млрд може да звучи като голяма сума, но на фона на световната икономика от 100 трилиона не мисля че е кой знае какво...Ковид-а беше с многократнопо -големи финансови поражения... отговор Сигнализирай за неуместен коментар

преди 9 месеца Задава се голяма бъркотия май. Дано да не съм познал... отговор Сигнализирай за неуместен коментар