Разтърсени от растящите разходи за обслужване на заемите и намаляващите цени, които изтриха 148 млрд. долара от стойността им, европейските собственици на имоти се готвят за нова вълна от проблеми, пише Bloomberg.

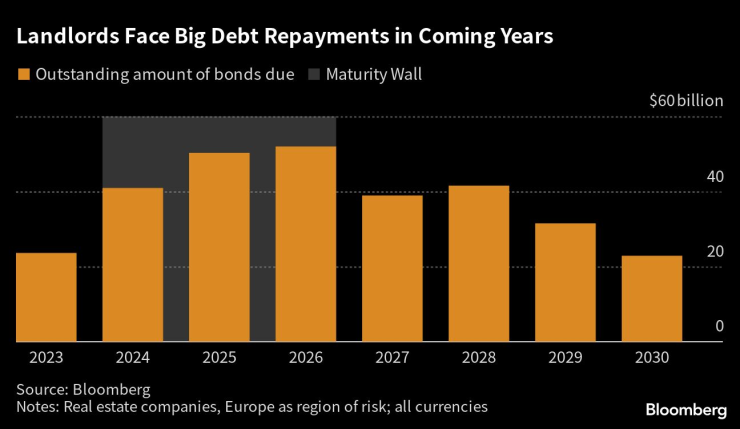

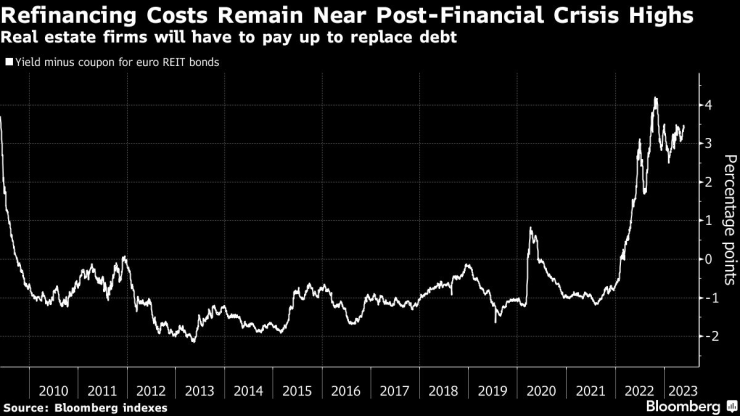

Компаниите за недвижими имоти имат облигации за около 165 млрд. долара с падеж до 2026 г., а банките намаляват експозицията си към индустрията и разходите за обслужване на кредитите са на най-високото си ниво от финансовата криза насам. Това излага някои компании на опасност рейтингът им да бъде намален до неинвестиционен, което ще оскъпи още повече за тях вземането на заеми.

Сред проблемите са срив на стойността на офисите от лондонското Сити до Берлин, което превръща имотите в най-непопулярната индустрия сред фонд мениджърите за трети пореден месец, показва допитване на Bank of America. Затънали в дългове, много собственици на имоти ще трябва да прибегнат до продажби на активи, да намалят дивидентите и емитирането на права в опит да приспособят компаниите за по-турбулентно бъдеще.

Собственици на имоти са изправени пред голямо изплащане на дълг през идните години. Графика: Bloomberg LP

Собственици на имоти са изправени пред голямо изплащане на дълг през идните години. Графика: Bloomberg LP

„Падежът по дълговете ще бъде катализатор за сключването на сделки, защото ако кредитополучателите не могат да рефинансират, ще трябва да излязат“, коментира Джаки Боуи, ръководител на отдела за Европа, Близкия изток и Африка (ЕМЕА) в Chatham Financial. „Ще имаме повече продадени активи на пазара, предполагам на потиснати нива“, допълва тя.

Олицетворение на сътресенията е шведската имотна компания SBB, чиято цена на акциите се срина с над 90% спрямо историческия си връх.

Дълговото ѝ бреме от 8 млрд. долара, използвано за изграждането на портфейл от над 2000 имота, се превърна във воденичен камък след края на ерата на евтините пари. Усилията на компанията да се свие привличат интерес от гиганти като Brookfield Asset Management, което стана причина за силния ръст на цената на акциите ѝ в петък.

Рейтингът на имотната компания вече беше понижен до неинвестиционен и това я накара да се откаже от планираното емитиране на права. Пазарът очаква и други компании да последват примера ѝ.

Запазването на рейтинга може да се окаже невъзможно за някои компании, не на последно място защото хибридните облигации на собствениците на имоти потъват на вторичния пазар.

Някои парични мениджъри губят търпение и продават обратно облигации на имотните компании, които са ги емитирали, включително Aroundtown и шведската Heimstaden Bostad. Привлекателността на управлението на задължения за собствениците на имоти е очевидна – цените на деноминираните в евро облигации с висок рейтинг намаляват с почти една пета от началото на 2022 г.

Някои фирми ще се обърнат към емитирането на права или скъпи алтернативни форми на дълг, за да намалят бремето си, което ще изяде част от печалбата им с времето.

По-широките сътресения костваха на British Land мястото ѝ в FTSE 100 след над две десетилетия, след като рейтингът на собственика на финансовия квартал Canary Wharf в Лондон беше понижен до неинвестиционен.

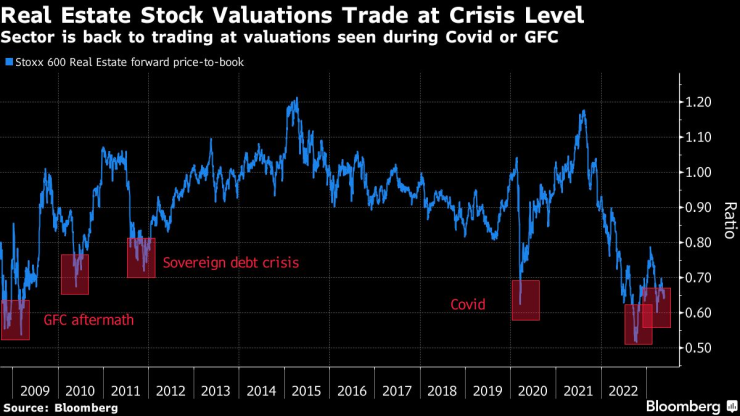

Цените на акциите на имотните компании в Европа се търгуват на кризисни нива. Графика: Bloomberg LP

Цените на акциите на имотните компании в Европа се търгуват на кризисни нива. Графика: Bloomberg LP

Проблемите почти замразяват имотните пазари, като купувачите искат по-висока доходност, за да компенсират риска от растящите лихви и напускането на наематели. Цената на първокласните офис сгради в Париж, Берлин и Амстердам е намаляла с над 30% за 12 месеца, сочат данни на консултантската компания Savills.

„Нагласите са доста лоши и това е отразено в пазарната цена“, коментира Боуи.

Това е част от глобална тенденция, при която стойността на имотните облигации и заеми, които се търгуват на потиснати цени, надхвърля 190 млрд. долара. Това е в контраст с други индустрии, където тази сума намалява през последните месеци.

Възможно е най-лошото тепърва да предстои. Цените на бизнес имотите в Европа може да намалеят с до 40% заради мащаба на сътресенията на дълговите пазари, коментира анализаторът на Citigroup Арън Гай по-рано този месец.

Разходите за рефинансиране остават близо до върховите нива след след световната финансова криза. Графика: Bloomberg LP

Разходите за рефинансиране остават близо до върховите нива след след световната финансова криза. Графика: Bloomberg LP

Освен това собствениците на имоти може да се наложи да осигурят около 50% допълнителен капитал, когато рефинансират актив, за да отговорят на индикатори, с които банки и частни кредитни фондове се съобразяват при кредитиране.

„Работим при допускането, че цените все още трябва да бъдат коригирани надолу. Това означава, че ще има още проблеми“, казва Макс Бърджър, кредитен портфолио мениджър в DWS Investment. „Някои от тези бизнес модели вече не са жизнени. Облигационните пазари са съвсем наясно с това“, допълва той.

Курортите вече са пълни за 8 декември

Курортите вече са пълни за 8 декември  Свличане на скали затвори прохода "Троян-Кърнаре"

Свличане на скали затвори прохода "Троян-Кърнаре"  Аксаково загуби и последния си мач за 2025 година

Аксаково загуби и последния си мач за 2025 година  Олимпик Варна с рекордна победа в третото ниво на българския футбол този сезон

Олимпик Варна с рекордна победа в третото ниво на българския футбол този сезон  Черно море с благородна кауза за мача с Арда

Черно море с благородна кауза за мача с Арда

продава, Двустаен апартамент, 71 m2 София, Младост 4, 242400 EUR

продава, Двустаен апартамент, 71 m2 София, Младост 4, 242400 EUR  продава, Тристаен апартамент, 71 m2 София, Младост 4, 242400 EUR

продава, Тристаен апартамент, 71 m2 София, Младост 4, 242400 EUR  продава, Къща, 150 m2 София област, с.Клисура, 125000 EUR

продава, Къща, 150 m2 София област, с.Клисура, 125000 EUR  продава, Парцел, 800 m2 Хасково област, с.Орлово, 33000 EUR

продава, Парцел, 800 m2 Хасково област, с.Орлово, 33000 EUR  продава, Тристаен апартамент, 175 m2 София, Стрелбище, 510000 EUR

продава, Тристаен апартамент, 175 m2 София, Стрелбище, 510000 EUR

Лидерите на Франция, Германия и Великобритания се срещат със Зеленски в понеделник

Лидерите на Франция, Германия и Великобритания се срещат със Зеленски в понеделник  В Испания и Италия банките са двигател на дълго чакан възход на акциите

В Испания и Италия банките са двигател на дълго чакан възход на акциите  Може да видим връщане под 4000 долара за тройунция при златото

Може да видим връщане под 4000 долара за тройунция при златото  С новия дълг не се увеличава производителността, а пада върху младите

С новия дълг не се увеличава производителността, а пада върху младите  България с рекорден ръст на онлайн продажбите за Черния петък в Европа

България с рекорден ръст на онлайн продажбите за Черния петък в Европа

Kia показа дизайна на бъдещето си

Kia показа дизайна на бъдещето си  Toyota се завръща във Ф1

Toyota се завръща във Ф1  BMW превъртя играта: Тествахме новото iX3

BMW превъртя играта: Тествахме новото iX3  Най-бързата кола на XX век беше продадена за над 25 милиона долара

Най-бързата кола на XX век беше продадена за над 25 милиона долара  Какви са основните проблеми на 1.2 TSI на Volkswagen

Какви са основните проблеми на 1.2 TSI на Volkswagen

Трафикът на кокаин в Европа се увеличава

Трафикът на кокаин в Европа се увеличава  Вулканът Килауеа изригна с фонтан от лава с височина около 370 метра ВИДЕО

Вулканът Килауеа изригна с фонтан от лава с височина около 370 метра ВИДЕО  Красиви идеи за празнична украса с малък бюджет

Красиви идеи за празнична украса с малък бюджет  Гръцкият имотен пазар губи инерция: чуждите инвестиции рязко спадат

Гръцкият имотен пазар губи инерция: чуждите инвестиции рязко спадат  Облачно, но без валежи в планините: подходящи условия за зимен туризъм

Облачно, но без валежи в планините: подходящи условия за зимен туризъм