Държавите и компаниите в развиващия се свят бързат да продават облигации с най-бързите темпове от поне десетилетие, като се възползват от апетита за активи на развиващите се пазари и да емитират дълг.

Потопът от облигации на стойност над 27 млрд. долара през миналата седмица включваше сделки от Саудитска Арабия, турския суверенен фонд и бразилския петролен гигант Petrobras.

Търсенето е такова, че стратезите на JPMorgan повишиха прогнозите си за емитиране на суверенен дълг от развиващите се пазари и сега очакват рекордна година за този клас активи, съобщава Bloomberg.

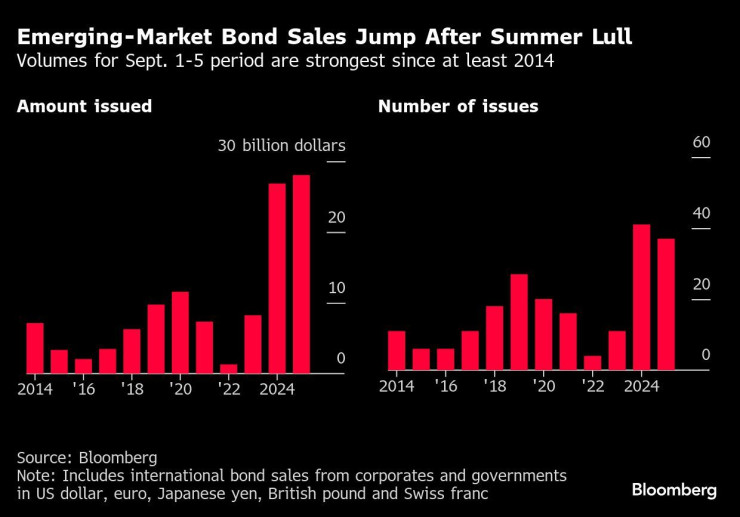

Продажбите на облигации на развиващите се пазари се увеличават. Графика: Bloomberg

Продажбите на облигации на развиващите се пазари се увеличават. Графика: Bloomberg

Продължителната инфлация и по-големите държавни заеми разтърсиха световните дългови пазари. Мениджъри на активи отказваха да купуват облигации заради опасенията за фискалните перспективи пред страни като САЩ, Великобритания и Франция, която е обхваната и от политически сътресения.

Негативните явления се разпространиха и в Азия, като доходността по 20-годишните държавни облигации на Япония достигна най-високото си ниво от 1999 г. насам миналата седмица.

Облигациите в САЩ, които се раздвижиха рязко, тъй като търговците се притесняват за независимостта на Федералния резерв и посоката на лихвените проценти на фона на атаките от президента Доналд Тръмп, отчетоха повишения в петък. Разочароващите разочароващите данни за заетостта накараха някои търговци да заложат на намаление на лихвите с 50 базисни пункта в средата на септември.

Въпреки че председателят на Федералния резерв Джером Пауъл сигнализира за намаление на лихвите с четвърт пункт на срещата на централните банкери този месец, перспективите пред лихвите в САЩ зависят от рисковете около политическия микс на Тръмп, включително мита, бюджетни дефицити и позицията му по отношение на Федералния резерв. Това означава, че доходността по 10-годишните облигации - бенчмаркът за глобално кредитиране в долари, има риск да се повиши, а това ще оскъпи дълга на държави и компании.

„Причината, поради която хората не чакат, е, че облекчаването на паричната политика на Фед до голяма степен е платено“, коментира Грант Уебстър, съръководител суверенен дълг и валутен пазар на развиващите се страни в Ninety One в Лондон. „Кой може да каже, че пет-, 10-, 20-, 30-годишните точки на кривата наистина ще бъдат по-ниски? Просто не се знае“, добавя той.

Въпреки колебанията на така наречените основни пазари, местният дълг на развиващите се пазари се увеличава с 13% тази година, посочва агенцията. Деноминираните в долари облигации са се увеличили с повече от 8%, според индексите на Bloomberg. За сравнение, ръстът на развитите пазари достига 6,5%.

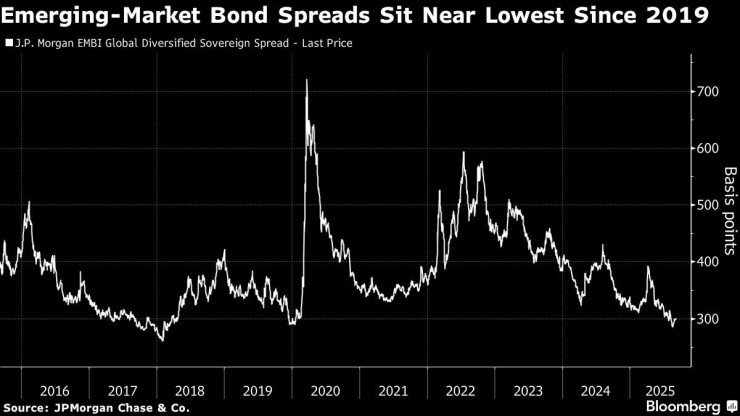

Търсенето на допълнителна доходност от инвеститорите, за да държат дълг на развиващите се икономики пред подобните американски държавни ценни книжа, се свива средно до 298 базисни пункта, като се движи близо до най-ниско ниво от 2019 г. насам, според индекс на JPMorgan.

Спредовете на облигациите на развиващите се пазари спрямо развитите са най-ниски от 2019 г. насам. Графика: Bloomberg

Спредовете на облигациите на развиващите се пазари спрямо развитите са най-ниски от 2019 г. насам. Графика: Bloomberg

Оптимизмът е такъв, че инвеститорите насочват все повече пари към дългови фондове, предназначени за развиващите се пазари, през последните 20 поредни седмици. Те са вложили още 1,9 млрд. долара през седмицата, приключила на 3 септември, според последните данни, събрани от Bank of America.

Кредитополучателите от развиващите се пазари отбелязват най-доброто начало на септември поне от 2014 г. насам, според данни, събрани от Bloomberg. Дори Бразилия, която до голяма степен разчита на местните пазари за финансиране на бюджета си, емитира доларови облигации за трети път през 2025 г. Това е най-натоварената година на международните пазари за страната от повече от десетилетие.

Жаждата за нови облигации обаче е прекалено силна. Инвеститорите направиха поръчки за около 17,5 млрд. долара на облигациите на Саудитска Арабия при предлагане за 5,5 млрд. долара. Търсенето на предложените облигации на турския суверенен фонд за 1 млрд. долара надхвърли предлагането десетократно.

Увеличаването на волатилността на лихвените проценти може да усложни не само новите продажби на облигации за по-рисковите емитенти, но и да затрудни преструктурирането на непогасения дълг. Това, в крайна сметка, може да доведе до нова вълна от сривове в развиващия се свят.

Уебстър от Ninety One все още очаква Индонезия, Кувейт, Оман и Нигерия да продадат дълг до края на годината. Петролният гигант Saudi Aramco планира емисия на доларови облигации този месец. Мексико вероятно ще се възползва от пазарите за до 10 млрд. долара, за да финансира обратно изкупуване на облигации за затруднената си държавна нефтена компания.

От JPMorgan прогнозират, че емисиите държавни облигации на развиващите се пазари тази година могат да достигнат 240 млрд. долара, което ще е рекорд.

Никола Цолов стартира от първа редица в Абу Даби

Никола Цолов стартира от първа редица в Абу Даби  Тъжна вест! Почина поетесата Ружа Велчева

Тъжна вест! Почина поетесата Ружа Велчева  Елхите във Варна вървят от 30 до 300 лева

Елхите във Варна вървят от 30 до 300 лева  Във Варна ще се проведе последното за годината събитие за събиране на стотинки

Във Варна ще се проведе последното за годината събитие за събиране на стотинки  Почина един от най-популярните японски актьори

Почина един от най-популярните японски актьори

продава, Многостаен апартамент, 310 m2 София, Изгрев, 1500000 EUR

продава, Многостаен апартамент, 310 m2 София, Изгрев, 1500000 EUR  продава, Тристаен апартамент, 134 m2 София, Кръстова Вада, 369000 EUR

продава, Тристаен апартамент, 134 m2 София, Кръстова Вада, 369000 EUR  дава под наем, Тристаен апартамент, 156 m2 София, Център, 1650 EUR

дава под наем, Тристаен апартамент, 156 m2 София, Център, 1650 EUR  дава под наем, Тристаен апартамент, 145 m2 София, Манастирски ливади Изток, 1450 EUR

дава под наем, Тристаен апартамент, 145 m2 София, Манастирски ливади Изток, 1450 EUR  дава под наем, Тристаен апартамент, 80 m2 София, Кръстова Вада, 1430 EUR

дава под наем, Тристаен апартамент, 80 m2 София, Кръстова Вада, 1430 EUR

ЕС търси Меркосур, за да се конкурира със САЩ и Китай, но предлага малко

ЕС търси Меркосур, за да се конкурира със САЩ и Китай, но предлага малко  Турската лира остава стабилна, а икономисти очакват ново понижение на лихвите

Турската лира остава стабилна, а икономисти очакват ново понижение на лихвите  Юанът става все по-използван при паричните преводи

Юанът става все по-използван при паричните преводи  Noventiq ускорява AI трансформацията в бизнеса с Microsoft Copilot и нова експертна специализация

Noventiq ускорява AI трансформацията в бизнеса с Microsoft Copilot и нова експертна специализация  Еврозоната бележи по-силен ръст от очакваното благодарение на вътрешното търсене

Еврозоната бележи по-силен ръст от очакваното благодарение на вътрешното търсене

Tesla намали цената на Model 3 в Европа

Tesla намали цената на Model 3 в Европа  Рембранд, Вермеер или Ван Гог – изберете сами

Рембранд, Вермеер или Ван Гог – изберете сами  Audi готви още една изненада

Audi готви още една изненада  Политик предложи премахване на червения светофар и знаците на пътя

Политик предложи премахване на червения светофар и знаците на пътя  Малка кола на старо с автоматик – ето 4 сигурни предложения

Малка кола на старо с автоматик – ето 4 сигурни предложения

Издигнаха къщички и палатки за протестиращите фермери край Промахон-Кулата

Издигнаха къщички и палатки за протестиращите фермери край Промахон-Кулата  Тръмп е разтревожен от посещението на Путин в Индия

Тръмп е разтревожен от посещението на Путин в Индия  Патриарх Даниил отказа на краля на Йордания да участва в религиозен форум

Патриарх Даниил отказа на краля на Йордания да участва в религиозен форум  Уран във водата на Харманли, жителите ще разчитат на водоноски

Уран във водата на Харманли, жителите ще разчитат на водоноски  Сделка за милиарди: Netflix купува Warner Bros. и HBO

Сделка за милиарди: Netflix купува Warner Bros. и HBO