Тъй като американският фондов пазар е доминиран от компании в бизнеса с изкуствен интелект, някои инвеститори може би искат да преместят част от яйцата си в друга кошница. Например на пазара на облигации.

Какво би станало обаче, ако корпоративните облигации също започнат да бъдат доминирани от изкуствения интелект, пише The Wall Street Journal.

Големите технологични компании излизат на дълговите пазари, за да финансират гигантските си инвестиции в центрове за данни, чипове и друга инфраструктура, свързана с изкуствения интелект.

Други компании, които също вземат много заеми, като например от сферата на комуналните услуги, също трябва да инвестират, за да удовлетворят различните енергийни нужди на чиповете.

Тъй като този дълг все по-често излиза на пазарите на облигации и се абсорбира и от фондовете, които ги следят, инвеститорите, които търсят широк спектър от пазарна експозиция, ще трябва да се уверят, че са наистина диверсифицирани.

В рамките на пазара за високо оценените облигации с инвестиционен рейтинг групата емитенти, които стратезите за кредитни изследвания на JPMorgan Chase смятат за „най-тясно свързани с революцията в изкуствения интелект“, формира 14,5% от индекса на банката за корпоративни облигации от инвестиционен клас в щатски долари. Това е с 3 процентни пункта повече от 2020 г.

Този дял може да надвиши 20% до 2030 г., ако се осъществи сценарият за настоящите прогнози за капиталови разходи, смятат анализаторите на JPMorgan. Ако се разглежда като сектор, тази група вече е по-голяма от американските банки в индекса на облигациите на JPMorgan.

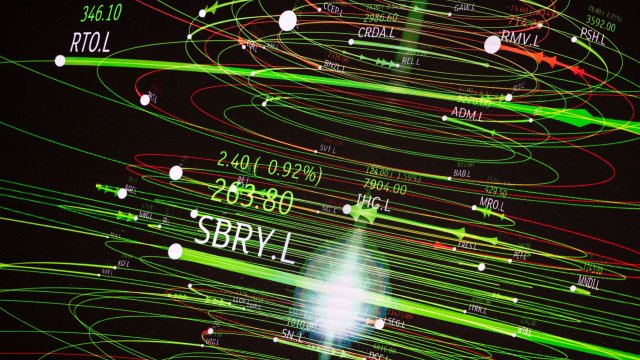

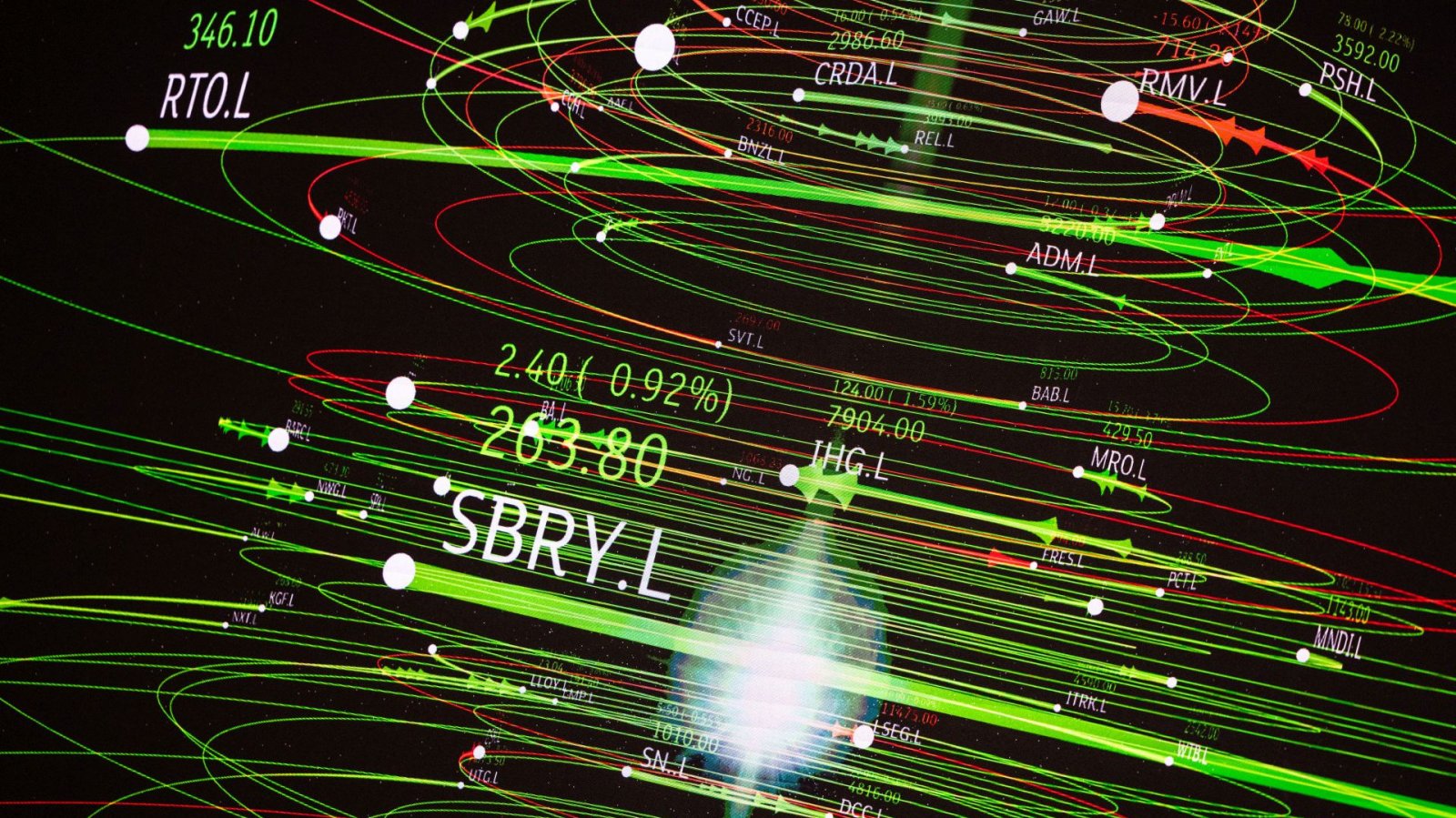

Кошница от компании, свързани с изкуствен интелект, центрове за данни и електрификация на фондовия пазар, следена от JPMorgan, формираше малко под 40% от S&P 500 към края на ноември.

Облигациите могат да осигурят стабилна доходност, която ако изключи неизпълнение от страна на емитента, може да продължи да се изплаща, дори ако акциите на същата компания се сриват. Освен това цените на облигациите могат да се повишат, когато акциите са засегнати от влошена икономика, защото Федералният резерв вероятно също понижава лихвените проценти.

Когато става въпрос за рискове, свързани с изкуствения интелект обаче, може да има моменти, когато облигациите и акциите се движат синхронно.

Първо, все още е трудно да се каже кои компании за изкуствен интелект ще бъдат победителите, които могат да оправдаят инвестицията си с огромна възвръщаемост. Тези, които загубят, са изложени на риск от понижаване на кредитния си рейтинг, ако бъдещият им паричен поток не е в крак с дълга, който са емитирали. Понижаването на рейтингите обикновено води до по-ниски цени на облигациите.

Минали инвестиционни бумове също са имали широко въздействие върху компаниите, емитиращи дълг в тези цикли.

По време на бума на шистовия петрол през 2010 г. и на дотком компаниите през 90-те години на миналия век емисиите в свързани сектори нарастват съответно с 51% и 312% за тригодишни периоди, според кредитните стратези в Barclays. С увеличаването на емисиите цените спадат, тъй като инвеститорите са изисквали относително по-висока доходност в сравнение с по-широкия пазар на облигации, посочват анализаторите на JPMorgan.

Това може би вече е започнало да се случва с някои облигации, свързани с изкуствения интелект. През последната година спредът между доходността по облигациите на т.нар. хипермащабни технологични компании и по-широкия индекс с инвестиционен клас се увеличава с около 0,3 процентни пункта спрямо скорошната си средна стойност, изтъкват стратези на Barclays в неотдавнашна бележка. Те казват, че „все още виждат възможност за по-нататъшно по-слабо представяне“.

Освен това, тъй като висококачествените корпоративни облигации са сред най-ликвидните и силно търгувани кредитни инструменти, инвеститорите се стремят първо да ги продадат във време на стрес или безпокойство, посочват анализаторите в отделна бележка.

Диверсификацията се предлага в много форми. Някои от емитентите от сектора на изкуствения интелект предлагат дългосрочни дългове. За инвеститор като застрахователна компания, с дългосрочни задължения, това помага с продължителността на техните портфейли. Пенсионерите вероятно гледат на нещата по същия начин.

Някои големи инвеститори могат да ограничат експозициите си към определена компания или сектор, казва Доминик Тублан, ръководител на отдела за кредитна стратегия за САЩ в Barclays. „Когато концентрацията стане много висока, има много по-засилено внимание към конкретно име или сектор“, казва той. Само по себе си това може да доведе до известни разпродажби, тъй като инвеститорите се стремят да ребалансират портфейлите.

Като цяло инвеститорите може да се наложи да преминат отвъд чисто индексното инвестиране в корпоративни облигации. Защото дори в рамките на изкуствения интелект може да има различни профили.

Както отбелязва Натаниел Розенбаум, стратег по кредитиране в JPMorgan U.S., в скорошна бележка, сред кохортата от висококачествени облигации, свързани с изкуствен интелект, някои големи технологични компании все още имат относително малък дълг в сравнение с огромния си паричен поток. Някои комунални услуги и промишлеността са относително по-задлъжнели. Това може да накара някои инвеститори да се насочат в рамките на изкуствения интелект към тези големи технологични емитенти.

Изкуственият интелект може да промени начина, по който хората инвестират, но това ще се случи по непредвидени начини.

Вижте кои са най-устойчивите на ръжда коли на старо

Вижте кои са най-устойчивите на ръжда коли на старо  Спипаха поредния варненец с дрога

Спипаха поредния варненец с дрога  Арестуваха варненец, системно отказвал тестове за дрога на пътя

Арестуваха варненец, системно отказвал тестове за дрога на пътя  1500 души дойдоха на погребение.... на 12-годишен миниван

1500 души дойдоха на погребение.... на 12-годишен миниван  Градската елха във Варна грейна с тържествен концерт (СНИМКИ)

Градската елха във Варна грейна с тържествен концерт (СНИМКИ)

продава, Двустаен апартамент, 71 m2 София, Младост 4, 242400 EUR

продава, Двустаен апартамент, 71 m2 София, Младост 4, 242400 EUR  продава, Тристаен апартамент, 71 m2 София, Младост 4, 242400 EUR

продава, Тристаен апартамент, 71 m2 София, Младост 4, 242400 EUR  продава, Къща, 150 m2 София област, с.Клисура, 125000 EUR

продава, Къща, 150 m2 София област, с.Клисура, 125000 EUR  продава, Парцел, 800 m2 Хасково област, с.Орлово, 33000 EUR

продава, Парцел, 800 m2 Хасково област, с.Орлово, 33000 EUR  продава, Тристаен апартамент, 175 m2 София, Стрелбище, 510000 EUR

продава, Тристаен апартамент, 175 m2 София, Стрелбище, 510000 EUR

Може да видим връщане под 4000 долара за тройунция при златото

Може да видим връщане под 4000 долара за тройунция при златото  С новия дълг не се увеличава производителността, а пада върху младите

С новия дълг не се увеличава производителността, а пада върху младите  България с рекорден ръст на онлайн продажбите за Черния петък в Европа

България с рекорден ръст на онлайн продажбите за Черния петък в Европа  Кой ще замести Хасет в Белия дом, ако стане шеф на Фед

Кой ще замести Хасет в Белия дом, ако стане шеф на Фед  Жизнено важната търговия на Русия с петрол в Индия е в упадък, но не и изчезнала

Жизнено важната търговия на Русия с петрол в Индия е в упадък, но не и изчезнала

BMW превъртя играта: Тествахме новото iX3

BMW превъртя играта: Тествахме новото iX3  Най-бързата кола на XX век беше продадена за над 25 милиона долара

Най-бързата кола на XX век беше продадена за над 25 милиона долара  Какви са основните проблеми на 1.2 TSI на Volkswagen

Какви са основните проблеми на 1.2 TSI на Volkswagen  Топ 10 на най-устойчивите на ръжда коли на старо

Топ 10 на най-устойчивите на ръжда коли на старо  Кога са изобретени електрическите прозорци

Кога са изобретени електрическите прозорци

Дакота Джонсън, Нина Добрев и Ана де Армас демонстрираха супер фигури в чернo

Дакота Джонсън, Нина Добрев и Ана де Армас демонстрираха супер фигури в чернo  Как да преодолеем усещането, че не сме достатъчно добри?

Как да преодолеем усещането, че не сме достатъчно добри?  Джеймс Камерън все още е лудо влюбен в звездата си от „Титаник“ Сузи Еймис

Джеймс Камерън все още е лудо влюбен в звездата си от „Титаник“ Сузи Еймис  Кейт Уинслет дойде с красив млад кавалер на червения килим

Кейт Уинслет дойде с красив млад кавалер на червения килим  Бърнаут или липса на витамини?

Бърнаут или липса на витамини?