Европейският банков сектор продължава да бъде разтърсван от скандали и провали. Германските прокурори са изправени пред искания да повдигнат обвинения срещу немското банково подразделение на Greensill Capital. Германският финансов регулатор BaFin беше унижен от скандала за 3,5 милиарда евро с Wirecard. Сериозни случаи на пране на пари, в които участват големи банки в много страни от еврозоната, разклатиха вярата в европейското банково регулиране и надзор. Възстановяването на тази ерозия в доверието чрез завършване на банковия съюз отдавна е наложително. Действието сега е спешно необходимо и от съществено значение, пишат за Bloomberg Уилиъм Роудс и Стюърт Макинтош.

Лидерите на еврозоната отговориха на световната финансова криза от 2008-2009 г. като се ангажираха с банков съюз, който трябваше да включва реформа в регулирането на най-големите банки, действия за банково преструктуриране и обща схема за гарантиране на депозитите за членовете на блока. Аргументите бяха солидни: за да се осигури бъдеща финансова и икономическа стабилност, континентът се нуждаеше от реформи за укрепване и регулиране на най-големите европейски банки, които отговарят за около 70% от кредитирането в еврозоната. Бяхме уверявани, че това ще донесе значителни икономически ползи. Но повече от десетилетие по-късно банковият съюз все още не е завършен. Време е да изпълним задачата и да направим Европа и нейните банки по-способни да преодоляват бъдещите икономически бури.

Регулирането и надзорът през 2021 г. са централизирани в рамките на Европейската централна банка. Тази промяна обаче не беше гладка и днес не е успехът, който трябваше да бъде; оказва се трудно да се контролират банките сред толкова много култури и икономики. Сега ЕЦБ има регулаторна отговорност за 119 банки, представляващи над 80% от банковите активи в еврозоната. Но централната банка не успяваше да упражни контрол в много случаи, когато банките и фирмите не са надлежно контролирани нито от ЕЦБ, нито от националните регулатори. Доказателства за това можем да видим в скандалите в Германия, Естония и другаде.

Недовършеният банков съюз в Европа, реформата в регулирането, както и преструктурирането на банки и финансови дружества бяха разочарование. Има твърде много случаи, при които националният надзор е твърде ограничен, прекалено мек, а пък надзорът на ЕЦБ откриваше пропуски след като вече бе станало много късно. През 2021 г. трябва да се направи повече, за да се гарантира авторитетът и способността на ЕЦБ да действа, ако открие сигнали, че банките са в беда.

Европейските правителства трябва да спрат да гледат на големите банки като на „свои“ национални банки, които заслужават специално третиране, и вместо това да ги разглеждат като тежки, понякога системно рискови фирми, каквито са всъщност, които изискват последователен надзор, основан на европейските норми и правила. За съжаление, докато главните изпълнителни директори на банките знаят, че могат да получат специално отношение при екстремни обстоятелства от местните правителства, те биха могли да увеличават допълнителните рискове и разходи. Ако това се случи, хората, които са поверили спестяванията си на такива институции, не трябва да поемат разходите за тези рискове.

По отношение гарантирането на депозитите, еврозоната измина част от пътя към банков съюз, но не е стигнала достатъчно далеч. През 2008-2009 г. видяхме как различните национални програми за застраховане на влоговете подхранват тегленето на депозити от банките, тъй като клиентите реагираха на финансовата криза чрез прехвърляне на пари към по-щедрите схеми - процес преминаващ от една държава към друга.

Европейските лидери не успяха да постигнат целта си за програма за гарантиране на влоговете в цялата еврозона. Настоящата система, която осигурява подкрепа за националните програми, е объркваща и неадекватна. Германските и френските лидери се притесняват, че на тях ще се падне да плащат сметката за банкови фалити в други страни. Това е късогледо. Създаването на единна, координирана програма за гарантиране на депозитите в еврозоната, което е добре разбирано от обществеността, би било полезно за икономическата стабилност, не на последно място чрез изграждане на потребителско доверие в здравето и сигурността на банковата система. За тази цел Европа може да се поучи от Федералната корпорация за гарантиране на влоговете в САЩ (FDIC).

Американската програма работи безпроблемно и се финансира от самите банки, като същевременно успокоява клиентите, че техните депозити са в безопасност. Една такава програма в еврозоната също може да бъде платена чрез такси от самите банки. FDIC работи много гладко при затваряне и повторно отваряне на банки, без да предизвиква паника - нещо, което направи 157 пъти през 2010 г., след като се разразиха ефектите от световната финансова криза. Това беше направено без да се предизвиква тревога, без загуби за клиентите със спестявания и без разходи за хазната. Европейските лидери трябва да копират този успешен модел. Разбира се, структура от типа на FDIC не решава проблема с това една финансова институция да бъде твърде голяма, за да се позволи да фалира, но адресира регионалните и националните рискове от малки и средни банкови банкрути, преливащи един в друг, причинявайки теглене на депозити и повсеместна обществена паника.

Това е годината, в която лидерите от еврозоната, докато наблюдават финансовите рискове, трябва най-накрая да завършат банковия съюз, към който се устремиха преди повече от десетилетие. Това означава засилване на координирания надзор и регулиране на големите банки и финансови дружества от страна на Европейската централна банка. Те трябва да гарантират, че националните регулатори не са в услуга на техните местни шампиони. Европейските лидери трябва също да подпомогнат стабилността чрез напълно функционираща схема за застраховане на депозитите в цялата еврозона по модела на САЩ.

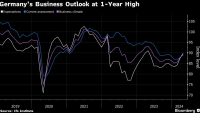

Перспективите за германския бизнес достигат едногодишен връх

Перспективите за германския бизнес достигат едногодишен връх  Шеф на таблоид разкри в съда, че е криел истории за изневерите на Тръмп

Шеф на таблоид разкри в съда, че е криел истории за изневерите на Тръмп  IBM е близо до придобиване на компания за облачен софтуер

IBM е близо до придобиване на компания за облачен софтуер  В България няма държавни програми за здравна превенция с минералните ни ресурси

В България няма държавни програми за здравна превенция с минералните ни ресурси  Най-важните бизнес новини – в емисиите на Bloomberg Терминал

Най-важните бизнес новини – в емисиите на Bloomberg Терминал

Нови паралелки в училищата ще попълват липсите на пазара на труда

Нови паралелки в училищата ще попълват липсите на пазара на труда  Борисов към ПП-ДБ: Несериозно е ГЕРБ да са ви виновни след 3 години бездействие

Борисов към ПП-ДБ: Несериозно е ГЕРБ да са ви виновни след 3 години бездействие  Отстраниха за 3 години свещеника, отслужил панихида в памет на Алексей Навални

Отстраниха за 3 години свещеника, отслужил панихида в памет на Алексей Навални  БАБХ тръгна на проверки по магазините заради трапезата ни за Великден

БАБХ тръгна на проверки по магазините заради трапезата ни за Великден  ГЕРБ: Стига експерименти и екзотики като ротацията, време е за нормално правителство

ГЕРБ: Стига експерименти и екзотики като ротацията, време е за нормално правителство

Звезда на Байерн разкри общата си мечта с Джуд Белингам

Звезда на Байерн разкри общата си мечта с Джуд Белингам  Звезда разкри иска ли да остане в Интер

Звезда разкри иска ли да остане в Интер  Нов скандал разтърси Англия! Обвиниха в изнасилване играчи от Висшата лига

Нов скандал разтърси Англия! Обвиниха в изнасилване играчи от Висшата лига  Бленджини обяви състава на България за Лигата на нациите

Бленджини обяви състава на България за Лигата на нациите

дава под наем, Многостаен апартамент, 130 m2 Варна, Генералите, 500 EUR

дава под наем, Многостаен апартамент, 130 m2 Варна, Генералите, 500 EUR  дава под наем, Двустаен апартамент, 60 m2 Варна, Чаталджа, 400 EUR

дава под наем, Двустаен апартамент, 60 m2 Варна, Чаталджа, 400 EUR  продава, Тристаен апартамент, 80 m2 София, Люлин 9, 160000 EUR

продава, Тристаен апартамент, 80 m2 София, Люлин 9, 160000 EUR  дава под наем, Двустаен апартамент, 66 m2 София, Център, 400 EUR

дава под наем, Двустаен апартамент, 66 m2 София, Център, 400 EUR  продава, Двустаен апартамент, 74 m2 Благоевград област, гр.Банско, 54000 EUR

продава, Двустаен апартамент, 74 m2 Благоевград област, гр.Банско, 54000 EUR

Не ядем истински сирена и кашкавали, а боклуци

Не ядем истински сирена и кашкавали, а боклуци  Бленджини обяви състава на България за Лигата на нациите

Бленджини обяви състава на България за Лигата на нациите  Калин Стоянов отрече МВР да има общо с ареста на Димитър Стоянов

Калин Стоянов отрече МВР да има общо с ареста на Димитър Стоянов  Легендарният Марсел Хиршер се връща на пистата

Легендарният Марсел Хиршер се връща на пистата

преди 3 години В еврозоната банките и техните клиенти са жертви на неправилно въведени евра.Банките понасят щети от европейската грешка и търсят подходи за спасение от банкрут.Мнозина са с реално съгласие със запазване на европейската грешка, ала са недоволни от понасяни щети.Устойчивото европейско развитие е възможно след подобрено въведени евра. отговор Сигнализирай за неуместен коментар