Инфлацията е всичко, за което инвеститорите могат да мислят в момента, пише Рана Форухар за Financial Times. Колко високо равнище ще достигне? Колко ще продължи? Може ли да се ограничи покачването ѝ в САЩ, без да се предизвика рецесия?

Има полезни сравнения с ерата на високата инфлация от 70-те и началото на 80-те години. Но днес има много фактори, които са уникални за нашето време и правят необичайно трудно да се предвиди как точно ще се развие количественото затягане. По-долу излагам три фактора, свързани с инфлацията, които си струва да се разгледат.

Първият е начинът, по който финансиализацията на икономиката може да окаже влияние върху усилията на Федералния резерв да забави инфлацията. Десетилетия на ниски лихвени проценти, съчетани с няколко големи пристъпа на количествено облекчаване след финансовата криза от 2008 г., повишиха както цените на активите, така и нивата на дълга.

Дребните инвеститори са с по-голяма експозиция към акциите, отколкото преди десетилетие, благодарение ръста на фондовете с целева дата, които инвестират повече в акции в началото на своя времеви хоризонт, както и на геймификацията (пренасянето на характеристики от игрите – бел. прев.) на търговията. Всички пораснахме в икономика, в която богатството на хартия расте. Но какво се случва, когато цените на активите неизбежно паднат с покачването на лихвените проценти?

Възможно е това да натовари държавните бюджети повече от очакваното. Както анализаторът Люк Громен отбеляза в скорошно издание на своя бюлетин, данъчните постъпления в САЩ са станали много по-свързани с нарастващите цени на активите през последните две десетилетия, отколкото в миналото.

Всъщност двете се покачват и понижават почти в синхрон от 2001 г. насам. Ако пазарите останат потиснати, това означава, че данъчните постъпления също ще намалеят. Федералният дефицит ще се увеличи съответно - и ще накара правителството на САЩ да взема повече заеми в момент, когато лихвите се покачват.

Това от своя страна би могло да създаде трудности с платежния баланс и да принуди централната банка да направи обратен завой, за да намали отново лихвите. Като се има предвид, че в наши дни чуждестранните инвеститори са по-малко склонни да финансират дефицитите на САЩ, това е риск, който се нуждае от внимание. Това е сложен процес, който може да се развие по много начини, но въпросът е, че зависимостта на Америка от лесните пари и разтегнатия бизнес цикъл в продължение на много десетилетия може да има сложен и тревожен рикоширащ макроикономически ефект.

Втори важен фактор в инфлационния цикъл е жилищният сектор. Макар че свързаните с пандемията стимули доведоха до жилищен бум в много страни, това не е същият вид бум, който видяхме в навечерието на финансовата криза от 2008-2009 г. Както се посочва в неотдавнашен доклад на TS Lombard, ниските лихви отговарят само за около една трета от увеличението на търсенето на имоти.

Внимание с евтини части от Китай и вносa от САЩ

Внимание с евтини части от Китай и вносa от САЩ  Удължиха срока на забраната за износ на лекарства

Удължиха срока на забраната за износ на лекарства  Тръгна системата на МВР, отново се издава “Гражданска отговорност”

Тръгна системата на МВР, отново се издава “Гражданска отговорност”  АПС с позиция срещу опита за ограничаване на избирателните права на българите в чужбина

АПС с позиция срещу опита за ограничаване на избирателните права на българите в чужбина  Новите "Страйкъри" пристигат през февруари

Новите "Страйкъри" пристигат през февруари

продава, Двустаен апартамент, 79 m2 Бургас област, гр.Созопол, 215000 EUR

продава, Двустаен апартамент, 79 m2 Бургас област, гр.Созопол, 215000 EUR  продава, Двустаен апартамент, 80 m2 Бургас, Сарафово, 126500 EUR

продава, Двустаен апартамент, 80 m2 Бургас, Сарафово, 126500 EUR  продава, Къща, 1100 m2 София, Горна Баня, 1780000 EUR

продава, Къща, 1100 m2 София, Горна Баня, 1780000 EUR  продава, Двустаен апартамент, 40 m2 Варна, Цветен, 110000 EUR

продава, Двустаен апартамент, 40 m2 Варна, Цветен, 110000 EUR  дава под наем, Тристаен апартамент, 105 m2 София, Малинова Долина, 950 EUR

дава под наем, Тристаен апартамент, 105 m2 София, Малинова Долина, 950 EUR

INSAIT и Waymo обсъждат проект за безопасност при автономно шофиране

INSAIT и Waymo обсъждат проект за безопасност при автономно шофиране  Америка изпуска голямата картина в Арктика

Америка изпуска голямата картина в Арктика  Собственикът на Gucci иска да ви помогне да остареете красиво

Собственикът на Gucci иска да ви помогне да остареете красиво  Спадът на инфлацията не значи, че митата са безвредни

Спадът на инфлацията не значи, че митата са безвредни  AI центровете за данни може да пренаситят пазара на фона на кредитна еуфория

AI центровете за данни може да пренаситят пазара на фона на кредитна еуфория

Класически Mustang получи сърце от суперкола

Класически Mustang получи сърце от суперкола  Мистериозен купувач плати 38,5 млн долара за единствено по рода си Ferrari

Мистериозен купувач плати 38,5 млн долара за единствено по рода си Ferrari  Шофьор вдигна 304 км/ч на обществен път, TikTok го довърши

Шофьор вдигна 304 км/ч на обществен път, TikTok го довърши  Забравете за Golf: Тествахме новия бестселър на Volkswagen в Европа

Забравете за Golf: Тествахме новия бестселър на Volkswagen в Европа  10 превозни средства, които отказаха да бъдат модерни

10 превозни средства, които отказаха да бъдат модерни

Най-елегантните идеи за красив маникюр, вдъхновени от цвета на Pantone за 2026

Най-елегантните идеи за красив маникюр, вдъхновени от цвета на Pantone за 2026  Таро прогноза за 19 - 25 януари 2026

Таро прогноза за 19 - 25 януари 2026  Историк: Цар Симеон I Велики дипломат и отстоява идентичност

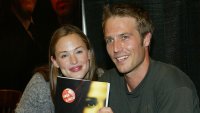

Историк: Цар Симеон I Велики дипломат и отстоява идентичност  Как изглежда днес Майкъл Вартан - холивудският красавец, който излизаше с Дженифър Гарнър и направи хит с Джей Ло

Как изглежда днес Майкъл Вартан - холивудският красавец, който излизаше с Дженифър Гарнър и направи хит с Джей Ло  Пеп Гуардиола може да напусне Ман Сити още тази седмица?

Пеп Гуардиола може да напусне Ман Сити още тази седмица?