В бизнеса с инвестициите стандартна практика е да се правят макро прогнози и да се залагат парите на клиентите върху тях. А в наши дни изглежда, че инвеститорите се придържат към всяка дума на прогностиците. Въпреки че отдавна съм изразявал пренебрежението си към това, смятам, че сега е важно да помислим защо е толкова трудно да се правят полезни макропрогнози, пише за Financial Times Хауърд Маркс, съосновател и съпредседател на Oaktree Capital Management.

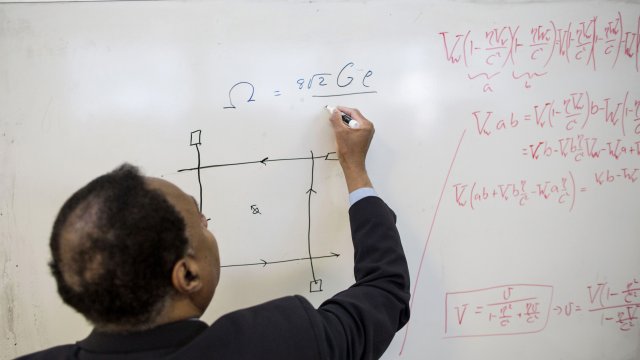

Прогностиците нямат друг избор освен да основават преценките си на модели, било то сложни или неофициални, математически или интуитивни. Моделите по дефиниция се състоят от предположения: „Ако А се случи, тогава Б ще се случи.“ С други думи, взаимоотношения и реакции. Когато мисля за моделирането на икономика, първата ми реакция е да помисля колко невероятно сложна е тази задача.

За да предвидите траекторията на американската икономика, трябва да прогнозирате поведението на стотици милиони потребители, плюс милиони работници, производители и посредници. Следователно реалната симулация ще трябва да борави с милиарди взаимодействия, включително такива с доставчици, клиенти и други пазарни участници по целия свят.

Ясно е, че това ниво на сложност налага използването на опростени допускания. Например, моделирането би било по-лесно, ако можем да приемем, че потребителите няма да купят B вместо A, ако B не е нещо по-добро или по-евтино (или и двете). Ами ако потребителите са привлечени от престижа на B въпреки (или дори поради) по-високата му цена?

Освен това моделът ще трябва да предвиди как всяка група участници в икономиката ще се държи в различни среди. Но потребителите могат да се държат по един начин в един момент и по различен начин в друг подобен. Това до голяма степен е така, защото поведението на участниците се влияе от тяхната психология, която може да бъде повлияна от качествени, неикономически развития. Как може това да бъде моделирано?

Също така, как един модел може да бъде достатъчно всеобхватен, за да обеме неща, които не са били виждани преди или поне в съвременните времена? Помислете за пандемията от Covid-19. Какъв аспект на съществуващ модел би му позволил да предвиди въздействието й?

На следващо място помислете за ограниченията, присъщи на всеки опит да се предвиди нещо, което не може да се очаква да остане непроменено. „Стационарността“ – вярата, че миналото е статистическо ръководство за бъдещето – може да се приеме за меродавна в областта на физическите науки. Но малко процеси могат да се приемат за стационарни в икономиката и инвестирането.

Дори ако инвеститорите по някакъв начин успеят да направят правилна икономическа прогноза, това е само половината от битката. Те все още трябва да предвидят как тази икономическа дейност ще се превърне в пазарен резултат. Това изисква съвсем различна прогноза, включваща също безброй променливи, много от които се отнасят до психологията и следователно са практически непознаваеми.

И така, възможно ли е да се правят ценни макро прогнози? Не можем да отговорим на този въпрос без първо да решим дали икономическият свят е организиран или действа на случаен принцип. Казано по-просто, дали той е напълно предсказуем, изцяло непредвидим или нещо по средата? Вярвам, че е последното.

Затова смятам, че резултатът от един икономически модел може да сочи в правилната посока през повечето време. Но не винаги може да бъде точен, особено в критични моменти като повратните точки, когато точните прогнози биха били най-ценни.

Както отдавна твърдя, имаме два вида прогнози: екстраполационни, повечето от които са правилни, но непечеливши - тъй като екстраполациите вече са отразени в пазарните цени - и отклоняващи се, които са потенциално много печеливши, но рядко са правилни и следователно като цяло са безполезни. Основното за мен е, че прогнозите не могат да бъдат коректни достатъчно често, за да си струват.

Въпреки това макро прогнозирането продължава. Не смятам прогностиците за мошеници или шарлатани. Повечето са умни, образовани хора, които смятат, че правят нещо полезно. Но личният интерес ги кара да действат по определен начин, а самообосноваването ги кара да се придържат към него въпреки доказателствата за противното. Мнозина ще обвинят неуспешните прогнози за това, че са били изненадани от случайни или екзогенни събития. Но точно в това е въпросът: защо да се правят прогнози, ако толкова лесно се оказват неточни?

В крайна сметка не можем да знаем бъдещето, така че правилната цел на инвеститора е да свърши възможно най-добрата работа при липсата на това знание. Това означава да се съсредоточите върху области, в които човек може да си осигури потенциално предимство чрез знания – като компании, индустрии и ценни книжа – и да разпознаете разликата между прогнозирането накъде отиваме и знанието къде се намираме.

Оперираха Здравко от "Ритон"

Оперираха Здравко от "Ритон"  Изтеглиха жребия за световното по футбол през 2026 г. Вижте всички групи

Изтеглиха жребия за световното по футбол през 2026 г. Вижте всички групи  Спасители във Варна извадиха немска овчарка от 25-метров кладенец

Спасители във Варна извадиха немска овчарка от 25-метров кладенец  Проблемите с водата в Аврен продължават

Проблемите с водата в Аврен продължават  През 2024 г. България e сред най-засегнатите държави в ЕС от горски пожари

През 2024 г. България e сред най-засегнатите държави в ЕС от горски пожари

продава, Къща, 688 m2 Бургас област, гр.Созопол, 990000 EUR

продава, Къща, 688 m2 Бургас област, гр.Созопол, 990000 EUR  продава, Офис, 36 m2 София, Суха Река, 96000 EUR

продава, Офис, 36 m2 София, Суха Река, 96000 EUR  продава, Двустаен апартамент, 47 m2 София, Център, 124000 EUR

продава, Двустаен апартамент, 47 m2 София, Център, 124000 EUR  дава под наем, Тристаен апартамент, 130 m2 София, Манастирски ливади Изток, 1500 EUR

дава под наем, Тристаен апартамент, 130 m2 София, Манастирски ливади Изток, 1500 EUR  продава, Гараж, паркомясто, 47 m2 София, Суха Река, 70000 EUR

продава, Гараж, паркомясто, 47 m2 София, Суха Река, 70000 EUR

Защо противоборството между Китай и Япония расте

Защо противоборството между Китай и Япония расте  Какво представлява T-Dome системата на Тайван и може ли да парира китайски атаки

Какво представлява T-Dome системата на Тайван и може ли да парира китайски атаки  Биткойн към $50 000 и злато към $5 000? Ще се върнем ли към нормалното в 2026 г.

Биткойн към $50 000 и злато към $5 000? Ще се върнем ли към нормалното в 2026 г.  Как Украйна да получи замразените милиарди на Русия

Как Украйна да получи замразените милиарди на Русия  Netflix купува Warner Bros. за $72 млрд. в брой и акции

Netflix купува Warner Bros. за $72 млрд. в брой и акции

Как влияят на мощността диаметърът на цилиндрите и ходът на буталата

Как влияят на мощността диаметърът на цилиндрите и ходът на буталата  Бизнесмен организира погребение за късметлийската си кола

Бизнесмен организира погребение за късметлийската си кола  Уникална Toyota Mega Cruiser от 1996 година отива на търг

Уникална Toyota Mega Cruiser от 1996 година отива на търг  Tesla намали цената на Model 3 в Европа

Tesla намали цената на Model 3 в Европа  Рембранд, Вермеер или Ван Гог – изберете сами

Рембранд, Вермеер или Ван Гог – изберете сами

Кейт Мидълтън впечатли с най-голямата си тиара досега

Кейт Мидълтън впечатли с най-голямата си тиара досега  5 храни, които „събуждат“ женските хормони

5 храни, които „събуждат“ женските хормони  Политическите кампании вече и в TikTok, манипулациите там са лесни

Политическите кампании вече и в TikTok, манипулациите там са лесни  Индийска анимация: Путин и Моди се возят на мотор и крадат шапката на Тръмп ВИДЕО

Индийска анимация: Путин и Моди се возят на мотор и крадат шапката на Тръмп ВИДЕО  Как да общуваме ефективно с партньора?

Как да общуваме ефективно с партньора?

преди 3 години АМИ то АКО беше лесно, нали всички щяхме да сме като чичко Шорош :) отговор Сигнализирай за неуместен коментар

преди 3 години Хаха ... имаме два вида прогнози: екстраполационни, повечето от които са правилни, но непечеливши ... Р?РРРСРС , четеш ли ?! Крайно време е да спреш да екстраполационниствуваш на тема рассия - бизнес - акции ... :))) отговор Сигнализирай за неуместен коментар