Във вторник шведската централна банка демонстрира много ясно решимостта си в борбата с инфлацията: с повишаване на лихвения процент с цял процентен пункт до 1,75%. По данни на информационна агенция Bloomberg общо 16 централни банки ще обявят решенията си на кратки интервали тази седмица, включително САЩ, Великобритания, Бразилия, Турция, Индонезия, Филипините, Япония, Швейцария, Норвегия, Южна Африка, Египет и Тайван.

На практика навсякъде проблемът е, че е необходима решителна борба с високите цени, но в същото време светът видимо върви към рецесия.

Deutsche Bank изчисли, че седмицата ще допринесе за повишаване на основните лихвени проценти в световен мащаб с около пет процентни пункта. Например за Обединеното кралство, където икономиката е особено разкъсвана между инфлацията и заплахата от рецесия, пазарът очаква увеличение от половин процентен пункт, пише Handelsblatt.

Досега увеличение с 0,75 процентни пункта (75 базисни пункта) се считаше за изключително необичайна стъпка. Но 100 базисни пункта, както в Швеция, вече може да не са изключени и за САЩ; Фед ще вземе решение по този въпрос в сряда.

Generali Investments например казва: „Очакваме още едно повишение на лихвите със 75 базисни пункта през септември, но виждаме значителен риск Фед да стане още по-смел и да повиши лихвите с цял процентен пункт“. Goldman Sachs определя вероятността за много голямо движение от 100 базисни пункта на 25%.

Неудържимо висока инфлация

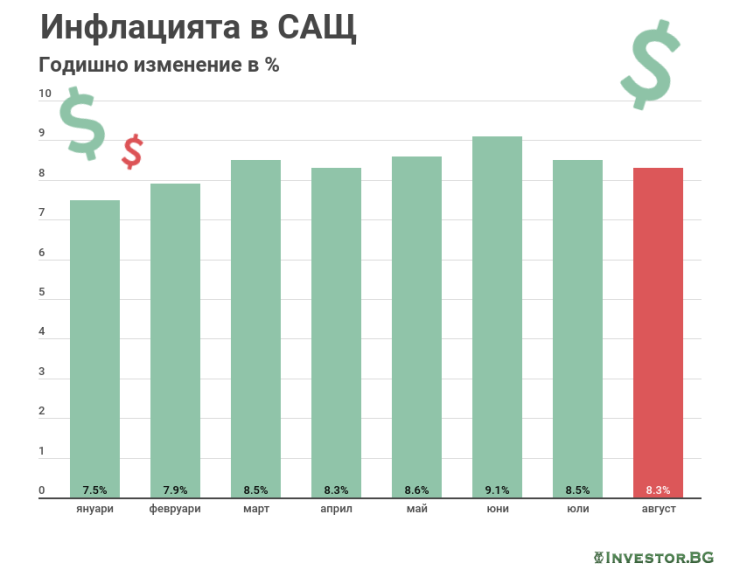

Консенсусът на експертните прогнози за предстоящата среща на Фед отдавна е 50 базисни пункта, но след зловещите данни за инфлацията през август той вече нарасна до 75. През август инфлацията в САЩ спадна леко до 8,3%.

Но на месечна база цените леко се повишиха, вместо да се понижат, както очакваха експертите. Спадът се дължеше главно на понижаването на цените на бензина, като роля изигра и освобождаването на петролни резерви от правителството на САЩ.

Всички останали области и т.нар. базисна инфлация, която изключва енергията и храните, се ускориха значително. Това ясно показва, че председателят на Фед Джером Пауъл трябва да предприеме последващи действия в сряда и убедително да покаже, че борбата с високите цени ще продължи с пълна сила.

Goldman Sachs очаква увеличение със 75 базисни пункта в сряда, а след това с по още 50 базисни пункта през октомври и ноември. Това би довело до регулиране на основния лихвен процент в САЩ до диапазона от 4,0 до 4,25% до края на годината.

Инфлацията в САЩ през август. Графика: Investor.bg

Инфлацията в САЩ през август. Графика: Investor.bg

Според Goldman прогнозите на самите ръководители на Фед - т.нар. Dots, вероятно ще сигнализират още едно повишение до 4,5% през 2023 г., но след това отново две понижения на лихвите за 2024 и 2025 г.

От всичко това Goldman извежда ясни последици за капиталовия пазар. По правило, казват банкерите, доходността по двугодишните американски държавни облигации е определяща за повратния момент на пазарите. Пикът на тази доходност обикновено е около месец преди пика на основните лихвени проценти - и надвишава тяхното ниво. Засега този връх не се вижда.

Но когато той настъпи, може да се очаква облекчение в повечето области на капиталовия пазар. Тук експертите на Goldman се позовават на историята на фондовия пазар: три до шест месеца преди края на цикъла на повишаване на лихвените проценти акциите обикновено се представят зле.

Акциите на растежа ще се разглеждат по-песимистично, а т.нар. циклични акции, които са силно зависими от икономиката, ще изостанат от „защитните" акции (defensive), например на компаниите от секторите на комуналните услуги или здравеопазването. След като доходността подвугодишните облигации достигне своя връх, трендът ще се обърне. Тогава акциите биха могли отново да достигнат по-високи оценки.

Разбира се, развитието на икономиката като цяло също ще играе важна роля за развитието на цените на акциите. САЩ са по-слабо засегнати от нарастващите цени на енергията в сравнение с Европа, тъй като разполагат със собствени запаси от нефт и газ. Но все пак от седмици насам в данните за американската икономика се наблюдават признаци на слабост; основният източник на безпокойство е пазарът на недвижими имоти, който играе ключова роля в цялостната икономика.

От друга страна, досега слаба промяна показва прегряващият пазар на труда, който - за разлика от Европа - е силен двигател на инфлацията. Така че в САЩ не само инфлацията и възможната рецесия са в противоречие една с друга, но и икономиката по своята същност е разделена на все още динамични и вече отслабени сектори.

Блерина Уручи, икономист за САЩ във фонда T. Rowe Price, обобщава това по следния начин: „Инфлацията остава упорита, а пазарът на труда е твърде горещ. Растежът обаче се забавя, а пазарът на жилища преминава през значителна корекция“.

Три сценария за САЩ

Експертите са очертали няколко сценария за това как икономиката на САЩ би могла да се справи в тази сложна ситуация. Икономистът Уручи описва основния си сценарий по следния начин: „Основната лихва остава близо до 4,0 % през 2023 г. Икономиката на САЩ ще се развива добре.Растежът се забавя значително под потенциалния, който е 1,5-2,0%, инфлационният натиск отслабва, а равнището на безработица се повишава с не повече от един процентен пункт спрямо сегашните нива“.

Ако инфлацията е още по-упорита от очакваното, основният лихвен процент може да се повиши до 5%; това е вторият по вероятност сценарий на T. Rowe Price.

Третият вариант е икономиката да изпадне в значителна рецесия много скоро през 2023 г., инфлацията бързо да се свие, а безработицата да нарасне също толкова значително, така че Фед дори да намали лихвите отново през следващата година. Този вариант е най-малко вероятен.

Вижте кои са най-устойчивите на ръжда коли на старо

Вижте кои са най-устойчивите на ръжда коли на старо  Спипаха поредния варненец с дрога

Спипаха поредния варненец с дрога  Арестуваха варненец, системно отказвал тестове за дрога на пътя

Арестуваха варненец, системно отказвал тестове за дрога на пътя  1500 души дойдоха на погребение.... на 12-годишен миниван

1500 души дойдоха на погребение.... на 12-годишен миниван  Градската елха във Варна грейна с тържествен концерт (СНИМКИ)

Градската елха във Варна грейна с тържествен концерт (СНИМКИ)

продава, Двустаен апартамент, 71 m2 София, Младост 4, 242400 EUR

продава, Двустаен апартамент, 71 m2 София, Младост 4, 242400 EUR  продава, Тристаен апартамент, 71 m2 София, Младост 4, 242400 EUR

продава, Тристаен апартамент, 71 m2 София, Младост 4, 242400 EUR  продава, Къща, 150 m2 София област, с.Клисура, 125000 EUR

продава, Къща, 150 m2 София област, с.Клисура, 125000 EUR  продава, Парцел, 800 m2 Хасково област, с.Орлово, 33000 EUR

продава, Парцел, 800 m2 Хасково област, с.Орлово, 33000 EUR  продава, Тристаен апартамент, 175 m2 София, Стрелбище, 510000 EUR

продава, Тристаен апартамент, 175 m2 София, Стрелбище, 510000 EUR

Може да видим връщане под 4000 долара за тройунция при златото

Може да видим връщане под 4000 долара за тройунция при златото  С новия дълг не се увеличава производителността, а пада върху младите

С новия дълг не се увеличава производителността, а пада върху младите  България с рекорден ръст на онлайн продажбите за Черния петък в Европа

България с рекорден ръст на онлайн продажбите за Черния петък в Европа  Кой ще замести Хасет в Белия дом, ако стане шеф на Фед

Кой ще замести Хасет в Белия дом, ако стане шеф на Фед  Жизнено важната търговия на Русия с петрол в Индия е в упадък, но не и изчезнала

Жизнено важната търговия на Русия с петрол в Индия е в упадък, но не и изчезнала

BMW превъртя играта: Тествахме новото iX3

BMW превъртя играта: Тествахме новото iX3  Най-бързата кола на XX век беше продадена за над 25 милиона долара

Най-бързата кола на XX век беше продадена за над 25 милиона долара  Какви са основните проблеми на 1.2 TSI на Volkswagen

Какви са основните проблеми на 1.2 TSI на Volkswagen  Топ 10 на най-устойчивите на ръжда коли на старо

Топ 10 на най-устойчивите на ръжда коли на старо  Кога са изобретени електрическите прозорци

Кога са изобретени електрическите прозорци

Дакота Джонсън, Нина Добрев и Ана де Армас демонстрираха супер фигури в чернo

Дакота Джонсън, Нина Добрев и Ана де Армас демонстрираха супер фигури в чернo  Как да преодолеем усещането, че не сме достатъчно добри?

Как да преодолеем усещането, че не сме достатъчно добри?  Джеймс Камерън все още е лудо влюбен в звездата си от „Титаник“ Сузи Еймис

Джеймс Камерън все още е лудо влюбен в звездата си от „Титаник“ Сузи Еймис  Кейт Уинслет дойде с красив млад кавалер на червения килим

Кейт Уинслет дойде с красив млад кавалер на червения килим  Бърнаут или липса на витамини?

Бърнаут или липса на витамини?

преди 3 години Ако някой разбира от материята, може ли наистина да обясни действията на БНБ?БНБ има ли свобода да коригира основния лихвен процент, а оттам да влияе и на процента по ипотечните кредити - по аналогия с ФЕД?Или има някакви пречки за самостоятелно решение, наложени от валутния борд и да се чака действието първо на ЕЦБ примерно?Ако отговора е, че няма пречки за самостоятелно вземане на решение за лихвите, какво е обяснението наистина за 20% инфлация и 0% лихва? отговор Сигнализирай за неуместен коментар

преди 3 години Оставете го Вие света, там все ще се оправят. Кажете какво става у нас, защо БНБ и дума не обелва за централната си лихва, която е на същото ниво от дълги години, на 0%? Другите вдигат лихвите, а у нас сме още на 0%, което води до инфлация от близо 20%, което е 2 пъти над тази в ЕС, а уж имаме валутен борд ... Не трябва да си гений за да се сетиш че тази 0% лихва на БНБ ще доведе до проблеми с борда и с банките у нас. Няма ли да вземете интервю по въпроса от гуверньора на БНБ? отговор Сигнализирай за неуместен коментар