Търговците на облигации увеличават късите залози срещу държавните облигации и купуват деривати, за да се предпазят от разпродажби заради риска Федералният резерв да не оправдае очакванията на пазара за намаляване на лихвените проценти тази година.

Въпреки че е почти сигурно, че централната банка на САЩ ще задържи лихвите без промяна, данните от търговията показват нарастваща загриженост, че новите прогнози на институцията ще покажат повишена резервираност за облекчаване на паричната политика, пише Bloomberg.

Според декемврийските прогнози централните банкери подготвят три намаления на лихвите с общо четвърт пункт през 2024 г. Оттогава обаче американската икономика продължава да демонстрира изненадваща сила и инфлацията се задържа над целта на Фед.

„Пазарът на облигации се подготвя за ястребово съобщение от Фед“, коментира Брайс Доти, старши портфолио мениджър в Sit Investment Associates, в бележка до клиентите.

Доходността от облигациите не претърпя драстични промени в сряда, след като се повиши от началото на годината, тъй като очакванията, че Фед ще облекчи рязко политиката, избледняват. В края на декември търговците на фючърси определяха цените с голяма доза убеденост, че централната банка ще започне да намалява лихвените проценти още от март и ще реализира около шест намаления до края на годината.

Оттогава търговците преоцениха перспективите и очакват приблизително три намаления на лихвените проценти през 2024 г. Има вероятност обаче да се окаже, че намаленията ще са далеч по-малко, което потенциално може да задейства нов кръг от разпродажби.

Том Саймънс, старши икономист в Jefferies, очаква средната прогноза на централните банкери да фиксира референтния процент на около 4,88% до края на годината, което означава само две намаления с четвърт пункт. Според него това ще се отрази на част от облекчаването на финансовите условия тази година, доказателство за което е ралито на фондовия пазар.

„Ако Федералният резерв запази прогнозите за лихвените проценти непроменени, банкерите биха рискували още един подновен тласък към още по-лесни финансови условия, което би противодействало на усилията им да върнат инфлацията до 2%“, казва той в бележка до клиентите.

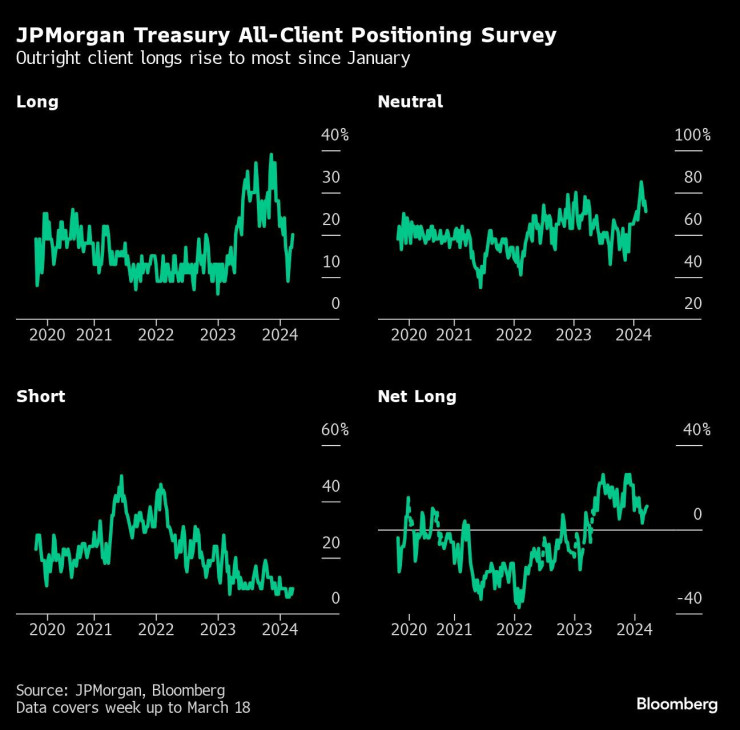

Спекулациите, че лихвените проценти ще паднат по-късно тази година обаче продължават да се разпространяват и остават някои признаци на възход на пазара на държавни облигации. Последното проучване сред клиентите на JPMorgan Chase & Co. например показва, че докато късите залози са се увеличили, окончателните дълги позиции също са се повишили и сега са много от 29 януари.

В понеделник доходността по двугодишните държавни облигации достигна най-високите нива за годината, като се повиши до 4,75%, а във вторник спадна малко. Ръководителят на стратегията за лихвените проценти на Bank of America Corp. Марк Кабана изчислява, че доходността от двугодишните американски облигации ще се повиши с още 10 базисни пункта, ако новата прогноза на Фед покаже само две намаления на лихвите тази година.

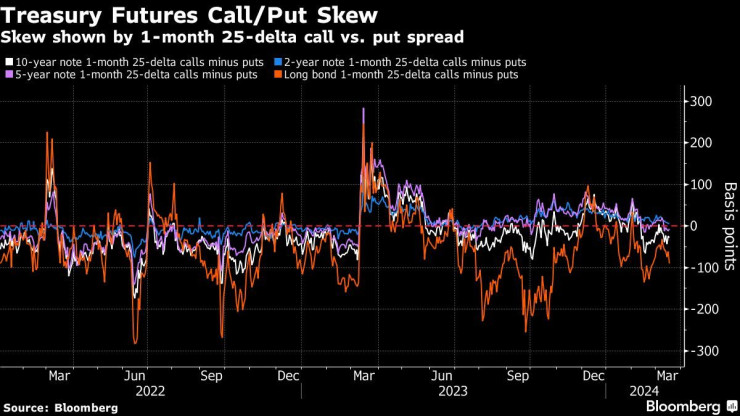

Според пазара на опции инвеститорите се позиционират за подобни рискове. В понеделник имаше голямо увеличение на открития интерес към фючърсите върху двугодишните облигации в съответствие с установяването на нови къси позиции, както и голяма покупка на опции върху петгодишни книжа с очакване доходността да се повиши до 4,45% до петък.

Графика: Bloomberg

Графика: Bloomberg

Последното проучване на JPMorgan за клиенти, публикувано във вторник, е по-смесено. То показва спад на неутралните позиции, тъй като и дългите, и късите позиции се повишават през седмицата до 18 март. Освен това окончателните дълги позиции сега са най-големите от 29 януари.

Графика: Bloomberg

Графика: Bloomberg

В подкрепа на доходността на държавните облигации от миналата седмица цената на защита срещу по-голяма разпродажба се повиши до най-високо ниво от края на февруари при фючърсите върху дългосрочните облигации. При опциите върху съкровищни облигации потоците отразяват увеличеното търсене на защита при по-висока доходност, като скорошна открояваща се търговия включва седмична опция, насочена към покачване на доходността по 5-годишните книжа до 4,45% до петък.

Графика: Bloomberg

Графика: Bloomberg

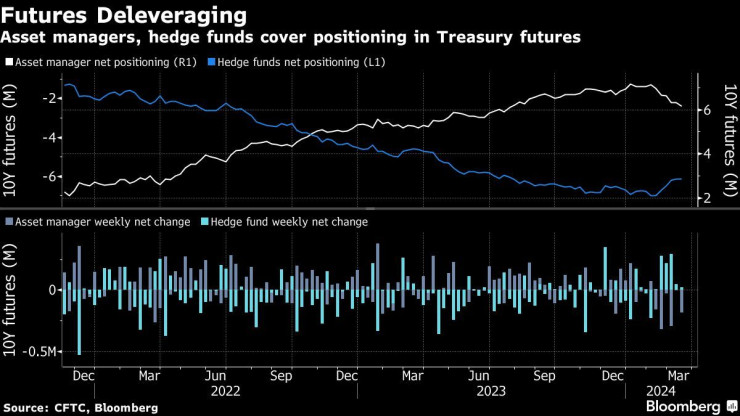

Данните на CFTC през седмицата до 12 март показаха приблизително 183 хил. еквивалента на фючърси върху 10-годишни облигации за нетна дълга ликвидация на мениджъра на активи, продължавайки скорошната тенденция за намаляване на ливъриджа от фючърсите върху държавните облигации. Нетното дълго позициониране на мениджъра на активи във фючърсите върху държавните облигации сега е на най-ниското си ниво от юли.

Графика: Bloomberg

Графика: Bloomberg

Оперираха Здравко от "Ритон"

Оперираха Здравко от "Ритон"  Изтеглиха жребия за световното по футбол през 2026 г. Вижте всички групи

Изтеглиха жребия за световното по футбол през 2026 г. Вижте всички групи  Спасители във Варна извадиха немска овчарка от 25-метров кладенец

Спасители във Варна извадиха немска овчарка от 25-метров кладенец  Проблемите с водата в Аврен продължават

Проблемите с водата в Аврен продължават  През 2024 г. България e сред най-засегнатите държави в ЕС от горски пожари

През 2024 г. България e сред най-засегнатите държави в ЕС от горски пожари

продава, Къща, 688 m2 Бургас област, гр.Созопол, 990000 EUR

продава, Къща, 688 m2 Бургас област, гр.Созопол, 990000 EUR  продава, Офис, 36 m2 София, Суха Река, 96000 EUR

продава, Офис, 36 m2 София, Суха Река, 96000 EUR  продава, Двустаен апартамент, 47 m2 София, Център, 124000 EUR

продава, Двустаен апартамент, 47 m2 София, Център, 124000 EUR  дава под наем, Тристаен апартамент, 130 m2 София, Манастирски ливади Изток, 1500 EUR

дава под наем, Тристаен апартамент, 130 m2 София, Манастирски ливади Изток, 1500 EUR  продава, Гараж, паркомясто, 47 m2 София, Суха Река, 70000 EUR

продава, Гараж, паркомясто, 47 m2 София, Суха Река, 70000 EUR

Дейвид Бут: Хората не вярват особено на алгоритмите

Дейвид Бут: Хората не вярват особено на алгоритмите  Дейвид Бут: Трендът е към услуги срещу такса, вместо комисионна

Дейвид Бут: Трендът е към услуги срещу такса, вместо комисионна  Дейвид Бут: Някои щати изискват да се инвестира извън Китай

Дейвид Бут: Някои щати изискват да се инвестира извън Китай  Cambricon ускорява работа по AI в Китай и разчита на подкрепа

Cambricon ускорява работа по AI в Китай и разчита на подкрепа  Защо противоборството между Китай и Япония расте

Защо противоборството между Китай и Япония расте

Как влияят на мощността диаметърът на цилиндрите и ходът на буталата

Как влияят на мощността диаметърът на цилиндрите и ходът на буталата  Бизнесмен организира погребение за късметлийската си кола

Бизнесмен организира погребение за късметлийската си кола  Уникална Toyota Mega Cruiser от 1996 година отива на търг

Уникална Toyota Mega Cruiser от 1996 година отива на търг  Tesla намали цената на Model 3 в Европа

Tesla намали цената на Model 3 в Европа  Рембранд, Вермеер или Ван Гог – изберете сами

Рембранд, Вермеер или Ван Гог – изберете сами

Урсула и Мерц на крака при белгийския премиер за руските активи

Урсула и Мерц на крака при белгийския премиер за руските активи  МААЕ: Защитният саркофаг на АЕЦ Чернобил е повреден от дрон

МААЕ: Защитният саркофаг на АЕЦ Чернобил е повреден от дрон  Празнуваме Никулден, над 200 000 българи черпят днес

Празнуваме Никулден, над 200 000 българи черпят днес  Прекроеният Бюджет 2026 е факт, какво предвижда и какво премахнаха?

Прекроеният Бюджет 2026 е факт, какво предвижда и какво премахнаха?  Времето днес: Значителни валежи, на места в планините - сняг

Времето днес: Значителни валежи, на места в планините - сняг