През следващите тримесечия затягането на паричната политика в еврозоната ще започне да ограничава кредитната активност, като пренасянето му върху лихвените проценти по кредитите в България ще се ускори, включително под влияние на обявеното от Българската народна банка (БНБ) увеличение на задължителните минимални резерви от средата на 2023 г. Това би смекчило ефектите, които продължителните периоди на висок кредитен растеж създават по отношение на задлъжнялостта и акумулирането на кредитен риск в баланса на банковата система. Тази прогноза направи централната банка в най-новото си издание „Банките в България“, което анализира състоянието на банковия сектор през първото тримесечие на тази година.

Банковият регулатор очаква кредитните институции да се придържат към консервативна политика при кредитирането, към своевременно и адекватно провизиране и към капиталово планиране, което отчита развитието на рисковете в икономическата среда.

Засега глобалният процес на затягане на паричната политика се пренася относително бавно върху цената на финансирането в България. Под влияние на високата ликвидност на банковата система и текущите силно отрицателни стойности на реалните лихвени проценти кредитната активност в страната се запазва висока, особено в сегмента на кредитите за домакинства.

Рискове за доходността

От анализа на БНБ се разбира, че в краткосрочен план бързото нарастване на кредитните обеми се отразява положително върху лихвените приходи на банковия сектор. Увеличението на нетния лихвен доход е в основата на повишението на показателите за доходността на банките, като допълнителна роля имат приходите от такси и комисиони, както и по-ниските разходи за обезценки.

През първото тримесечие на тази година обемът на необслужваните експозиции се понижава в резултат на отписвания и продажби на лоши заеми за бизнеса. От БНБ предупреждават, че в непосредствен план кредитният риск е изострен, като делът на кредитите във фаза 2 по МСФО 9 се запазва на относително високи равнища.

Влияние за това оказват колебанията на енергийните цени, рисковете от проблеми във веригите за доставки и очакваното забавяне на външното търсене. В анализа на БНБ се посочва, че способността за обслужване на задълженията може да отслабне, което да доведе до нарастване на необслужваните кредити и на разходите за обезценки. Върху финансовото състояние на кредитополучателите може да повлияе и тенденцията към повишение на лихвените проценти.

Рискове за ликвидността

Наличието на солидна капиталова позиция е от съществено значение за поддържането на устойчивостта на банковия сектор. По данни на БНБ текущите равнища на капиталовите съотношения са значително над минималните регулаторни изисквания и изискванията за капиталови буфери.

Независимо от това, от БНБ съветват банките да управляват ликвидността си в съответствие с високата степен на несигурност и вероятността от изменения в обема и структурата на депозитите, породени от неблагоприятни промени във финансовото състояние на предприятията и домакинствата.

Качество на активите

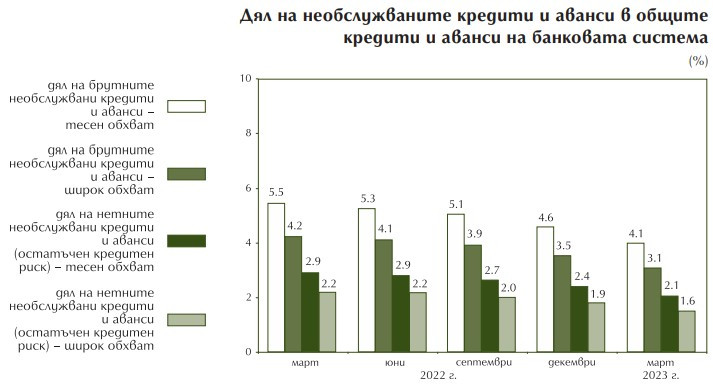

През първото тримесечие кредитният портфейл на банковата система расте с темп, близък до този за периода октомври-декември на 2022 г. Същевременно продължава низходящата динамика в дела на необслужваните кредити по институционални сектори, а нивото на покритие на лошите заеми с обезценка се подобрява. В брутния кредитен портфейл на банковата система през периода общият дял на брутните необслужвани кредити намалява и в края на март 2023 г. e 4,7% при 5,2% в края на декември 2022 г.

За качеството на активите благоприятно влияние оказват дейностите по събиране на вземания, отписвания и продажби на кредити. Спрямо края на декември 2022 г. брутните необслужвани кредити и аванси намаляват с 328 млн. лв. (7,4%) и в края на март са 4,1 млрд. лв.

Нетните необслужвани кредити и аванси (след приспадане на присъщата им обезценка) се понижава с 211 млн. лв. (9,3%) на фона на нарастването на общия обем на нетните кредити и аванси.

Присъщата обезценка на необслужваните кредити и аванси в банковата система намаля поради наблюдавания спад в техния размер. В резултат на това през периода намаление отбелязва и общата натрупана обезценка на кредитите и авансите (в стеснения обхват) – с 92 млн. лв. (2,6%), до 3,4 млрд. лв.

Същевременно степента на покритие на брутните необслужвани кредити и аванси с присъщата им обезценка се повишава до 50,2% (при 49,2% в края на декември 2022 г.).

Източник: БНБ

Източник: БНБ

Къде са най-опасните пътни отсечки във Варна

Къде са най-опасните пътни отсечки във Варна  Унгарската МОЛ иска да купи чуждестранните активи на "Лукойл"

Унгарската МОЛ иска да купи чуждестранните активи на "Лукойл"  Защо плащаме скъпо за храна с неясен произход?

Защо плащаме скъпо за храна с неясен произход?  Освен че няма риба, намаляват и рибарите

Освен че няма риба, намаляват и рибарите  Наша съседка е най-доброто място за пенсиониране

Наша съседка е най-доброто място за пенсиониране

продава, Парцел, 20000 m2 Враца, Дъбника, 511291.88 EUR

продава, Парцел, 20000 m2 Враца, Дъбника, 511291.88 EUR  продава, Къща, 625 m2 София, Бистрица (с.), 0 EUR

продава, Къща, 625 m2 София, Бистрица (с.), 0 EUR  продава, Къща, 160 m2 Добрич област, с.Лозница, 13000 EUR

продава, Къща, 160 m2 Добрич област, с.Лозница, 13000 EUR  дава под наем, Тристаен апартамент, 70 m2 Пловдив, Южен, 383 EUR

дава под наем, Тристаен апартамент, 70 m2 Пловдив, Южен, 383 EUR  дава под наем, Двустаен апартамент, 43 m2 Пловдив, Кючук Париж, 306 EUR

дава под наем, Двустаен апартамент, 43 m2 Пловдив, Кючук Париж, 306 EUR

Дьоре от Hensold: Очаквам стоманено десетилетие

Дьоре от Hensold: Очаквам стоманено десетилетие  Мозъчни интерфейси и метавселени – докъде стига бъдещето на игрите?

Мозъчни интерфейси и метавселени – докъде стига бъдещето на игрите?  Hensold: Пазарите са водени от настроението

Hensold: Пазарите са водени от настроението  Hensold очаква до 10-15г военните разходи да продължат

Hensold очаква до 10-15г военните разходи да продължат  Hensold подкрепя някои доставчици на автопроизводителите в Германия

Hensold подкрепя някои доставчици на автопроизводителите в Германия

Китайски електромобил се разцепи при странна катастрофа

Китайски електромобил се разцепи при странна катастрофа  Един от най-добрите двигатели на Audi навърши половин век

Един от най-добрите двигатели на Audi навърши половин век  Pininfarina възроди първото поколение на Honda NSX

Pininfarina възроди първото поколение на Honda NSX  Японски компании съдят администрацията на Тръмп заради митата

Японски компании съдят администрацията на Тръмп заради митата  Bosch и Maserati ще спасяват ДВГ с водород

Bosch и Maserati ще спасяват ДВГ с водород

Облачно ще е днес, ще вали в западната половина на страната

Облачно ще е днес, ще вали в западната половина на страната  И в еврозоната - цените на жилищата у нас ще продължат да растат

И в еврозоната - цените на жилищата у нас ще продължат да растат  Османската династия ще съди турчин, живеещ в САЩ, представящ се за османски принц

Османската династия ще съди турчин, живеещ в САЩ, представящ се за османски принц  3 зодии с шанс за изненадващи парични постъпления около пълнолунието на 4 декември

3 зодии с шанс за изненадващи парични постъпления около пълнолунието на 4 декември  Аманда Сейфрид на 40 - актрисата блесна до Сидни Суини на червения килим

Аманда Сейфрид на 40 - актрисата блесна до Сидни Суини на червения килим