Когато пазарите преминават от големи надежди към страх, те изминават дълъг път, пише за Financial Times Саймън Едилстен, мениджър на Artemis Global Select Fund и на Mid Wynd Investment Trust.

Повечето фонд мениджъри започнаха 2020 г. с очакването икономиките да нараснат с доста повече от миналата година, новият Европейски парламент да стимулира инвестициите във възобновяема енергия, новото правителство на Великобритания да постигне напредък по Brexit и президентът Тръмп да засили икономиката на САЩ и да разчисти пътя си към втори мандат. Не се получи така.

Китай, работилницата на света беше затворена; Италия в момента е. Британия все още не е достигнала пика на кризата, въпреки че футболът е отменен. Туризмът се срина в много части на света, а потребителите са предпазливи, което се отразява на общото търсене - продажбите на автомобили в Китай спаднаха с 80% на годишна база през февруари. Правителствата реагираха енергично, за да ограничат коронавирусната зараза, но това имаше за последица увреждането на икономическото доверие.

На всичкото отгоре ОПЕК и Русия не успяха да постигнат съгласие за условията на контрол върху доставките на петрол.

По тази причина пазарите са изправени пред неприятна комбинация от фактори: вероятност от рецесия в много водещи икономики; рязък спад в петролната, авиационната и туристическата индустрии; слаб автомобилен сектор и дефлационен шок от много ниските лихви.

Има опасения от нарастващи лоши дългове в банковия сектор, който страда от спадналата доходност по облигациите, която дори стана отрицателна в много държави.

Банките трябва да държат много облигации. Финансовите компании са значително по-стабилни след регулаторните промени през 2009-12 г. и мисля, че е малко вероятно правителствата да се наложи да ги подкрепят. Независимо от това внезапният спад на пазарите може да е тласнал много инвеститори към продажба и самоизолация. Това не би бил моят подход.

Дълбочината и продължителността на всяка рецесия са несигурни, особено на такава, произтичаща от два несвързани проблема - цената на петрола и коронавирусът. Сектори като транспорта и туризъма бяха силно засегнати, а други компании вече се подготвят за по-бавен, но не катастрофален растеж през първа половина на годината.

Например Mastercard заяви, че приходите й могат да нараснат само до около 18,5 млрд. долара, а не до очакваните 19,4 млрд. Това обаче все още е силен растеж спрямо приходите от 16,9 млрд. долара за миналата година и е много далеч от 8-те процента спад през 2008 г. Акциите на компанията са с почти 30% под пиковата им стойност. Това не е ли достатъчно за дългосрочните инвеститори да открият стойност? (Държа Mastercard и в двата фонда, които управлявам, като увеличавам позициите си).

Какво време ни очаква в неделя?

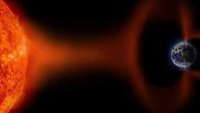

Какво време ни очаква в неделя?  Внимание! Чакат ни мощни магнитни бури в следващите дни

Внимание! Чакат ни мощни магнитни бури в следващите дни  Желязков посети Монетния двор, за да види лично как се секат българските евромонети (СНИМКИ)

Желязков посети Монетния двор, за да види лично как се секат българските евромонети (СНИМКИ)  "Toха" взе приз за цялостно представяне на кулинарния фес за Никулден във Варна (СНИМКИ)

"Toха" взе приз за цялостно представяне на кулинарния фес за Никулден във Варна (СНИМКИ)  Спипаха двама гастрольори, тарашили жилища и автомобили във Варна

Спипаха двама гастрольори, тарашили жилища и автомобили във Варна

продава, Двустаен апартамент, 71 m2 София, Младост 4, 242400 EUR

продава, Двустаен апартамент, 71 m2 София, Младост 4, 242400 EUR  продава, Тристаен апартамент, 71 m2 София, Младост 4, 242400 EUR

продава, Тристаен апартамент, 71 m2 София, Младост 4, 242400 EUR  продава, Къща, 150 m2 София област, с.Клисура, 125000 EUR

продава, Къща, 150 m2 София област, с.Клисура, 125000 EUR  продава, Парцел, 800 m2 Хасково област, с.Орлово, 33000 EUR

продава, Парцел, 800 m2 Хасково област, с.Орлово, 33000 EUR  продава, Тристаен апартамент, 175 m2 София, Стрелбище, 510000 EUR

продава, Тристаен апартамент, 175 m2 София, Стрелбище, 510000 EUR

Жизнено важната търговия на Русия с петрол в Индия е в упадък, но не и изчезнала

Жизнено важната търговия на Русия с петрол в Индия е в упадък, но не и изчезнала  Глобата от 140 милиона долара на Мъск показва, че ЕС губи самообладание

Глобата от 140 милиона долара на Мъск показва, че ЕС губи самообладание  ChatGPT спечели правото си да се саморегулира. Това може да се развие зле

ChatGPT спечели правото си да се саморегулира. Това може да се развие зле  Германия ускорява мерките срещу дронове - зачестяват инцидентите на летищата

Германия ускорява мерките срещу дронове - зачестяват инцидентите на летищата  Биткойн опциите показват, че трейдърите се подготвят за крипто зима

Биткойн опциите показват, че трейдърите се подготвят за крипто зима

Най-бързата кола на XX век беше продадена за над 25 милиона долара

Най-бързата кола на XX век беше продадена за над 25 милиона долара  Какви са основните проблеми на 1.2 TSI на Volkswagen

Какви са основните проблеми на 1.2 TSI на Volkswagen  Топ 10 на най-устойчивите на ръжда коли на старо

Топ 10 на най-устойчивите на ръжда коли на старо  Кога са изобретени електрическите прозорци

Кога са изобретени електрическите прозорци  Новото AUDI E7X изобщо не прилича на... Audi

Новото AUDI E7X изобщо не прилича на... Audi

Разходите за заплати нарастват с около един милиард евро

Разходите за заплати нарастват с около един милиард евро  Румен Петков: Омразата тръгва от парламента

Румен Петков: Омразата тръгва от парламента  Желязков: Българските евромонети ще са законно платежно средство от 1 януари

Желязков: Българските евромонети ще са законно платежно средство от 1 януари  „Арда“ надви „Локомотив“ на „Лаута”

„Арда“ надви „Локомотив“ на „Лаута”  Астън Вила прекъсна серията на Арсенал с гол в края

Астън Вила прекъсна серията на Арсенал с гол в края

преди 5 години И на мен не ми се връзва някои технологични акции да спаднат само 20% на фона на сечта. Засега ги запазиха според мен за втория рунд надолу. Безумно е да се смята че Mastercard, Visa или Аmazon ще прокопсат много при голяма рецесия. Въпреки това закрих късите на Амазон почти на дъното (виждайко колко добре се държи) защото според мен ще има втори вариант - когато отмине кризата още 2 години ако нагоре и нови върхове на индексите - само че си мисля че не интересно да инвестираш в нещо с хоризонт 2-3 години с цел 30% примерно и без дивидент, докато можеш да купиш нещо което да поскъпне 3-5 пъти отговор Сигнализирай за неуместен коментар

преди 5 години "Възобновяемата енергия" е на ръба на пълен крах - първо - защото ще остане без субсидии (развитие държави ще имат много по-належащи финансови грижи), второ - защото евините петрол и газ ще ги направят тотално неконкурентни, не че някога изобщо са били конкурентни. Сто пъти по-добре е човек да инвестира в горепосочените ВР и Мидичка - защото в момента на ти цени - дивидентната им доходност е над 15%. Петролната война няма да продължи вечно - САЩ ще окажат натиск срещу Арапия - и не само САЩ - но и Русия - и останалите членки на ОПЕК - защото никой няма да е съгласен да търпи милиардни загуби - заради някакво талибанско п.шлеме, дето се прави на мъж.Финансовите компании - не само банки, но и застрахователи, са на страшни промоции. Минните компании също - макар без тях икономиката да е невъзможно - и въпреки че цените на добиваните от тях суровини всъщност не са паднали значително. Дори медийни компании като RTL например се търгуват на смешно ниски цени. Сега не е проблем човек да си направи портфейл с акции на първокачествени компании, който да му носи над 10% доходност само от дивидент. Високотехнологически като Амазонки, Теслички и прочие - дори и сега са надценени. отговор Сигнализирай за неуместен коментар