На фона на нулевата или дори негативната доходност при банковите депозити през последните години договорните фондове започнаха да се превръщат в алтернатива за спестяване и генериране на доходност. Миналогодишният бум на капиталовите пазари оправда това статукво, като над три четвърти от фондовете в България приключиха 2017 г. с положителна доходност. Данните от редица анализи пък доказват, че дългосрочните инвестиции във водещи компании изпреварват по възвращаемост недвижимите имоти или златото.

Повишенията на фондовите пазари в първата половин година подхраниха взаимните фондове, които инвестират предимно в развиващи се страни, а техни дялове се предлагат и в страната ни. Разбираемо най-висока печалба носят високорисковите фондове, които инвестират в акции и други корпоративни книжа или следват борсови индекси. Добрите икономически данни от Източна Европа пък резонно се отразиха на представянето на повечето капиталови пазари в региона, а с това и на фондовете, които залагат там.

Но при бичи пазар не е трудно да се постигне положителна доходност, а възможността за корекция на пазарите никога не бива да се изключва. Особено като се има предвид, че обичайно тя идва бързо и много болезнено. Затова е добре винаги да имаме едно наум, особено на фона на геополитическите сътресения, които се пренасят редовно и на борсовите пазари.

Как обаче се представиха договорните фондове в страната ни през тази година и кои са най-добрите сред тях? Представяме ви третата годишна класация за най-успешните договорни фондове в България на Investor.bg, която бе презентирана в рамките на седмото издание на Investor Finance Forum (повече за методологията вижте по-долу, б. ред.). При изготвянето на класацията са използвани данни за 113 договорни фонда, управлявани от 28 управляващи дружества. Поради заложените критерии във финалното класиране участват договорните фондове, създадени преди 31.12.2014 г. и с нетни активи над 500 000 лв. - 90 фонда, които са разделени съгласно рисковия им профил в 7 категории.

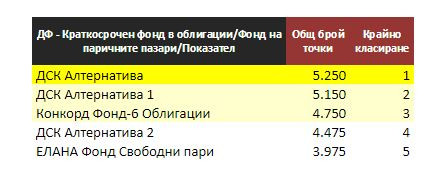

„ДСК Алтернатива" на „ДСК Управление на активи“ АД е класиран като най-добрият фонд в категорията „Краткосрочен фонд в облигации/фонд на паричен пазар“ на вече традиционната класация. Фондът печели 5,250 точки, като надминава с малко друг фонд на същото дружество - „ДСК Алтернатива 1“.

1

1

В категорията „Фондове в облигации“, където се състезаваха 9 претендента, убедително първото място зае „ЦКБ Гарант“ със 7,425 точки. На второ място със сериозно отстояние е класиран „ОББ Платинум Облигации“ с 6,875 точки, а третата позиция е за „ОББ Платинум Евро Облигации“.

2

2

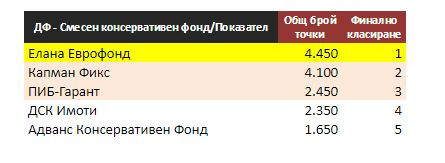

„Елана Еврофонд“ за втора поредна година печели надпреварата в категорията „Смесен консервативен фонд“, като събира 4,450 точки. Следват „Капман Фикс“ и „ПИБ-Гарант“.

3

3

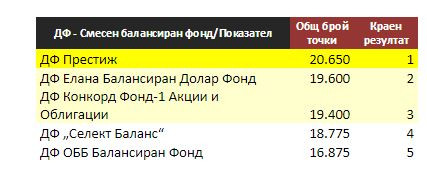

В най-голямата по брой участници категория - „Смесен балансиран фонд“ (24 участника) миналогодишният победител „ЕЛАНА Балансиран USD Фонд“ сега е втори в класацията и отстъпва лидерското място на „Престиж“ с 20,650 пункта. Третото място е за „ДФ Конкорд Фонд-1 Акции и Облигации“.

4

4

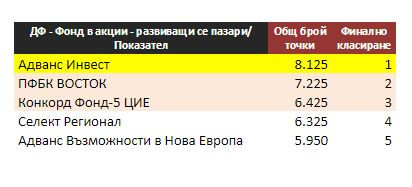

По отношение на „Фондовете в акции, Развиващи се пазари“ лидер тази година е миналогодишният втори - „Адванс Инвест“ с 8,125 точки. На второ място е „ПФБК Восток“ със 7,225 пункта, а на трето - „Конкорд Фонд-5 ЦИЕ“ с 6,425 пункта.

В категорията „Фонд в акции Глобален фокус“ имаме разместване на лидерите от миналата година. Сега „Селект Дивидент“ на „Селект Асет Мениджмънт“ ЕАД изпреварва лидера от 2017 г. „ОББ Патримониум Земя“, събирайки 12,550 пункта. На трето място се нарежда „ПИБ Авандард“ с 10,275 пункта.

5

5

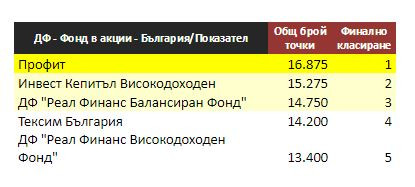

В последната категория „Фонд в акции България“ победителят е „Профит“ със 16,875 пункта. На второ място се нарежда „Инвест Кепитъл Високодоходен“ с 15,275 пункта, а трети е „Реал Финанс Балансиран Фонд“ с 14,750 пункта.

7

7

При изготвянето на класацията са използвани данни за 113 договорни фонда, управлявани от 28 управляващи дружества. Заради заложените критерии във финалното класиране участват договорните фондове, създадени преди края на 2014 г. и с нетни активи над 500 000 лв. - 90 фонда, които са разделени съгласно рисковия им профил в 7 категории:

- Краткосрочни фондове в облигации/Фондове на паричен пазар

- Фондове в облигации

- Смесени-консервативни фондове

- Смесени-балансирани фондове

- Фондове в акции – Развиващи се пазари

- Фондове в акции – Глобален фокус

- Фондове в акции – България

Годишната класация на договорните фондове в България е изготвена за ДФ, управлявани от УД, които са членове на БАУД. Основната причина за този генерален избор е фактът, че на страницата на БАУД се предоставя ежедневно унифицирана публична информация за НСА/дял (нетна стойност на активите на един дял) за всеки договорен фонд. С цел по-обхватен характер на класацията обаче през тази година за участие бяха поканени и други български управляващи дружества, които не са членове на БАУД. Така в класацията на договорните фондове в България през 2018 г. са включени КИС, управлявани от 28 УД (26 дружества, които са членове на БАУД, и 2 дружества, които не членуват в Асоциацията към 31.10.2018 г.).

Класацията се изготвя съгласно пет основни критерия, които остават непроменени спрямо предходната година. Изборът на критерии е предопределен от желанието на Investor.bg да достигне до продуктите на пазара в страната, които не само са се представили най-добре през последните месеци, но и са отчели сравнително добри резултати през последните 3 календарни години, като това е минималният препоръчителен инвестиционен хоризонт за понискорисковите продукти.

Критериите са:

Доходност от началото на годината (към 31.10.2018) – изборът на дата се предопределя от желанието да се използва представянето на договорните фондове към последния приключил календарен месец преди ежегодната конференция (ноември).

Стандартно отклонение за последната една година (към 31.10.2018), изчислено по методологията на БАУД

Анюализирана доходност през последните 3 календарни години (към 31.12.2017)

Коефициент на Шарп (към 31.12.2017), на база анюализирана доходност през последните 3 календарни години.

Такса управление на ДФ към 31.10.2018 г.

Теглата на критериите са определени по същественост. Такса управление е избрана с цел да се покаже колко конкурентен е даден продукт на пазара. Не са използвани пълните разходи на ДФ, защото не разполагаме към момента с информация за всички участници в класацията. Теглото на такса управление в крайното класиране е 10%. Останалите четири критерия са оценени с еднакви тегла – 22.5%, за да се отрази както представянето от началото на годината, така и резултатите им през последните 3 календарни години. Общият сбор на всички тегла е 100%.

Във всяка категория фондовете получават точки на база своето представяне, като броят точки зависи от заетото място. Например – оценяваме 3 фонда. Първото място получава 3 т., второто – 2 т., а третото – 1 т. след това точките в категорията се претеглят с посочените по-горе тегла. Общият максимален резултат е равен на броя фондове, сравнявани в дадена категория. При равен резултат предимство получава фондът, който има по-висока доходност от началото на годината (към 31.10.2018).

Класацията за 2017 г. вижте тук, а първото класиране - за 2016 г. е налично тук!

Оперираха Здравко от "Ритон"

Оперираха Здравко от "Ритон"  Изтеглиха жребия за световното по футбол през 2026 г. Вижте всички групи

Изтеглиха жребия за световното по футбол през 2026 г. Вижте всички групи  Спасители във Варна извадиха немска овчарка от 25-метров кладенец

Спасители във Варна извадиха немска овчарка от 25-метров кладенец  Проблемите с водата в Аврен продължават

Проблемите с водата в Аврен продължават  През 2024 г. България e сред най-засегнатите държави в ЕС от горски пожари

През 2024 г. България e сред най-засегнатите държави в ЕС от горски пожари

продава, Къща, 688 m2 Бургас област, гр.Созопол, 990000 EUR

продава, Къща, 688 m2 Бургас област, гр.Созопол, 990000 EUR  продава, Офис, 36 m2 София, Суха Река, 96000 EUR

продава, Офис, 36 m2 София, Суха Река, 96000 EUR  продава, Двустаен апартамент, 47 m2 София, Център, 124000 EUR

продава, Двустаен апартамент, 47 m2 София, Център, 124000 EUR  дава под наем, Тристаен апартамент, 130 m2 София, Манастирски ливади Изток, 1500 EUR

дава под наем, Тристаен апартамент, 130 m2 София, Манастирски ливади Изток, 1500 EUR  продава, Гараж, паркомясто, 47 m2 София, Суха Река, 70000 EUR

продава, Гараж, паркомясто, 47 m2 София, Суха Река, 70000 EUR

Защо противоборството между Китай и Япония расте

Защо противоборството между Китай и Япония расте  Какво представлява T-Dome системата на Тайван и може ли да парира китайски атаки

Какво представлява T-Dome системата на Тайван и може ли да парира китайски атаки  Биткойн към $50 000 и злато към $5 000? Ще се върнем ли към нормалното в 2026 г.

Биткойн към $50 000 и злато към $5 000? Ще се върнем ли към нормалното в 2026 г.  Как Украйна да получи замразените милиарди на Русия

Как Украйна да получи замразените милиарди на Русия  Netflix купува Warner Bros. за $72 млрд. в брой и акции

Netflix купува Warner Bros. за $72 млрд. в брой и акции

Как влияят на мощността диаметърът на цилиндрите и ходът на буталата

Как влияят на мощността диаметърът на цилиндрите и ходът на буталата  Бизнесмен организира погребение за късметлийската си кола

Бизнесмен организира погребение за късметлийската си кола  Уникална Toyota Mega Cruiser от 1996 година отива на търг

Уникална Toyota Mega Cruiser от 1996 година отива на търг  Tesla намали цената на Model 3 в Европа

Tesla намали цената на Model 3 в Европа  Рембранд, Вермеер или Ван Гог – изберете сами

Рембранд, Вермеер или Ван Гог – изберете сами

Магическото мислене на САЩ за Украйна

Магическото мислене на САЩ за Украйна  Защо Джордж Клуни се ядосал на Брад Пит в далечната 1991 г.?

Защо Джордж Клуни се ядосал на Брад Пит в далечната 1991 г.?  Кейт Мидълтън впечатли с най-голямата си тиара досега

Кейт Мидълтън впечатли с най-голямата си тиара досега  5 храни, които „събуждат“ женските хормони

5 храни, които „събуждат“ женските хормони  Политическите кампании вече и в TikTok, манипулациите там са лесни

Политическите кампании вече и в TikTok, манипулациите там са лесни

преди 6 години Ти пък! Какво значение имеа доходността?! Тя не влияе на комисионните на управляващите дружества. Дали печели или губи фонда няма значение, важно е да има класации и банкети и награди!Баламите да чакат от "управляващите" парите им да им даносат някой ден печалба. Обяснението е лесна..."Е то трябва хоризонт...поне 5-10 години" да чакаш за зелена трева и после...сори ама то криза.Фондовете ако направите една таблица и статистика за доходността последните три години са умрели от мъка.По зле и от депозит ама нейсе нали плащат реклама. отговор Сигнализирай за неуместен коментар

преди 6 години Ти пък! Какво значение имеа доходността?! Тя не влияе на комисионните на управляващите дружества. Дали печели или губи фонда няма значение, важно е да има класации и банкети и награди!Баламите да чакат от "управляващите" парите им да им даносат някой ден печалба. Обяснението е лесна..."Е то трябва хоризонт...поне 5-10 години" да чакаш за зелена трева и после...сори ама то криза.Фондовете ако направите една таблица и статистика за доходността последните три години са умрели от мъка.По зле и от депозит ама нейсе нали плащат реклама. отговор Сигнализирай за неуместен коментар

преди 6 години Ти пък! Какво значение имеа доходността?! Тя не влияе на комисионните на управляващите дружества. Дали печели или губи фонда няма значение, важно е да има класации и банкети и награди!Баламите да чакат от "управляващите" парите им да им даносат някой ден печалба. Обяснението е лесна..."Е то трябва хоризонт...поне 5-10 години" да чакаш за зелена трева и после...сори ама то криза.Фондовете ако направите една таблица и статистика за доходността последните три години са умрели от мъка.По зле и от депозит ама нейсе нали плащат реклама. отговор Сигнализирай за неуместен коментар

преди 7 години Тези доходности за ЕЛАНА Еврофонд за последните 3 и 5 години нали знаете, че са анюализирани? отговор Сигнализирай за неуместен коментар

преди 7 години съгласен съм с вас и видях критериите изглеждат справедливи, може би липсва бенчмарк за сравнение, но обикновеният човек като види точките и не става много ясно как да сравни фондовете от една група с друга, пък може би и има фондове които са "медалисти", а губят пари... отговор Сигнализирай за неуместен коментар

преди 7 години Тези от инфосток са преписали вашата статия, но вместо да кажат, че това са точки, те са казали, че е досходност. Примерно: "Най-добрият смесен консервативен фонд е - Елана Еврофонд с доходност от 4.45%."А Елана Еврофонд е с -0.60% доходност за последната една година, 1.89% доходност за последните 3, 2.54% за последните пет и 3.81% от създаването на фонда: http://***.elana.net/bg/fund-management/funds/eurofund/results.htmlВижте какви глупости са натворили и им пишете да си ги оправят -- коментарите под статиите са забранени по някаква причина и няма как да им кажа каква чудовищна глупост са написали: http://***.infostock.bg/infostock/control/finance/news/91276-koi-sa-najdobrite-fondove-v-balgariyaЩе ви изложат, ако не си оправят статията. отговор Сигнализирай за неуместен коментар

преди 7 години Здравейте, в материала е посочено какви са критериите, както и какви са тежестите за всеки един критерий. Доходността е само единият от тях. Гледаме и анюализирана доходност през последните 3 календарни години (към 31.12.2017) отговор Сигнализирай за неуместен коментар

преди 7 години разгледах и заелият престижното 5-то място елана свободни пари, интересното при него е портфолио 75% депозити и парични средства, а такса на мениджмънта 0.65% като за годината има 0.17% доходност отговор Сигнализирай за неуместен коментар

преди 7 години дск алтернатива доходност за последната година 0.02% не ми се ровеше по сайтове да гледам за повече години, това победителя..... отговор Сигнализирай за неуместен коментар