Отминаването на годината е традиционното време за прогнозиране на икономиката и гарантиране, че инвестиционният ни портфейл може да устои на бъдещите шокове. Отявлените песимисти - включително някои от практикуващите мрачна наука - виждат злокобни знаци, че рекордната икономическа експанзия на Америка скоро ще приключи. Междувременно повечето борсови спецове гледат на скорошните силни данни за потребителските разходи като добра поличба, което означава, че акциите и икономиката ще продължат да се покачват. Нека разгледаме най-добрите показатели, за да осмислим картината, пишат за Wall Street Journal Бъртън Малкил, автор на „Случайна разходка по Уолстрийт”, и Атану Саха, управляващ директор на Econ One Research.

Conference Board, нестопанска организация за икономически изследвания, проследява 11 прогнозни мерки за бъдещата активност в своя Индекс на водещите икономически индикатори (Leading Economic Indicators - LEI). Индексът претендира, че прогнозира икономиката през следващите три до шест месеца. Отделните му компоненти включват данни за безработицата, посоката на фондовия пазар, потребителските и бизнес настроенията, и промишлената дейност. За съжаление LEI е донякъде ненадежден и често подвеждащ.

Проучихме историята на LEI (и неговите компоненти) през осемте рецесии и деветте внезапни спадове на фондовия пазар от 15% или повече след 1960 г. Добрата новина е, че LEI и много от неговите компоненти имат почти перфектно досие в предвиждането на рецесиите. Най-надеждните показатели са формата на кривата на доходността, доверието на бизнеса и потребителите, покупките на стоки с дълготрайна употреба и започването на строежа на жилища, както и състоянието на трудовия пазар. Тези измерители също така правилно сигнализират за спадовете на борсата. (Най-голямото изключение са потребителските разходи, които нарастват преди почти всяка от разглежданите рецесии, като спадат едва след началото й.)

Въпреки добрите резултати на LEI, има основателни съмнения, че която и да било икономическа статистика може надеждно да прогнозира спадовете. От 1958 г. насам, дори когато индексът е бил прав, времето до икономическия спад е достигало 18 месеца. По-лошото е, че е имало много лъжливи позитивни сигнали. Всъщност неправилните предвиждания на водещите индикатори за рецесия или спад на фондовите пазари са много повече от правилните. В действителност най-точните индикатори имат най-висока честота на фалшивите положителни сигнали. Сигнал, който често прогнозира рецесии, които не се случват, е повече подвеждащ, отколкото полезен. Както икономистът Пол Самюелсън веднъж отбеляза остроумно, „Фондовата борса предвиди девет от последните пет рецесии.“

Днес предзнаменованията като цяло са благоприятни. Акциите и пазарът на труда се представят добре, а кривата на доходността отново е с положителен наклон. Но бизнес доверието намаля през последните три месеца до ноември, на базата на несигурност относно търговията и глобалната политика.

Нашето мнение е, че най-добрият начин на действие е да бъдем скептични по отношение познавателните ни способности за бъдещата икономическа активност и посоката на фондовия пазар. Вярваме на мъдростта на Джон Кенет Гaлбрeйт, който веднъж каза: „Има два вида прогностици: такива, които не знаят, и такива, които не знаят, че не знаят.“

Ако точните прогнози за икономиката и фондовия пазар са невъзможни, как инвеститорите да оценят своите портфейли в края на годината? Има три стъпки, които всеки инвеститор трябва да предприеме, нито една от които не изисква напразни опити за прогнозиране на бъдещето.

Първо, уверете се, че активите в портфейла са широко диверсифицирани. Дръжте международно диверсифицирани акции и реални активи, като недвижими имоти, които ще спечелят, ако растежът продължи или инфлацията се ускори. Инвестирайте също така в сигурни активи, като облигации, които ще балансират загубите при рецесия.

Второ, поддържайте баланса на своите портфейли, за да отговарят на времето до пенсиониране и толерантността към риска. Ако делът на акциите се увеличи толкова, че не се чувствате комфортно с общия риск на портфейла, например, може би е разумно да продадете част от акциите, реинвестирайки в по-безопасни класове активи. Ребалансирането винаги намалява риска и може да увеличи възвръщаемостта при волатилните пазари.

Трето, не забравяйте да ползвате загубите за данъчни цели и да поддържате разходите минимални. Ползват се загубите при активи, чиято цена е намаляла. Възможно е да се приспадне данъчно загубата от всеки продаден актив, дори ако човек реинвестира постъпленията в различен клас активи за баланс. Нетните загуби до определена сума могат да бъдат приспаднати от данъците върху дохода. Индексните фондове с ниски или нулеви разходи трябва да бъдат вашите любими инвестиционни схеми, а разходите за управление на портфейла трябва да бъдат сведени до минимум. Колкото по-големи разходи и такси плащате, толкова по-ниска е възвръщаемостта ви. Както казваше Джон Богъл, „Получавате това, за което не плащате.“

Космическият боклук е проблем на всички и приоритет за никого

Космическият боклук е проблем на всички и приоритет за никого  Образованието е приоритет само преди избори, а младите учители бягат от системата

Образованието е приоритет само преди избори, а младите учители бягат от системата  Проблемът на Азия със силния долар се простира далеч отвъд Япония

Проблемът на Азия със силния долар се простира далеч отвъд Япония  Байдън иска да вложи 11 милиарда долара във чипове, за да победи Китай

Байдън иска да вложи 11 милиарда долара във чипове, за да победи Китай  Макрон: Европа вече не може да разчита на САЩ за своята сигурност

Макрон: Европа вече не може да разчита на САЩ за своята сигурност

Xiaomi създаде революционен електромотор

Xiaomi създаде революционен електромотор  Българските ученици се нареждат на първо място в Европа по цигари и алкохол

Българските ученици се нареждат на първо място в Европа по цигари и алкохол  Храни, които можем да консумираме, дори след изтичането на срока им на годност

Храни, които можем да консумираме, дори след изтичането на срока им на годност  Tоуоtа отчете рекордни годишни продажби

Tоуоtа отчете рекордни годишни продажби  Путин планира визита в Китай през май

Путин планира визита в Китай през май

Голяма новина за Реал Мадрид

Голяма новина за Реал Мадрид  Красота, зрелище и осем гола на стадион "Ивайло" по повод 100 години Етър

Красота, зрелище и осем гола на стадион "Ивайло" по повод 100 години Етър  Радо Росенов е на финала на Европейското по бокс в Сърбия

Радо Росенов е на финала на Европейското по бокс в Сърбия  Щутгарт се кани да спре серията на шампиона Байер Леверкузен

Щутгарт се кани да спре серията на шампиона Байер Леверкузен

дава под наем, Къща, 250 m2 Варна, м-т Траката, 1250 EUR

дава под наем, Къща, 250 m2 Варна, м-т Траката, 1250 EUR  продава, Тристаен апартамент, 116 m2 Варна, м-т Св. Никола, 263000 EUR

продава, Тристаен апартамент, 116 m2 Варна, м-т Св. Никола, 263000 EUR  продава, Двустаен апартамент, 68 m2 Варна област, к.к. Св.Константин и Елена, 90000 EUR

продава, Двустаен апартамент, 68 m2 Варна област, к.к. Св.Константин и Елена, 90000 EUR  продава, Къща, 359 m2 Варна, м-т Сотира, 799000 EUR

продава, Къща, 359 m2 Варна, м-т Сотира, 799000 EUR  продава, Къща, 105 m2 София област, с.Ромча, 78000 EUR

продава, Къща, 105 m2 София област, с.Ромча, 78000 EUR

Дамски чанти - моделите, които са актуални този сезон

Дамски чанти - моделите, които са актуални този сезон  Нокти в пастелни цветове – красиви идеи за пролетта

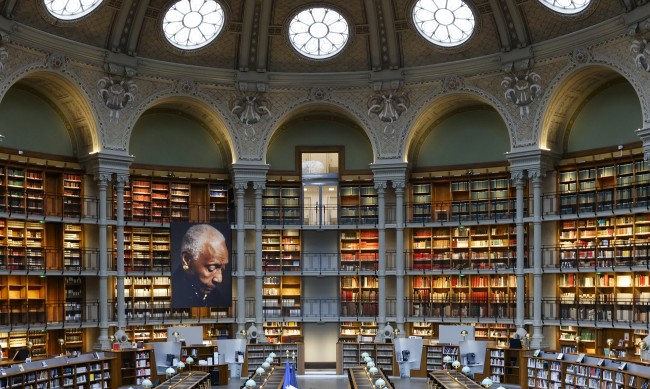

Нокти в пастелни цветове – красиви идеи за пролетта  Националната библиотека на Франция сложи под карантина книги, украсени с арсеник

Националната библиотека на Франция сложи под карантина книги, украсени с арсеник

преди 4 години ДАУ в момента е във вълна 5 от 5 от 5, като от есента на 87-а година е в гигантски краен завършващ диагонален триъгълник, който в началото на 2016-а беше пробит нагоре, т.е. крайна фаза на извращение и в момента индекса адски много прилича на бит коня от декември 2017 г, който беше буквално изнасилен под 90 градуса до 20 хилки.Няма да учудващо, ако ДАУ го изнасилят до изборите до 34 хилки !?! отговор Сигнализирай за неуместен коментар

преди 4 години Газът и Нефта също не ги виждам да растат ...Най-големият балон е при Дау. Реално погледнато - след 98-99 г - всичко там е балон, целият този ръст през този 20 годишен период, погледнат като едно цяло - не е вътрешно подкрепен. Истинският ръст е бил през периода от 75-а до 98-99 г, всичко след това е фейк, кухо отвътре отговор Сигнализирай за неуместен коментар

преди 4 години Не, няма шанс за такава - освен ако Германия не глътне вода...----Е па Германия отдавна е под вода ... я виж дакса- максимума е бил ноември 2017, сега пак е там, ама индикатора за истинска сила е 3,5 пъти по-малък. Балон та дрънка и тук... и навсякъде! отговор Сигнализирай за неуместен коментар

преди 4 години Ще настъпи, ама не само в САЩ.Очаквам до изборите в американски преЦедент, да удържат със всички сили балона в флат, но след ноември ... БУМ !Как да няма и тук балон:Например СП500 : индикатора за истинска сила, през февр. 2018 е бил на максимум, сега е точно 3 пъти по-малък, а цената спрямо тогава е с 16% по-висока! Балон ... та дрънка! Раздават в момента на овцете ... купувайте овце! отговор Сигнализирай за неуместен коментар

преди 4 години Не, няма.! отговор Сигнализирай за неуместен коментар

преди 4 години Не, няма шанс за такава - освен ако Германия не глътне вода... Стига сте раздухвали спекулации.... Поне щатите дърпат здраво, Китай също ще се задържи като темп на ръстеж. отговор Сигнализирай за неуместен коментар

преди 4 години Според мен, рецесията ще настъпи, когато ФЕД е принудена да вдигне лихвите поради опасения за дълга, а това няма да стане поне още няколко години. Ако китеника го преизберат рецесия няма да има докато е президент, но след това очаквам колосална катастрофа. отговор Сигнализирай за неуместен коментар

преди 4 години С продължаването на политиката за количествени улеснения, рецесията може и да се отложи, но ще надуе балона на инфлацията, който рано или късно ще гръмне. Рецесия ще има, това е нормален цикъл в икономиката, просто е въпрос на време. Тръмп ще продължи така поне до изборите, после - ще видим. отговор Сигнализирай за неуместен коментар

преди 4 години Ти ще се пробваш ли да монетаризираш тази своя увереност? Като имаш предвид, че според повечето прогнози рецесията трябваше да е започнала още през миналата година. отговор Сигнализирай за неуместен коментар

преди 4 години Да Някъде през май ще започне Първо с цените на акциите отговор Сигнализирай за неуместен коментар