След стабилен марш към дългосрочен връх спрямо кошница от своите ключови търговски партньори през есента, сега американската валута бързо се понижава, пише за Financial Times Ребека Патерсън, бивш главен инвестиционен стратег на Bridgewater Associates.

Смекчените очаквания за допълнително повишаване на лихвените проценти в САЩ обясняват голяма част от това обръщане, но не цялото. Всъщност, за да разберем отстъплението на долара в последно време - и по-важното, накъде вероятно ще се насочи той - събитията извън САЩ имат не по-малко значение от това, което се случва в техните граници.

Всичко се връща до уникалното положение на долара на световните валутни пазари, което му позволява да поскъпва в две противоположни среди. Отчасти поради статута си на световна резервна валута, той се справя добре, когато светът не върви добре. При този сценарий инвеститорите търсят относителната ликвидност и безопасност на американските активи, особено държавните облигации. Това обикновено е така, дори когато подобни сътресения са с американски произход, какъвто беше случаят след кризата с тавана на дълга на САЩ през 2011 г.

В същото време обаче доларът се засилва и когато икономическият растеж на САЩ е стабилен - и по-конкретно повече от другите основни валути. Това често върви ръка за ръка с очаквания за сравнително по-привлекателна доходност и възвръщаемост на акциите в САЩ, което увеличава търсенето на долари.

Зелената валута се представя по-слабо когато САЩ се справят добре, но по-лошо от останалите големи икономики. Тази среда често означава, че лихвеният диференциал в полза на САЩ е по-малко вероятно да бъде доминиращият фактор, който дърпа капитала към Америка. При такива обстоятелства американските инвеститори често имат по-голяма увереност да поемат повече риск спрямо чуждестранните активи, особено ако перспективите за тези пазари се подобряват. Точно това се случва досега през 2023 г. – доларът бързо загуби позиции спрямо валутите на повечето полуразвити и развиващи се икономики.

И така, накъде оттук насетне? За да продължи да се обезценява доларът, не е достатъчно той да е скъп в исторически план и САЩ да имат дефицит по текущата сметка, който изисква финансиране. Най-вероятно ще трябва да видим и останалата част от света да продължи да публикува икономически данни и да прилага политики, които ще пренасочат капитал към тези пазари. Това е възможно, но далеч не е сигурно.

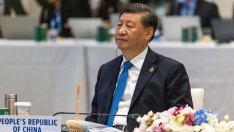

Пекин, например, очевидно удвоява подкрепата си за растежа, докато се бори с обществената цена на бързото излизане от политиката си за нулев Covid, като наскоро измести приоритета си от регулирането, свързано с технологиите, и намаляването на задлъжнялостта на имотния сектор.

По-силните потребителски разходи в Китай, подкрепени от потенциално подобрение в настроенията към пазара на имоти, биха облагодетелствали очакванията не само към засегнатите активи в страната. Те биха били от полза и за райони по света, които са чувствителни към китайския растеж, от ключови суровини до любими дестинации за китайските туристи. Без съмнение това е една от причините тайландският бат да е най-добре представящата се азиатска валута досега през 2023 г., отчасти предвид очакванията за поток от китайски туристи, готови да харчат.

Междувременно в Европа благоприятните метеорологични условия спомогнаха за по-силно от очакваното икономическо представяне в голяма част от региона.

Доларът вероятно ще спадне още повече, ако продължим да виждаме комбинация от подобряващи се икономически условия в останалия свят и намаляване на инфлацията в САЩ, което би позволило на Федералния резерв да забави темпото си на повишаване на лихвите. Това би насърчило инвеститорите да търсят по-атрактивни оценки и по-голяма диверсификация чрез повишена експозиция към неамерикански активи.

Освен че предполага продължаващо по-слабо представяне на американските акции в относително изражение, подобна тенденция би намалила натиска върху чуждите централни банки, които трябваше да се намесят и да повишат лихвените проценти в опит да забавят разпродажбите на своите валути през последните няколко тримесечия.

Но трябва да имаме едно наум. Както става все по-очевидно след миналогодишните разминавания както на много пазарни участници, така и на централните банки, това е време за смирение - потенциалът за изненади остава висок, било то свързани с отварянето на Китай от блокадите, войната в Украйна или дори зимното време, което влияе върху цените на енергията.

Нещо повече, същият глобален оптимизъм, който свали долара от неотдавнашния му връх, може да посее семената за следващия полет към валутата убежище. Един бързо спадащ долар би вдигнал нежелано инфлацията в САЩ - правейки Фед по-склонен да поддържа строга парична политика, дори ако това означава по-дълбока рецесия. Намираме се в свят с голям брой катализатори, които биха могли отново да разпалят страховете за глобалния растеж и стабилността или да накарат САЩ отново да се представят по-добре от другите. Засега доларът е надолу, но не го отписвайте.

Община Варна подписва важен договор с АПИ за Аспаруховия мост

Община Варна подписва важен договор с АПИ за Аспаруховия мост  ПП-ДБ при Радев: Борисов и Пеевски трябва да излязат от кабинетите на Тодор Живков

ПП-ДБ при Радев: Борисов и Пеевски трябва да излязат от кабинетите на Тодор Живков  Алея на рока ще се появи във Варна

Алея на рока ще се появи във Варна  Изтеглят "Кайрос" от водите край Ахтопол

Изтеглят "Кайрос" от водите край Ахтопол  Синдикат "Образование": 84% от учитилите са против ограничаването на езиковото обучение

Синдикат "Образование": 84% от учитилите са против ограничаването на езиковото обучение

дава под наем, Едностаен апартамент, 50 m2 Бургас, Център, 245.42 EUR

дава под наем, Едностаен апартамент, 50 m2 Бургас, Център, 245.42 EUR  продава, Двустаен апартамент, 53 m2 София, Банишора, 143500 EUR

продава, Двустаен апартамент, 53 m2 София, Банишора, 143500 EUR  дава под наем, Тристаен апартамент, 97 m2 София, Яворов, 859 EUR

дава под наем, Тристаен апартамент, 97 m2 София, Яворов, 859 EUR  продава, Парцел, 774 m2 София област, с.Макоцево, 19490 EUR

продава, Парцел, 774 m2 София област, с.Макоцево, 19490 EUR  продава, Заведение, 162 m2 София, Медицинска академия, 499990 EUR

продава, Заведение, 162 m2 София, Медицинска академия, 499990 EUR

Проблем със "сенчеста" банка отново е надвиснал над имотния сектор в Китай

Проблем със "сенчеста" банка отново е надвиснал над имотния сектор в Китай  Китай планира засилване на регулациите заради ценовата война

Китай планира засилване на регулациите заради ценовата война  Годишната инфлация в България през ноември е била 5,2%

Годишната инфлация в България през ноември е била 5,2%  Масовата стрелба в Сидни шокира Австралия

Масовата стрелба в Сидни шокира Австралия  Предстоят преговори в ЕС за руските активи

Предстоят преговори в ЕС за руските активи

4 кросоувъра за по 20 000 евро, които са добър вариант за зимата

4 кросоувъра за по 20 000 евро, които са добър вариант за зимата  Volkswagen ще затвори завод в Германия за първи път от 88 години

Volkswagen ще затвори завод в Германия за първи път от 88 години  Промяна в нагласите – потребителите отново се насочват към ДВГ

Промяна в нагласите – потребителите отново се насочват към ДВГ  Забравената легенда: Toyota GT-Four

Забравената легенда: Toyota GT-Four  Изтеглянето на милиони мотори показва големия проблем на съвременните ДВГ

Изтеглянето на милиони мотори показва големия проблем на съвременните ДВГ

Най-добрите коледни базари в Европа

Най-добрите коледни базари в Европа  Gen Z: Не сме изолирани младежи, искаме честни избори и реформи

Gen Z: Не сме изолирани младежи, искаме честни избори и реформи  Стресът на работното място е причина за над 40% от депресиите

Стресът на работното място е причина за над 40% от депресиите  След скандала с Насар: Освободиха Стефан Ботев като президент на федерацията по вдигане на тежести

След скандала с Насар: Освободиха Стефан Ботев като президент на федерацията по вдигане на тежести  Ново изискване на ЕС вдига цената на новите автомобили

Ново изискване на ЕС вдига цената на новите автомобили

преди 2 години Съвсем нормално е една валута, като губи стойността си (инфлация), всички да се стремят да я избягват.През 90те при голямата инфлация в БГ хората си обръщаха парите в долари и марки. При сегашната голяма инфлация познавате ли някой, който да е тръгнал да си обръща левовете в долари и марки ( евро )? Всички спестяват в злато и апартаменти... отговор Сигнализирай за неуместен коментар