Един от най-високопоставените представители на Европейската централна банка (ЕЦБ) Изабел Шнабел заяви, че инвеститорите рискуват да подценят присъствието на инфлацията и реакцията трябва да е овладяването ѝ, пише Bloomberg.

„Все още сме далеч от обявяването на победа“, коментира членът на Изпълнителния съвет Шнабел в интервю за агенцията, като посочи силния натиск върху цените и по-бързия ръст на заплатите. Реакцията на икономиката на ръста на лихвите може да се окаже по-слаба, отколкото в предишни случаи и ако стане така, „може да се наложи да действаме по-енергично“, допълни тя.

Централната банка заяви, че отново ще вдигне лихвите с половин пункт през март, агресивна позиция, която е в унисон с подхода на Федералния резерв към продължителните стабилни ръстове на цените. В отговор на въпрос дали икономисти и инвеститори са прави да очакват, че ЕЦБ ще спре да затяга паричната политика до ниво на основната лихва от 3,5%, Шнабел даде да се разбере, че това може да е твърде оптимистично.

„Пазарите отразяват идеалното положение. Те приемат, че инфлацията ще се забави много бързо към 2% и че ще се задържи на това ниво, а в същото време икономиката ще се справя добре. Това би бил много добър сценарий, но има риск инфлацията да се окаже по-упорита от настоящите очаквания на финансовите пазари“, отбеляза Шнабел.

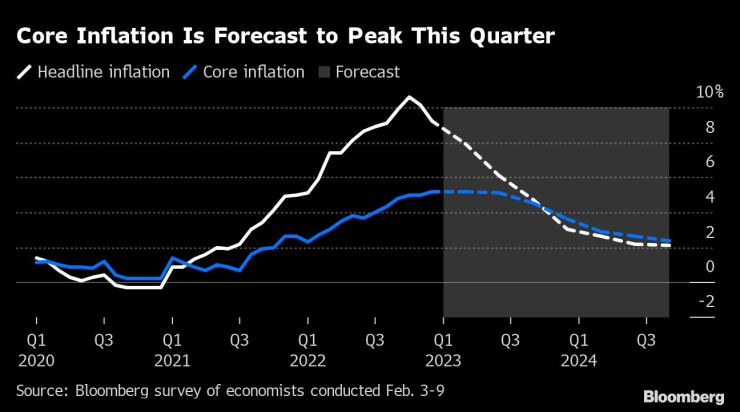

Макар че индикаторите за инфлацията в краткосрочен план спряха силните си ръстове, породени от поскъпването на енергията миналата година, по-дългосрочните показатели остават завишени на ниво от около 2,4%, над целта от 2% на ЕЦБ.

Трейдърите повишиха очакванията си за вдигането на лихвите след коментара на Шнабел, като за първи път предвиждат връх на депозитната лихва от 3,75% до края на октомври. В същото време доходността по 10-годишните германски държавни ценни книжа се повиши с 9 базисни пункта до 2,57%, близо до най-високото ѝ ниво от 2011 г. насам.

Основната инфлация се очаква да достигне връхна точка това тримесечие. Графика: Bloomberg LP

Основната инфлация се очаква да достигне връхна точка това тримесечие. Графика: Bloomberg LP

Шнабел, която отговаря за пазарите и е един от представителите на Изпълнителния борд на ЕЦБ с „по-ястребови“ позиции, смята, че ръководителите на централната банка едва ли ще преценят перспективите пред инфлацията като задоволителни, когато публикуват нови прогнози през март.

Повишението с 50 базисни пункта е „необходимо при на практика всички правдоподобни сценарии“, коментира Шнабел и изтъкна, че „няма несъответствие между нашия принцип за зависимост от данните и тези намерения, защото е много малко вероятно новите данни да поставят под въпрос това намерение“.

Макар че основната инфлация в 20-членната еврозона се забавя по-бързо от очакванията наред с цената на енергията, индикаторите, които изключват волатилните компоненти, все още остават на рекордни върхове.

„Широк процес по дезинфлация дори не е започнал“, заяви Шнабел.

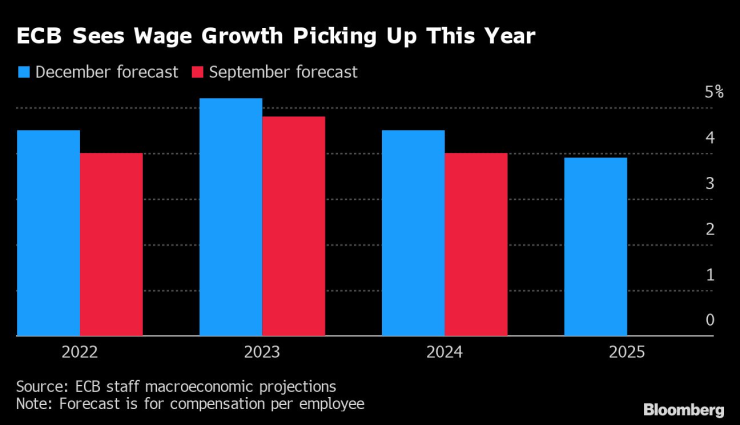

ЕЦБ очаква ръстът на заплатите да се ускори тази година. Графика: Bloomberg LP

ЕЦБ очаква ръстът на заплатите да се ускори тази година. Графика: Bloomberg LP

Затова заплатите са източник на притеснение. Тя посочи прогнози за повишаване на заплатите с 5% в идните години, което е твърде много спрямо целта на ЕЦБ за инфлацията от 2%.

„Ръстът на заплатите се ускори съществено. Предвид по-дългия срок на договорите за заплащането спрямо САЩ и по-централизирания преговорен процес може да се очаква ръстът на заплатите в еврозоната да бъде по-траен“, коментира Шнабел.

В сряда председателят на ЕЦБ Кристин Лагард потвърди плана на централната банка да задържи лихвите на нива, които охлаждат икономиката, и предупреди срещу риска от трайно по-високи очаквания за инфлация.

Шнабел не е сигурна, че настоящата позиция на ЕЦБ за лихвите все още ограничава растежа.

„Не е лесно да се прецени дали мерките ни вече са ограничителни“, отбеляза тя и допълни, че цената на парите е изиграла само „много малка роля“ до момента в ограничаването на апетита на банките за кредитиране.

Според Шнабел заради пренасочването от ипотечни кредити с променлива към фиксирана лихва, от по-краткосрочни към по-дългосрочни падежи по облигации, силен пазар на труда и инвестиции в зеления преход икономиката може да реагира по-слабо на политиката на ЕЦБ.

Ръководителите на централната банка ще трябва да запазят курса, „докато видим силни данни, че инфлацията, особено основната инфлация, се връща към целта ни от 2% по навременен и траен начин. Малко вероятно е натискът на инфлацията да изчезне от само себе си“, смята Шнабел.

Намаляването на притежаваните облигации за 5 трлн. евро ще бъде част от усилията на ЕЦБ от март. До юни средно 15 млрд. евро на месец ще бъдат изваждани от баланса в рамките на т. нар. количествено затягане.

Макар че все още няма решение, „количественото затягане може да бъде ускорено след това“, коментира Шнабел. „Трябва да намалим баланса и искаме да го направим по премерен и предвидим начин, без да причиняване сътресения“, отбеляза тя.

Процесът ще бъде движен основно от технически съображения като колко ликвидни средства са нужни за успешно управление на лихвите на паричните пазари и също така ще взема предвид как мерките на ЕЦБ засягат функционирането на пазара, заяви Шнабел.

Тъй като стратегически преглед на паричната политика в бъдеще се осъществява до края на годината, твърде рано е да се каже колко далеч ще стигне количественото затягане.

„Все още сме много далеч от етапа, в който размерът на баланса ни може да засегне възможностите ни да управляваме лихвите в краткосрочен план. Това ни дава малко време, но е важно на определен етап да дадем индикация какво според нас ще се случи в крайна сметка със счетоводния баланс“, коментира Шнабел.

Един загинал в катастрофи през последните 24 часа

Един загинал в катастрофи през последните 24 часа  Честваме паметта на преподобните Сава Освещени и Нектарий Битолски

Честваме паметта на преподобните Сава Освещени и Нектарий Битолски  ПП-ДБ внася вот на недоверие срещу кабинета днес

ПП-ДБ внася вот на недоверие срещу кабинета днес  От днес изплащат последните пенсии в лева

От днес изплащат последните пенсии в лева  Къде са най-опасните пътни отсечки във Варна

Къде са най-опасните пътни отсечки във Варна

продава, Парцел, 20000 m2 Враца, Дъбника, 511291.88 EUR

продава, Парцел, 20000 m2 Враца, Дъбника, 511291.88 EUR  продава, Къща, 625 m2 София, Бистрица (с.), 0 EUR

продава, Къща, 625 m2 София, Бистрица (с.), 0 EUR  продава, Къща, 160 m2 Добрич област, с.Лозница, 13000 EUR

продава, Къща, 160 m2 Добрич област, с.Лозница, 13000 EUR  дава под наем, Тристаен апартамент, 70 m2 Пловдив, Южен, 383 EUR

дава под наем, Тристаен апартамент, 70 m2 Пловдив, Южен, 383 EUR  дава под наем, Двустаен апартамент, 43 m2 Пловдив, Кючук Париж, 306 EUR

дава под наем, Двустаен апартамент, 43 m2 Пловдив, Кючук Париж, 306 EUR

Дьоре от Hensold: Очаквам стоманено десетилетие

Дьоре от Hensold: Очаквам стоманено десетилетие  Мозъчни интерфейси и метавселени – докъде стига бъдещето на игрите?

Мозъчни интерфейси и метавселени – докъде стига бъдещето на игрите?  Hensold: Пазарите са водени от настроението

Hensold: Пазарите са водени от настроението  Hensold очаква до 10-15г военните разходи да продължат

Hensold очаква до 10-15г военните разходи да продължат  Hensold подкрепя някои доставчици на автопроизводителите в Германия

Hensold подкрепя някои доставчици на автопроизводителите в Германия

Най-готините коли на шампиони във Формула 1

Най-готините коли на шампиони във Формула 1  Новата суперкола на Toyota – V8 с 640 к.с. и лека алуминиева рама

Новата суперкола на Toyota – V8 с 640 к.с. и лека алуминиева рама  Китайски електромобил се разцепи при странна катастрофа

Китайски електромобил се разцепи при странна катастрофа  Един от най-добрите двигатели на Audi навърши половин век

Един от най-добрите двигатели на Audi навърши половин век  Pininfarina възроди първото поколение на Honda NSX

Pininfarina възроди първото поколение на Honda NSX

Роденият в Беларус Роман Хофман оглави Мосад

Роденият в Беларус Роман Хофман оглави Мосад  Изплащат от днес пенсиите и коледните добавки

Изплащат от днес пенсиите и коледните добавки  Подкрепяният от Израел палестински лидер Ясер Абу Шабаб е бил убит при семеен спор

Подкрепяният от Израел палестински лидер Ясер Абу Шабаб е бил убит при семеен спор  Земетресението с магнитуд 5,9 в Невада се оказа грешка на предупредителната система

Земетресението с магнитуд 5,9 в Невада се оказа грешка на предупредителната система  От Полша: Агресията на Русия сега надмина тази на СССР през 70-те години на 20 век

От Полша: Агресията на Русия сега надмина тази на СССР през 70-те години на 20 век