След като банките намаляват кредитирането на колебливите имотни пазари в Европа, инвеститорите се притичват на помощ, за да осигурят така необходимото финансиране за затруднените имотни компании, пише Bloomberg.

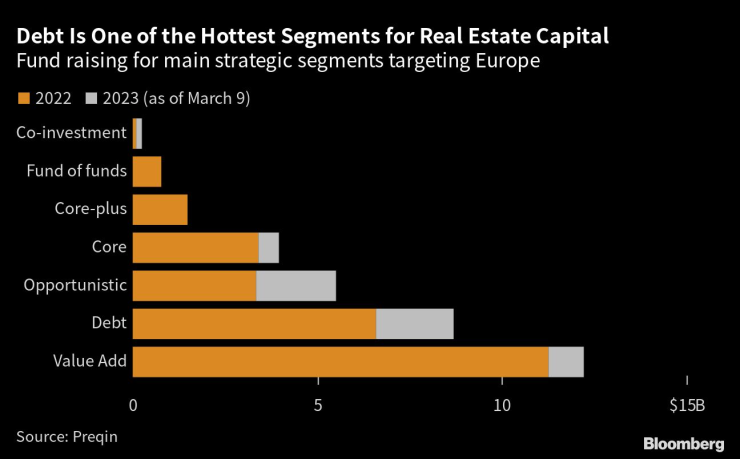

От миналата година насам пенсионни фондове, застрахователни компании и компании за частни капиталови инвестиции са натрупали над 8 млрд. долара за инвестиране в имотен дълг в Европа, втори по популярност залог в сектора, сочат данни на компанията за анализи Prequin.

Без нови източници на финансиране собствениците на имоти са подложени на натиск да продават, за да изплатят заеми – сценарий, който ще натежи още повече върху оценките и ще предизвика спирала надолу. Но свежите пари са крайно недостатъчни, за да запълнят очертаващата се пропаст във финансирането. PGIM Real Estate очаква европейските банки да изтеглят 125 млрд. евро от кредитирането на имотния сектор, точно когато дълг за около 200 млрд. евро достига падеж тази и следващата година.

Степента, в която новите кредитори могат да запълнят пропастта и цената, която ще платят за стабилизиране на балансите, ще започне да се очертава на годишната имотна конференция Mipim в Кан тази седмица. За разлика от предишни години, когато портфейли за милиарди евро сменяха собствеността си, кредитирането е във фокуса на вниманието на 23-те хиляди присъстващи тази година.

„Дългът се придвижи на първо място сред приоритетите на инвеститорите“, казва Дан Поторф, ръководител на инвестициите в дълг в Tristan Capital Partners. Компанията за частни капиталови инвестиции неотдавна е финализирала набирането на фонд за 500 млн. евро за инвестиции в заеми за имотния сектор.

Дългът е един от най-горещите сегменти за имотния капитал. Графика: Bloomberg LP

Дългът е един от най-горещите сегменти за имотния капитал. Графика: Bloomberg LP

Въпреки волатилността на имотните пазари инвеститорите виждат потенциал за генериране на висока възвръщаемост с управляем риск. Макар че цените на имотите намаляват на пазари като Великобритания и Швеция, икономиките в Европа се представят добре въпреки енергийната криза и по-високите лихви, а заетостта остава висока. Това означава, че наемателите вероятно ще продължат да плащат.

„Оптимизмът може да изглежда нелогичен на фона на преобладаващата пазарна волатилност, затягането на паричната политика и очертаващата се рецесия. Но като доставчици на имотен дълг ние сме може би по-ентусиазирани от всякога“, коментира в доклад този месец Майкъл Боксър, един от ръководителите на отдела за дълг в частни недвижими имоти в компанията CentreSquare.

В допълнение към поредица нови фондове американската застрахователна компания W.R. Berkley Corp. подкрепя Birchwood Real Estate Capital, създадена неотдавна дългова платформа, основана от бившия ръководител на Blackstone Лорна Браун. Базираната в Лос Анджелис CIM Group, която управлява имотен дълг за около 10 млрд. долара, създава екип за кредитиране в Европа и е наела специалиста по имотен дълг Тал Лев-Ари в Лондон.

Банките са принудени да се оттеглят от кредитирането на имоти заради спадащите цени и предстоящото въвеждане на новите правила Базел III, които включват минимален капиталов праг. Освен това счетоводни промени затягат правилата за лошите заеми.

„Всичко това кара банките да направят пауза“, коментира Андрю Радкевич, глобален ръководител на частните дългови стратегии в PGIM Real Estate.

Макар че кредитирането на имотите в Европа традиционно е доминирано от банки, това започна да се променя след финансовата криза. Десетки кредитни фондове и застрахователни компании започнаха да отпускат кредити. През първото полугодие на миналата година тези кредитори са съставлявали по-голям дял от новите заеми за недвижими имоти във Великобритания от британските банки за първи път, показва допитване на бизнес университета Bayes.

На имотния пазар в Европа започват да се появяват пукнатини и това може да донесе добри възможности на алтернативните кредитори. Apollo Global Management продаде заем за офис сграда в Лондон, подкрепени от Blackstone ипотечни облигации бяха обявени в дефолт по-рано този месец, а собствениците на имоти Adler Group и Corestate Capital Holding са в процес на преструктуриране на дълговете си, съобщи Bloomberg News.

„Бизнесът ни с алтернативно кредитиране отчита значителен приток на дейност“, коментира Майкъл Зерда, един от инвестиционните директори на LaSalle Investment Management. „Това е много силен източник на капитал на пазара днес“, допълва той.

Макар че новото финансиране е добре дошло, пропастта във финансирането се очертава да е огромна, а алтернативните кредитори са предпазливи. За да хеджират залозите си и да постигнат по-високи маржове, някои прибягват към т. нар. цели заеми – хибрид между банков кредит и мецанин дълг. Това ще постави инвеститорите в по-добра позиция да си възвърнат средствата, ако кредитополучателят изпита затруднения.

Засега вниманието е насочено върху рефинансирането, а не толкова върху кредитирането на нови сделки. Причината е, че се случват малко сделки различни от такива, при която собствениците на имоти са подложени на натиск да продават.

„Раздробяването на пазара прави още по-интересно насочването на вниманието към кредитирането тази година“, казва Джей Куон, управляващ директор на QuadReal Property Group, имотното подразделение на British Columbia Investment,.

Спирането на Cobre Panama: Медна мина за $10 милиарда сега бездейства в джунглата

Спирането на Cobre Panama: Медна мина за $10 милиарда сега бездейства в джунглата  AI може да извършва превенция на кибератаки, но компаниите не споделят информация

AI може да извършва превенция на кибератаки, но компаниите не споделят информация  Твърде много туристи? Барселона реши да им скрие автобуса

Твърде много туристи? Барселона реши да им скрие автобуса  Лошо ли е за климата да имаш деца?

Лошо ли е за климата да имаш деца?  Швеция се подготвя за най-лошия сценарий - войната да се разпростирани в Европа

Швеция се подготвя за най-лошия сценарий - войната да се разпростирани в Европа

Сутрешна прогноза

Сутрешна прогноза  Седмицата започва с облачно, но топло време, на Великден ще вали дъжд

Седмицата започва с облачно, но топло време, на Великден ще вали дъжд  Хороскоп за 29 април: Девите да усвоят нови знания, Скорпионите да следват интуицията си

Хороскоп за 29 април: Девите да усвоят нови знания, Скорпионите да следват интуицията си  Китай произвежда много повече автомобили, отколкото компаниите успяват да продадат

Китай произвежда много повече автомобили, отколкото компаниите успяват да продадат  "Черно море" пречупи "Локомотив" (Пд) и се залепи за ЦСКА

"Черно море" пречупи "Локомотив" (Пд) и се залепи за ЦСКА

Спортът по телевизията днес, 29 април

Спортът по телевизията днес, 29 април  Мачовете по телевизията днес, 29 април

Мачовете по телевизията днес, 29 април  Треньор забрани на секси щерката си да излиза с футболисти + СНИМКИ

Треньор забрани на секси щерката си да излиза с футболисти + СНИМКИ  Брънсън съсипа Сиксърс с 47, Далас на косъм от знаменит обрат

Брънсън съсипа Сиксърс с 47, Далас на косъм от знаменит обрат

продава, Тристаен апартамент, 102 m2 Бургас, Изгрев, 199182 EUR

продава, Тристаен апартамент, 102 m2 Бургас, Изгрев, 199182 EUR  продава, Парцел, 886 m2 Варна област, с.Попович, 18000 EUR

продава, Парцел, 886 m2 Варна област, с.Попович, 18000 EUR  продава, Тристаен апартамент, 115 m2 Бургас, Зорница, 345000 EUR

продава, Тристаен апартамент, 115 m2 Бургас, Зорница, 345000 EUR  продава, Парцел, 708 m2 София, Изгрев, 293820 EUR

продава, Парцел, 708 m2 София, Изгрев, 293820 EUR  продава, Магазин, 24 m2 София, Младост 2, 33250 EUR

продава, Магазин, 24 m2 София, Младост 2, 33250 EUR

4 упражнения, с които може да изгорите много калории

4 упражнения, с които може да изгорите много калории  Ан Хатауей била принудена да целува 10 мъже заради роля

Ан Хатауей била принудена да целува 10 мъже заради роля  Черно море победи Локо Пловдив и се доближи на точка от второто място

Черно море победи Локо Пловдив и се доближи на точка от второто място  Рами Киуан спечели Европейската титла по бокс в Белград

Рами Киуан спечели Европейската титла по бокс в Белград  Байдън разговаря с Нетаняху днес, обяви Белият дом

Байдън разговаря с Нетаняху днес, обяви Белият дом

преди 1 година Ако обяче рецесията е дълбока ще видим пак QE и ниски лихви отговор Сигнализирай за неуместен коментар

преди 1 година Много '' инвеститори'' по цял свят се опитват да хванат падащият нож без да се порежат. Евтините пари ги няма вече, имот се изплаща поне 10 15 г, а заплатите не догонват инфлацията. Централните банки имат 2 варианта, 1. Започват от ново да печатят пари за да спасяват пазарите, инфлацията излиза извън контрол. 2 продължават да вдигнат лихвите и да унищожават пари от обръщение, което ще доведе до рецесия, но спад на инфлацията. Според мен това ще е вторият вариант. Ако обяче рецесията е дълбока отговор Сигнализирай за неуместен коментар