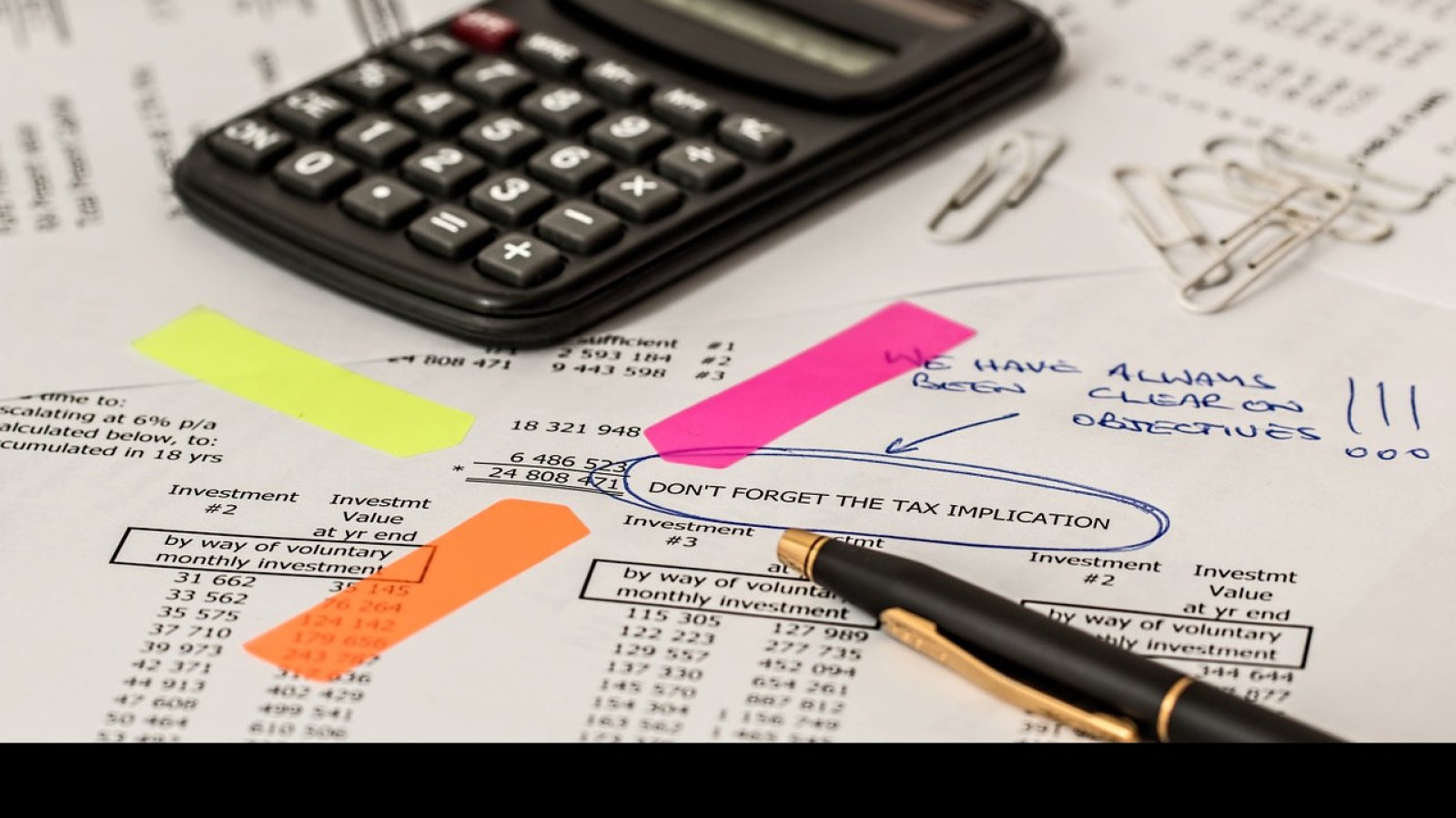

„Българо-американска кредитна банка“ АД (БАКБ) е издала емисия необезпечени облигации в размер на 15 млн. евро на 23 декември, съобщават от банката чрез БФБ-София.

Банката ще използва средствата от облигациите в кредитната си дейност, като възнамерява да финансира зелени проекти и зелени индустрии и технологии, както и да инвестира в държавни ценни книжа (български и на страни от Европейския съюз) с инвестиционен рейтинг и да гарантира изпълнение на изискванията за собствен капитал, посочва се в съобщението на банката.

Облигациите са продадени на под 150 лица, като кръгът от инвеститори е бил предварително определен, става ясно още от съобщението.

Емисията е със срок от 84 месеца (7 години). По облигациите ще се изплаща фиксирана годишна лихва от 5% за целия срок на емисията. Лихвените плащания ще се осъществяват на 6 месеца, като ще се изчисляват на базата на проста лихва за отделните шестмесечни периоди върху номиналната/остатъчната стойност на всяка облигация.

Плащането на главницата ще е еднократно, в евро, на датата на падежа на облигациите.

Облигациите са необезпечени, съответно вземанията на облигационерите за главница и/или лихва не са обезпечени, не са предмет на гаранция или друго споразумение, с което се повишава ранга на вземанията. Облигациите не са гарантирани от Фонда за гарантиране на влоговете в банките по Закона за гарантиране на влоговете в банките, пише още в съобщението на банката.

„Целите ни за следващите пет години са свързани със запазване и дори ускоряване на темпа, с който растем всяка година, при един добър баланс между стабилност и динамика, така че да заемем своето място в ТОП 10 на банките в България. Средствата от емисията ще се използват за кредитен растеж, за отпускане на нови ипотечни кредити и финансиране на зелени проекти, зелени технологии и индустрии, за инвестиции в държавни ценни книжа (ДЦК) на България и други държави-членки на Европейския съюз с инвестиционен рейтинг, с цел да осигурим сериозен растеж на БАКБ, при запазване на нивата на добра обща ликвидност и изпълнение на регулаторните изисквания за капиталова адекватност“, коментира Илиан Георгиев, главен изпълнителен директор на банката.

Емисията ще бъде регистрирана за търговия на БФБ-София.

Наскоро БАКБ отчете финансовите си резултати за третото тримесечие на 2022 година според които нетната печалба на банката е в размер на 20,271 млн. лева след данъчно облагане, което представлява ръст от 77,61%, спрямо третото тримесечие на 2021 г.

Активите на банката в края на септември са над 2,567 млрд. лева, като отбелязват ръст от 22,62% на годишна база, спрямо 12,24% средно за банковия сектор.

Активната позиция на БАКБ в кредитирането на граждани, чрез предоставяне на ипотечни кредити води до нарастване с 22,58% в този сегмент, при 16,17% ръст за банковия пазар. Общото увеличаване на дела на кредити за физически лица е с 19,93%. Спестяванията на граждани и фирми нарастват с 27,26%.

От БАКБ напомнят, че дългосрочният кредитен рейтинг на БАКБ е BB, перспектива „стабилна“, потвърден от „БАКР – Агенция за кредитен рейтинг“, през април 2022 год.

През 2024 г. България e сред най-засегнатите държави в ЕС от горски пожари

През 2024 г. България e сред най-засегнатите държави в ЕС от горски пожари  Черен ден! Катастрофа взе три жертви край Търговище

Черен ден! Катастрофа взе три жертви край Търговище  Съдът на ЕС опровергава информация за допусната жалба срещу влизането ни в Еврозоната

Съдът на ЕС опровергава информация за допусната жалба срещу влизането ни в Еврозоната  Ограничават движението на автомобили във Варна през почивните дни заради два мача

Ограничават движението на автомобили във Варна през почивните дни заради два мача  Фратрия завърши годината с победа

Фратрия завърши годината с победа

продава, Офис, 36 m2 София, Суха Река, 96000 EUR

продава, Офис, 36 m2 София, Суха Река, 96000 EUR  продава, Двустаен апартамент, 47 m2 София, Център, 124000 EUR

продава, Двустаен апартамент, 47 m2 София, Център, 124000 EUR  дава под наем, Тристаен апартамент, 130 m2 София, Манастирски ливади Изток, 1500 EUR

дава под наем, Тристаен апартамент, 130 m2 София, Манастирски ливади Изток, 1500 EUR  продава, Гараж, паркомясто, 47 m2 София, Суха Река, 70000 EUR

продава, Гараж, паркомясто, 47 m2 София, Суха Река, 70000 EUR  продава, Парцел, 3794 m2 София област, гр. Сливница, 607000 EUR

продава, Парцел, 3794 m2 София област, гр. Сливница, 607000 EUR

Какво представлява T-Dome системата на Тайван и може ли да парира китайски атаки

Какво представлява T-Dome системата на Тайван и може ли да парира китайски атаки  Биткойн към $50 000 и злато към $5 000? Ще се върнем ли към нормалното в 2026 г.

Биткойн към $50 000 и злато към $5 000? Ще се върнем ли към нормалното в 2026 г.  Как Украйна да получи замразените милиарди на Русия

Как Украйна да получи замразените милиарди на Русия  Netflix купува Warner Bros. за $72 млрд. в брой и акции

Netflix купува Warner Bros. за $72 млрд. в брой и акции  EV стигат точка на необратимост през 2026, Европа и Китай ще се интегрират

EV стигат точка на необратимост през 2026, Европа и Китай ще се интегрират

Как влияят на мощността диаметърът на цилиндрите и ходът на буталата

Как влияят на мощността диаметърът на цилиндрите и ходът на буталата  Бизнесмен организира погребение за късметлийската си кола

Бизнесмен организира погребение за късметлийската си кола  Уникална Toyota Mega Cruiser от 1996 година отива на търг

Уникална Toyota Mega Cruiser от 1996 година отива на търг  Tesla намали цената на Model 3 в Европа

Tesla намали цената на Model 3 в Европа  Рембранд, Вермеер или Ван Гог – изберете сами

Рембранд, Вермеер или Ван Гог – изберете сами

Най-хитовите маникюри за декември

Най-хитовите маникюри за декември  Дългата история на Русия в нарушаването на споразумения

Дългата история на Русия в нарушаването на споразумения  Провериха критични участъци при водосбора на река Струма и река Конска

Провериха критични участъци при водосбора на река Струма и река Конска  НА ЖИВО: Теглят жребия за Мондиал 2026

НА ЖИВО: Теглят жребия за Мондиал 2026  Каква е тайната на дълголетието на Дик Ван Дайк?

Каква е тайната на дълголетието на Дик Ван Дайк?