Година откакто Федералният резерв на САЩ започна най-агресивния си цикъл на повишаване на лихвените проценти от десетилетия насам, фондовата борса в САЩ се намира на прага на преломен момент, като нервните инвеститори се нуждаят от успокоение повече от всякога на фона на сянката на рецесията, пише Bloomberg.

Индексът S&P 500 се срина с повече от 4% миналата седмица, записвайки най-големия си спад от септември, когато колапсът на SVB Financial Group сигнализира за допълнителни рискове относно финансовата система. Междувременно се дискутират въпроси относно политиката на Фед, тъй като централната банка навлиза в периода на затишие преди заседанието след две седмици.

Тъй като служителите на Фед мълчат, всички погледи са насочени към индекса на потребителските цени, който ще бъде публикуван във вторник. Данните за работните места от миналата седмица показаха, че инфлацията може да се охлади.

„Налице е повишена чувствителност сред инвеститорите към данните за индекса на потребителските цени, особено като се има предвид случващото се в банковия сектор и опасенията, че цикълът на покачване на лихвените проценти на Фед започва да оказва влияние върху цялата икономика“, коментира Юн-Ю Ма, главен инвестиционен стратег в BMO Wealth Management.

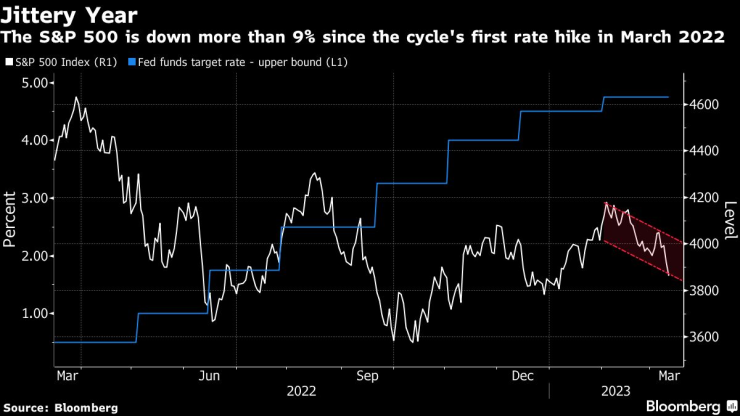

S&P 500 е изтрил над 9% от стонността си, откакто Фед започна да затяга политиката през март 2022 г. Източник: Bloomberg

S&P 500 е изтрил над 9% от стонността си, откакто Фед започна да затяга политиката през март 2022 г. Източник: Bloomberg

Очаква се докладът за индекса на потребителските цени да даде допълнителни доказателства за отслабващия инфлационен натиск, като анализаторите залагат на годишен темп на растеж от 6% през февруари, което би представлявало спад спрямо 6,4-те процента през януари.

Ако прогнозата бъде потвърдена, това може да засили залозите на пазара на суапове, че Фед ще прекрати кампанията си на затягане на паричната политика около средата на годината и ще намали лихвите до края на годината, поставяйки основата за възстановяване на акциите през втората половина на 2023 г.

Рискови времена

Последните близо 12 месеца бяха особено тежки за акциите, тъй като Фед агресивно започна да повишава лихвите в опит да охлади инфлацията. Това отблъсна инвеститорите от технологичните акции, като индексът Nasdaq 100 изтри 33% от стойността си, записвайки най-големия годишен спад от 2008 г. S&P 500 също отчете най-големия си годишен спад от глобалната финансова криза насам, понижавайки се с 19%.

Акциите поскъпнаха в началото на 2023 г., но оттогава се колебаят, като S&P 500 по същество остава без промяна в стойността.

Така че новите икономически данни носят много риск. Всеки признак, че инфлацията остава упорито нажежена, може да възобнови залозите за по-яростен подход от страна на Фед, оказвайки натиск върху много от търгуваните на борсата компании, включително тези от сектора на технологиите.

В края на миналата седмица трейдърите намалиха залозите на пиковата лихва на Фед до приблизително 5,3% в средата на годината от 5,7% през септември само няколко дена по-рано. Тази промяна подхранва най-големия спад в доходността по 2-годишните държавни облигации от 2008 г. насам. Трейдърите също сега очакват увеличение на референтната лихва с 25 базисни пункта вместо с 50 базисни пункта от сегашния диапазон 4,5%-4,75%.

„Данните за работните места, заедно с индекса на инфлацията и решението на Фед за лихвените проценти ще дадат на инвеститорите ясна представа за това как ще изглежда пътят на Фед към ценова стабилност“, изтъква Куинси Кросби, главен глобален стратег в LPL Financial.

Ключовият въпрос, пред който е изправен Wall Street, е колко близо е Фед до прекратяване на повишаването на лихвените проценти – момент, който исторически е осигурявал двуцифрена възвръщаемост при акциите.

„Това е много нервен пазар, но лекарството на Фед работи“, посочва Ерик Дитън, президент и управляващ директор на The Wealth Alliance. Отнема от една до две години, за да се филтрират повишенията на лихвените проценти „през икономиката, така че следващите няколко месеца вероятно ще бъдат трудни за инвеститорите в акции“, добавя той.

Оперираха Здравко от "Ритон"

Оперираха Здравко от "Ритон"  Изтеглиха жребия за световното по футбол през 2026 г. Вижте всички групи

Изтеглиха жребия за световното по футбол през 2026 г. Вижте всички групи  Спасители във Варна извадиха немска овчарка от 25-метров кладенец

Спасители във Варна извадиха немска овчарка от 25-метров кладенец  Проблемите с водата в Аврен продължават

Проблемите с водата в Аврен продължават  През 2024 г. България e сред най-засегнатите държави в ЕС от горски пожари

През 2024 г. България e сред най-засегнатите държави в ЕС от горски пожари

продава, Къща, 688 m2 Бургас област, гр.Созопол, 990000 EUR

продава, Къща, 688 m2 Бургас област, гр.Созопол, 990000 EUR  продава, Офис, 36 m2 София, Суха Река, 96000 EUR

продава, Офис, 36 m2 София, Суха Река, 96000 EUR  продава, Двустаен апартамент, 47 m2 София, Център, 124000 EUR

продава, Двустаен апартамент, 47 m2 София, Център, 124000 EUR  дава под наем, Тристаен апартамент, 130 m2 София, Манастирски ливади Изток, 1500 EUR

дава под наем, Тристаен апартамент, 130 m2 София, Манастирски ливади Изток, 1500 EUR  продава, Гараж, паркомясто, 47 m2 София, Суха Река, 70000 EUR

продава, Гараж, паркомясто, 47 m2 София, Суха Река, 70000 EUR

Защо противоборството между Китай и Япония расте

Защо противоборството между Китай и Япония расте  Какво представлява T-Dome системата на Тайван и може ли да парира китайски атаки

Какво представлява T-Dome системата на Тайван и може ли да парира китайски атаки  Биткойн към $50 000 и злато към $5 000? Ще се върнем ли към нормалното в 2026 г.

Биткойн към $50 000 и злато към $5 000? Ще се върнем ли към нормалното в 2026 г.  Как Украйна да получи замразените милиарди на Русия

Как Украйна да получи замразените милиарди на Русия  Netflix купува Warner Bros. за $72 млрд. в брой и акции

Netflix купува Warner Bros. за $72 млрд. в брой и акции

Как влияят на мощността диаметърът на цилиндрите и ходът на буталата

Как влияят на мощността диаметърът на цилиндрите и ходът на буталата  Бизнесмен организира погребение за късметлийската си кола

Бизнесмен организира погребение за късметлийската си кола  Уникална Toyota Mega Cruiser от 1996 година отива на търг

Уникална Toyota Mega Cruiser от 1996 година отива на търг  Tesla намали цената на Model 3 в Европа

Tesla намали цената на Model 3 в Европа  Рембранд, Вермеер или Ван Гог – изберете сами

Рембранд, Вермеер или Ван Гог – изберете сами

Магическото мислене на САЩ за Украйна

Магическото мислене на САЩ за Украйна  Защо Джордж Клуни се ядосал на Брад Пит в далечната 1991 г.?

Защо Джордж Клуни се ядосал на Брад Пит в далечната 1991 г.?  Кейт Мидълтън впечатли с най-голямата си тиара досега

Кейт Мидълтън впечатли с най-голямата си тиара досега  5 храни, които „събуждат“ женските хормони

5 храни, които „събуждат“ женските хормони  Политическите кампании вече и в TikTok, манипулациите там са лесни

Политическите кампании вече и в TikTok, манипулациите там са лесни