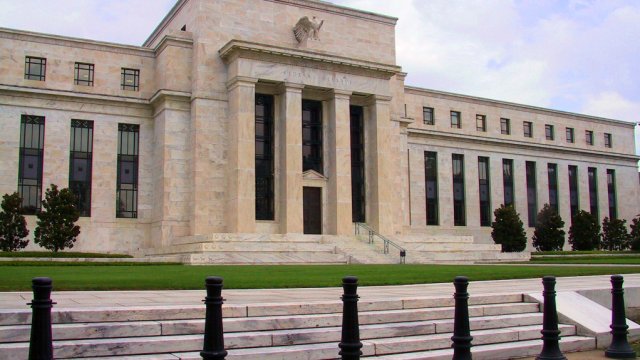

Федералният резерв на САЩ върви към свиване на раздутия му баланс с над 1 трлн. долара този месец. Това е важен крайъгълен камък в опита на американската централна банка да обърне годините на лесна парична политика от ерата на пандемията.

Инвеститорите предупреждават обаче, че свиването на баланса на институцията заплашва да разтърси силно финансовите пазари, пише FT.

Централната банка на САЩ изкупи държавни облигации и обезпечени с ипотеки ценни книжа за трилиони долари, за да помогне за стабилизирането на финансовата система по време на ранните етапи на пандемията. От миналата пролет обаче Фед оставя притежаваните от него облигации да падежират и не ги заменя с нови.

Към 9 август портфейлът на Фед се е свил с 980 млрд. долара от 8,55 трлн. долара през май 2022 г. Анализът на седмичните данни предполага, че преди края на месеца сумата ще надвиши 1 трлн. долара.

С оттеглянето на един от най-големите купувачи на държавни облигации на пазарите се увеличава обемът на дълг, който частните инвеститори трябва да поемат. За централната банка количественото затягане може да бъде несигурен път. Тя беше принудена да прекрати предишния си опит за свиване на баланса ѝ през 2019 г., след като се стигна до рязък скок на разходите по заеми и сериозен стрес на пазарите.

Засега този кръг на затягане върви гладко, въпреки че се случва с почти два пъти по-бърз темп в сравнение с 2018-2019 г. Инвеститорите казват, че устойчивостта отразява факта, че световната финансова система е залята от пари след пандемията. Фонът за продължаващо свиване на баланса на Фед обаче става все по-предизвикателен.

„Намаляването на баланса с още един трилион вероятно ще има по-голямо въздействие“, коментира Джей Бари, съръководител лихвена стратегия в САЩ на JPMorgan. „Първият трилион се случи на фона на темпа на бързо покачване на лихвата по федералните фондове. Вторият трилион е по-важен, защото идва на фона на по-бързото увеличение на темпото на предлагане на държавни облигации“, допълва той.

Федералният резерв цели да свие баланса си с още 1,5 трлн. долара до средата на 2025 г., точно когато правителството на САЩ драстично увеличава размера на дълга, който издава. Същевременно търсенето от чуждестранни инвеститори намалява. Това заплашва да повиши разходите по заемите за правителството.

Според Манмохан Сингх, старши икономист в МВФ, каза, свиване на баланса на Фед с още 1 трлн. долара ще е еквивалентно на повишаване на лихвения процент по федералните фондове с още 0,15 до 0,25 процентни пункта. По думите му със стабилизирането на лихвените проценти ефектите от количественото затягане ще се видят по-лесно.

Министерството на финансите увеличи емитирането на облигации тази година, за да запълни празнината между по-ниските данъчни приходи и по-високите държавни разходи. Меган Суибър, анализатор на лихвените проценти в Bank of America, изчислява, че някои търгове на дългови книжа ще постигнат върховете, достигнати през 2021 г.

Междувременно се очаква търсенето от Япония, най-големият чуждестранен притежател на съкровищни облигации, да спадне. Японската централна банка през юли облекчи контрола върху своя пазар на държавни облигации, което доведе до ръст на доходността от японските облигации до най-високо ниво от почти десетилетие. Затова и някои инвеститори смятат, че ще има значително репатриране на японски инвестиции, със забележим поток към японските държавни облигации.

Дори при този сценарий обаче количественото затягане не се очаква да доведе до ликвидна катастрофа, каквато се задаваше през 2019 г. За разлика от преди четири години, все още има много пари във финансовата система. Въпреки че използването му намалява, специалният инструмент на Фед за „изсмукване“ на излишните пари примамва инвеститорите да влагат по около 1,8 трлн. долара всяка вечер.

Банковите резерви са по-ниски тази година, но остават далеч над нивата, при които Фед започва да се тревожи.

Някои анализатори смятат, че доходността на пазара на държавни облигации може да се повиши значително, особено на облигациите с по-дълъг срок. По-високата доходност отразява по-ниските цени на облигациите.

Бари също казва, че изтеглянето на ликвидност от Фед трябва да доведе до по-стръмна крива на доходност. „Въпреки че приключихме с повишаването на лихвените проценти, количественото затягане може да повлияе на кривата на доходност до края на тази година, както и през следващата година“, посочва той.

Тъй като доходността на държавните облигации е в основата на оценките на всички класове активи, значително покачване би означавало също по-високи разходи за корпоративните кредитополучатели и може да подкопае ралито на акциите през тази година. Затова Скот Скирм, репо търговец в Curvature Securities, очаква по-голяма волатилност през септември и октомври, когато ще има по-големи нови емисии на държавен дълг.

Инициатива за размяна на играчки във Варна

Инициатива за размяна на играчки във Варна  Във Военноморския музей представят най-новите си експонати, дарени през 2025 г.

Във Военноморския музей представят най-новите си експонати, дарени през 2025 г.  Облачно време на много места в страната днес

Облачно време на много места в страната днес  Хороскоп за 6 декември 2025

Хороскоп за 6 декември 2025  Един район във Варна остава без вода днес

Един район във Варна остава без вода днес

продава, Парцел, 20000 m2 Враца, Дъбника, 511291.88 EUR

продава, Парцел, 20000 m2 Враца, Дъбника, 511291.88 EUR  продава, Къща, 625 m2 София, Бистрица (с.), 0 EUR

продава, Къща, 625 m2 София, Бистрица (с.), 0 EUR  продава, Къща, 160 m2 Добрич област, с.Лозница, 13000 EUR

продава, Къща, 160 m2 Добрич област, с.Лозница, 13000 EUR  дава под наем, Тристаен апартамент, 70 m2 Пловдив, Южен, 383 EUR

дава под наем, Тристаен апартамент, 70 m2 Пловдив, Южен, 383 EUR  дава под наем, Двустаен апартамент, 43 m2 Пловдив, Кючук Париж, 306 EUR

дава под наем, Двустаен апартамент, 43 m2 Пловдив, Кючук Париж, 306 EUR

Луксозните марки и автомобилите помрачават прогнозите за Франция и Германия

Луксозните марки и автомобилите помрачават прогнозите за Франция и Германия  Коалицията на Мерц е на ръба при решаващо гласуване за пенсионната реформа

Коалицията на Мерц е на ръба при решаващо гласуване за пенсионната реформа  Warner Bros. започва преговори за сключване на ексклузивна сделка с Netflix

Warner Bros. започва преговори за сключване на ексклузивна сделка с Netflix  Моди разстила червен килим за Путин, въпреки натиска от САЩ

Моди разстила червен килим за Путин, въпреки натиска от САЩ  Дьоре от Hensold: Очаквам стоманено десетилетие

Дьоре от Hensold: Очаквам стоманено десетилетие

Нова технология на Mercedes прави задните спирачки безсмислени

Нова технология на Mercedes прави задните спирачки безсмислени  REST - една малко известна екстра в стари Audi-та и VW-та

REST - една малко известна екстра в стари Audi-та и VW-та  Най-готините коли на шампиони във Формула 1

Най-готините коли на шампиони във Формула 1  Новата суперкола на Toyota – V8 с 640 к.с. и алуминиево шаси

Новата суперкола на Toyota – V8 с 640 к.с. и алуминиево шаси  Китайски електромобил се разцепи при странна катастрофа

Китайски електромобил се разцепи при странна катастрофа

Напрежение в НС: Белобрадова даде за подпис оставката на Желязков

Напрежение в НС: Белобрадова даде за подпис оставката на Желязков  След 50 години партньорство Ferrari и PMI отварят нова глава

След 50 години партньорство Ferrari и PMI отварят нова глава  Главчев сезира Прокуратурата за редица нарушения в Министерство на културата

Главчев сезира Прокуратурата за редица нарушения в Министерство на културата  Премиер, вицепремиер и министър на блицконтрол в НС

Премиер, вицепремиер и министър на блицконтрол в НС  Борисов за протеста пред дома му: Ще дойде време да ходят пред техните къщи

Борисов за протеста пред дома му: Ще дойде време да ходят пред техните къщи

преди 2 години Братушките работают по третичное регулирование частоты на принтера. отговор Сигнализирай за неуместен коментар

преди 2 години https://ru.wikipedia.org/wiki/%D0%A0%D0%B5%D0%B3%D1%83%D0%BB%D0%B8%D1%80%D0%BE%D0%B2%D0%B0%D0%BD%D0%B8%D0%B5_%D1%87%D0%B0%D1%81%D1%82%D0%BE%D1%82%D1%8B_%D0%B2_%D1%8D%D0%BD%D0%B5%D1%80%D0%B3%D0%BE%D1%81%D0%B8%D1%81%D1%82%D0%B5%D0%BC%D0%B0%D1%85 отговор Сигнализирай за неуместен коментар