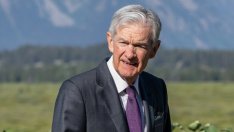

Белият дом най-накрая може да получи част от това, което изисква от Федералния резерв на САЩ: гуверньорът Джером Пауъл даде сигнал, че централната банка може да понижи основните лихви на следващото си заседание, насрочено за септември. Президентът Доналд Тръмп обаче трябва да бъде внимателен, за да не си помисли някой, че това всъщност е негова заслуга, пише Bloomberg.

При нормални обстоятелства изпълнителната власт би трябвало да се радва на независима федерална централна банка – тоест такава, която има правомощията да определя лихвените проценти, както счете за необходимо, за да изпълни ангажимента си от Конгреса за контрол на инфлацията и насърчаване на заетостта. От икономическа гледна точка предоставянето на такава автономия на централните банки се е доказало като много успешно, поради което почти всички страни по света го правят. От политическа гледна точка президентът може да критикува паричната политика колкото си иска, без да поема отговорност за резултатите. Той ще спечели, ако нещата вървят добре, и ще има кого да обвинява, ако не вървят.

Въпреки това настоящата администрация изглежда решена да принуди Федералния резерв да понижи лихвите. В значително ескалиране на конфликта тази седмица Тръмп предприе действия за отстраняване на члена на Управителния съвет Лиса Кук за това, че е предоставила невярна информация за едно или повече заявления за ипотечен кредит. Този ход следва месеци на атаки срещу Пауъл, включително на несъстоятелни основания за лошо управление на ремонта на централата на паричния орган. Въпреки че много президенти са се опитвали да притискат представителите на Фед, настоящата администрация достига ново ниво в това отношение.

Натискът вероятно няма да окаже голямо влияние върху решенията на Федералния резерв за лихвените проценти в близко бъдеще. И Пауъл, и Кук – чиито мандати продължават съответно до май 2026 г. и януари 2038 г. – се ползват със силна правна защита. Те заявиха, че нямат намерение да се оттеглят. Федералната комисия по открития пазар, която определя паричната политика, има 19 членове, повечето от които поставят отговорното икономическо управление над краткосрочните политически съображения – и само малцина от тях президентът вероятно ще има възможност да замени по време на настоящия си мандат. Те са в общи линии съгласни, че лихвите трябва да бъдат понижени, веднага щом условията го позволят.

Но възприятията имат значение. Ако Федералният резерв бъде възприет като изпълнител на волята на президента, последиците почти сигурно ще бъдат обратните на желаните от него. Доходността по дългосрочните държавни облигации, която е еталон за лихвените проценти в цялата икономика, ще се повиши, тъй като инвеститорите се опасяват, че отслабената централна банка няма да успее да овладее инфлацията – в един от сигналите за това доходността по 30-годишните облигации се повиши с няколко базисни пункта, след като президентът предприе действия за уволнението на Кук. Възстановяването на доверието може в крайна сметка да наложи Фед да повиши краткосрочните лихвени проценти повече, отколкото би го направил в противен случай, което да доведе до рецесия.

Към миналата седмица пазарите все още изглеждаха убедени в независимостта на Федералния резерв. Когато Пауъл намекна по време на симпозиума на централната банка в Джаксън Хол, че през септември може да се очаква понижение на лихвите, доходността по държавните облигации значително спадна за всички падежи, което показва увереност, че тя запазва контрола. Следователно все още има вероятност, въпреки усложненията, предизвикани от погрешната търговска и фискална политика, паричният орган да постигне „меко кацане“, при което инфлацията ще бъде сведена до целта от 2%, без да се предизвика рецесия.

Сега повече от всякога е в интерес на президента да не нарушава този деликатен процес. Колкото повече се намесва, толкова по-голяма е вероятността нещата да се объркат точно когато е напът да постигне желаното.

Трима мъже от Попово са загиналите при зверската катастрофа край Търговище

Трима мъже от Попово са загиналите при зверската катастрофа край Търговище  Няма опасност за околната среда заради авариралият танкер край Ахтопол

Няма опасност за околната среда заради авариралият танкер край Ахтопол  Никола Цолов спечели първия си подиум във Формула 2

Никола Цолов спечели първия си подиум във Формула 2  Меси донесе победата на Локо (Сф) над Ботев (Пд) в драматичен мач с пет гола

Меси донесе победата на Локо (Сф) над Ботев (Пд) в драматичен мач с пет гола  Задействаха BG-ALERT в Бургаско, две реки преляха

Задействаха BG-ALERT в Бургаско, две реки преляха

продава, Къща, 150 m2 София област, с.Клисура, 125000 EUR

продава, Къща, 150 m2 София област, с.Клисура, 125000 EUR  продава, Парцел, 800 m2 Хасково област, с.Орлово, 33000 EUR

продава, Парцел, 800 m2 Хасково област, с.Орлово, 33000 EUR  продава, Тристаен апартамент, 175 m2 София, Стрелбище, 510000 EUR

продава, Тристаен апартамент, 175 m2 София, Стрелбище, 510000 EUR  продава, Мезонет, 255 m2 София, Витоша, 990000 EUR

продава, Мезонет, 255 m2 София, Витоша, 990000 EUR  продава, Къща, 688 m2 Бургас област, гр.Созопол, 990000 EUR

продава, Къща, 688 m2 Бургас област, гр.Созопол, 990000 EUR

ChatGPT спечели правото си да се саморегулира. Това може да се развие зле

ChatGPT спечели правото си да се саморегулира. Това може да се развие зле  Германия ускорява мерките срещу дронове - зачестяват инцидентите на летищата

Германия ускорява мерките срещу дронове - зачестяват инцидентите на летищата  Биткойн опциите показват, че трейдърите се подготвят за крипто зима

Биткойн опциите показват, че трейдърите се подготвят за крипто зима  Факторингът е трамплин за малкия бизнес при въвеждането на еврото

Факторингът е трамплин за малкия бизнес при въвеждането на еврото  SpaceX ще предложи акции на вътрешни лица при рекордна оценка

SpaceX ще предложи акции на вътрешни лица при рекордна оценка

Какви са основните проблеми на 1.2 TSI на Volkswagen

Какви са основните проблеми на 1.2 TSI на Volkswagen  Топ 10 на най-устойчивите на ръжда коли на старо

Топ 10 на най-устойчивите на ръжда коли на старо  Кога са изобретени електрическите прозорци

Кога са изобретени електрическите прозорци  Новото AUDI E7X изобщо не прилича на... Audi

Новото AUDI E7X изобщо не прилича на... Audi  Мercedes реши близкото бъдеще на G-Class

Мercedes реши близкото бъдеще на G-Class

Община Царево задейства системата BG Alert

Община Царево задейства системата BG Alert  Идеи за коледни подаръци под 50 лева

Идеи за коледни подаръци под 50 лева  Зеленски: Русия падна ниско, атакува цивилни обекти в деня на Свети Николай

Зеленски: Русия падна ниско, атакува цивилни обекти в деня на Свети Николай  Новата стратегия за национална сигурност на Тръмп е насочена към Европа

Новата стратегия за национална сигурност на Тръмп е насочена към Европа  Като робство е, нямаш права: Говорят дезертирали руски войници

Като робство е, нямаш права: Говорят дезертирали руски войници

преди 3 месеца Заседанието на Фед през септември ще бъде ключово дали ще устои на натиска или ще направи отстъпки.Реакцията на Конгреса има предложения за промяна на Закона за Федералния резерв, което би било безпрецедентно.Пазарите на злато и облигации вече реагират с повишена чувствителност към всяка новина от Джаксън Хоул и Белия дом отговор Сигнализирай за неуместен коментар

преди 3 месеца Независимостта на Фед е фундаментална за доверието в долара, в американските облигации и в глобалната финансова стабилност. Ако Фед бъде принуден да понижи лихвите преждевременно, това може да засили инфлацията, да обезцени активи и да предизвика волатилност на пазарите.Инвеститорите вече намаляват залозите си за лихвено понижение, защото виждат разногласия вътре в самия Фед отговор Сигнализирай за неуместен коментар

преди 3 месеца Те са силно регулирани, което може да се промени още при президент Тръмп.По-рисковите сектори на пазара са в по-защитни области като потребителски стоки и здравеопазване.Тези сектори може да страдат повече от инфлацията от някои по-цифрови сегменти на пазара. отговор Сигнализирай за неуместен коментар

преди 3 месеца Bank of America дава предимство на енергетиката, финансовия сектор и потребителските стоки, сектори леко задържани от активните инвеститори, казва Субраманиан от банката - но тези сектори са относително евтини в момента, особено на пазар, където най-големите акции, свързани с изкуствения интелект, продължават да поскъпват.Ето позитивния сценарий за про-цикличните акции според Субраманиан: Тези сектори се възползват от инфлацията. Виждат растеж на продажбите спрямо ускоряващата се икономи ... отговор Сигнализирай за неуместен коментар

преди 3 месеца Това е най-голямата опастност за борсата! И въобще - не само в САЩ! След като Оранжавото сложи свой човек на ключов пост, предоставяш статистически данни, не издържа брутално да се намеси и във ФЕД - отговор Сигнализирай за неуместен коментар