Акциите и облигациите отново се движат в синхрон и предизвикват вълнение за това какво означава всичко това. Преди да се увлечем отново с декларации за това как „светът на инвестирането се променя завинаги“, струва си да си припомним колко променлива се оказа връзката на ценните книжа през последните няколко години и как нов обрат е точно зад ъгъла, пише Bloomberg.

Графика: Bloomberg

Графика: Bloomberg

Десетгодишните съкровищни облигации имаха отрицателна или минимална корелация с индекса S&P 500 през по-голямата част от XXI век и инвеститорската общност като цяло е приела, че някаква комбинация от акции и облигации е оптималният начин за управление на риска.

През миналата година корелациите се промениха значително в положителна територия (и акциите, и облигациите поевтиняха едновременно), което потопи легендарния портфейл 60/40 (60% акции, 40% облигации). Затова и много наблюдатели поставиха под въпрос конвенционалната мъдрост за изграждането на инвестиционните портфейли.

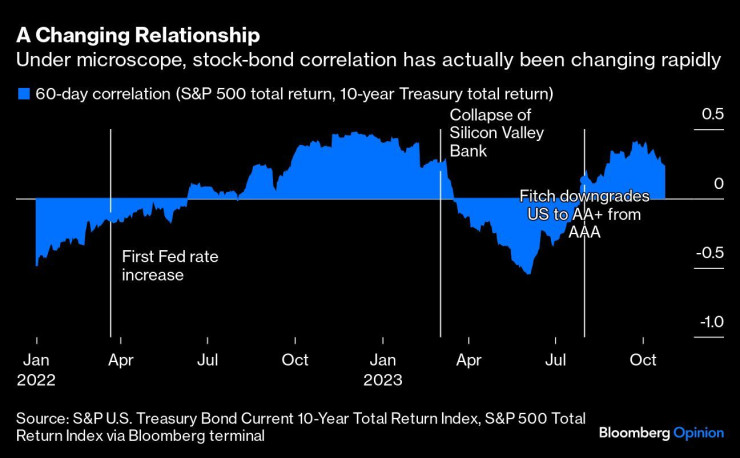

Проучванията на корелациите между акции и облигации често използват многогодишни прозорци за ретроспекция, за да анализират връзката между двата класа активи. При използването на 60-дневни периоди се вижда, че връзката непрекъснато се развива и не е толкова „лепкава“, колкото изглежда.

В началото на 2022 г., заради най-лошата инфлация от 40 години насам, Федералният резерв на САЩ започна да изпълнява план за повишаване на лихвените проценти. Това предизвика спад както на акциите, така и на облигациите, който продължи около девет месеца от пика до дъното. Корелацията тогава беше положителна.

В началото на март 2023 г. пазарите започнаха да се фокусират върху потенциалните икономически последици от регионалната банкова криза. Рисковите активи се сринаха, но спекулантите с облигации смятаха, че централните банки могат да започнат да намаляват лихвените проценти, за да спасят икономиката от рецесията, която смятаха, че ще последва. Корелациите станаха рязко отрицателни.

След като банковата криза отмина без рецесия, пазарите побързаха да извадят цената на спешните намаления на лихвените проценти, които очакваха. Друг тренд обаче се наложи на фондовия пазар: изкуственият интелект. Между април и юли апетитът за риск нарасна и спекулациите за по-високи лихвени проценти изчезнаха като двигател на акциите. Корелациите останаха отрицателни.

Около началото на август Fitch Ratings понижи рейтинга на САЩ до AA+ от AAA точно когато новият разказ за инфлацията се наложи на пазарите: лихвените проценти може да се наложи да останат относително високи в обозримо бъдеще поради заплахата от постоянни шокове в предлагането и по-високи дефицити, наред с други теории. Избледня и фокусът на инвеститорите върху изкуствения интелект при липсата на конкретни нови разработки, които да подхранват разказа. Корелациите отново станаха положителни.

Не е изненадващо, че инвеститорите и коментаторите започнаха нов кръг от поглаждане на брадичката относно последиците. Този път се включиха и председателят на Федералния резерв Джером Пауъл и президентът на Федералната резервна банка на Далас Лори Логан.

Едно тълкуване гласи следното: Не трябва да сме прекалено нетърпеливи да декларираме, че е настъпила рязка промяна. Първо, корелациите не трябва да са отрицателни, за да осигурят ползи от диверсификацията; те просто трябва да останат доста под 1. Второ, ако не ви харесва това, което виждате, просто изчакайте още малко и връзката може да се промени отново. Близкото минало не ни казва много за близкото бъдеще (и може да ни подведе за това накъде сме се запътили).

Съществува обаче шанс цялото това нещо да се превърне в порочен кръг. Това е заплахата, за която Пауъл споменава в последните си коментари по темата в Икономическия клуб на Ню Йорк.

Корелациите между облигации и акции първоначално станаха положителни, защото цените на облигациите паднаха рязко. Сега обаче, когато корелациите са положителни - и инвеститорите обикновено виждат, че това намалява усилията за диверсификация - облигациите може да паднат дори повече.

Подобна промяна в психологията на инвеститорите не се случва за една нощ. Корелациите между облигациите и акциите са били положителни по-често през последната година и колкото по-дълго продължава това, толкова по-вероятно е да се затвърди в психологията на инвеститорите.

С други думи, когато пазарите на облигации вече са под натиск - често поради инфлационни очаквания или опасенията за федералния бюджет на САЩ и предлагането на дълг, корелационната динамика влошава последствията.

Изследователят на Bloomberg Стив Хоу е открил в своето докторско изследване, че докато увеличаването на предлагането на съкровищни облигации повишава рисковите премии, положително корелираните пазари на акции и облигации влошават ситуацията, тъй като облигациите губят стойността си като хедж и инвеститорите изискват по-високи компенсации, за да ги притежават. „Нуждата от заеми се увеличава, когато кредиторът повишава цената“, казва той.

Корелацията обаче не се променя във вакуум - тя е следствие от инфлацията.

Корелацията като цяло беше положителна през трите десетилетия до края на ХХ век и стана отрицателна едва когато инфлацията отстъпи като двигател на пазарите. През по-голямата част от първите две десетилетия на XXI век централните банкери успяха да поддържат лихвените проценти ниски и стабилни, а облигациите често бяха третирани като активи за бягство към безопасността на фона на спада на пазарите на акции.

Ако в бъдеще се очаква инфлацията да остане висока за продължително време, тогава трябва да сме готови облигациите да се движат често в тандем с акциите.

Въпреки цялата несигурност за последните няколко години, все още има място да вярваме, че вървим към по-положителен резултат. Отчетената инфлация постоянно се забавяше през последната година и сега прогнозите предвиждат, че годишната инфлация - измерена чрез основния дефлатор на личните потребителски разходи, вероятно се е понижила до около 3,7% през септември.

Ако прогнозите са, че инфлацията се стопява, тогава трябва да се мисли същото и за положителната връзка между акции и облигации — и по този начин ужасът относно мястото на облигациите в портфейлите е пресилен.

Облигациите ще продължат да действат като диверсификатори, докато положителната корелация не се доближи твърде много до 1. Какъвто и да е случаят, пазарите вероятно ще преминат през поне още няколко обрата, преди големият дебат за корелацията между активите най-накрая да приключи. Това е единственият ясен урок от изминалата година.

Съдия Ганчева разказа пред ученици за последиците от употребата на "райски газ"

Съдия Ганчева разказа пред ученици за последиците от употребата на "райски газ"  ПП-ДБ внесе вота на недоверие към кабинета "Желязков"

ПП-ДБ внесе вота на недоверие към кабинета "Желязков"  Правителство, синдикати и работодатели постигнаха съгласие по новия Бюджет 2026

Правителство, синдикати и работодатели постигнаха съгласие по новия Бюджет 2026  Какво ще бъде времето в събота?

Какво ще бъде времето в събота?  Полицията във Варна излезе с мерки за спокойни студентски празници

Полицията във Варна излезе с мерки за спокойни студентски празници

продава, Многостаен апартамент, 310 m2 София, Изгрев, 1500000 EUR

продава, Многостаен апартамент, 310 m2 София, Изгрев, 1500000 EUR  продава, Тристаен апартамент, 134 m2 София, Кръстова Вада, 369000 EUR

продава, Тристаен апартамент, 134 m2 София, Кръстова Вада, 369000 EUR  дава под наем, Тристаен апартамент, 156 m2 София, Център, 1650 EUR

дава под наем, Тристаен апартамент, 156 m2 София, Център, 1650 EUR  дава под наем, Тристаен апартамент, 145 m2 София, Манастирски ливади Изток, 1450 EUR

дава под наем, Тристаен апартамент, 145 m2 София, Манастирски ливади Изток, 1450 EUR  дава под наем, Тристаен апартамент, 80 m2 София, Кръстова Вада, 1430 EUR

дава под наем, Тристаен апартамент, 80 m2 София, Кръстова Вада, 1430 EUR

Китай изпраща нови панди на Франция след срещата Макрон-Си

Китай изпраща нови панди на Франция след срещата Макрон-Си  Търговските вериги инвестират в устойчивост и адаптация към еврото

Търговските вериги инвестират в устойчивост и адаптация към еврото  Airbus обещават да се справят с проблемите

Airbus обещават да се справят с проблемите  Airbus намалиха целите си за доставка до края на 2025г

Airbus намалиха целите си за доставка до края на 2025г  Патерсън: Рискът от заразяване при биткойн не е изчезнал

Патерсън: Рискът от заразяване при биткойн не е изчезнал

Audi готви още една изненада

Audi готви още една изненада  Политик предложи премахване на червения светофар и знаците на пътя

Политик предложи премахване на червения светофар и знаците на пътя  Малка кола на старо с автоматик – ето 4 сигурни предложения

Малка кола на старо с автоматик – ето 4 сигурни предложения  Lexus LFA се завърна като... електромобил

Lexus LFA се завърна като... електромобил  Нова технология на Mercedes прави задните спирачки безсмислени

Нова технология на Mercedes прави задните спирачки безсмислени

Велосипедист загина край омуртагското село Плъстина

Велосипедист загина край омуртагското село Плъстина  Макрон: Единството между Европа и САЩ за Украйна е жизненоважно

Макрон: Единството между Европа и САЩ за Украйна е жизненоважно  Желязков успокоява плевенчани: Няма да има воден режим през лятото на 2026 г.

Желязков успокоява плевенчани: Няма да има воден режим през лятото на 2026 г.  Надеждност на пътя – как да изберете правилните носачи за своя автомобил

Надеждност на пътя – как да изберете правилните носачи за своя автомобил  Бурята „Байрън“ парализира Гърция с наводнения и затваряне на училища ВИДЕО

Бурята „Байрън“ парализира Гърция с наводнения и затваряне на училища ВИДЕО

преди 2 години В същото време някои влиятелни "съветници" около бункерния го посъветваха да "нахлуе" и той се хвана на въдицата на американкия банков крупен капитал.Така сагата продължи и за сега ни се разминава "коронагейт" 2 .Печеливши(съвсем случайно ,разбира се) се оказаха ВПК на Америка и познайте от пръв път ,чия икономика в момента върви най-добре.Според някои анализатори дори се справя по-добре от китайската.Европа и Русия потъват.Така стоят нещата за съжаление за нас,но това са фактите. отговор Сигнализирай за неуместен коментар

преди 2 години Игричките с корелацията е гениален начин за ограбване на малките инвеститори от големите финансови акули,свързани с ФЕД.Щом се намеси и Джером Пауъл с прогнозата за движението на лихвените проценти ,обикновенните и малки инвеститори съвсем се шашардисаха.Явно коронавирусгейт беше замислен още някъде около 2008 г да "избухне" около 2020г за се задвижи и инфлацията и впоследствие да се повишат лихвените проценти от ФЕД.Хитро,много хитро. отговор Сигнализирай за неуместен коментар