Бързото превръщане на публични компании в инструменти за закупуване на криптовалути достигна такъв връх, че дори ръководители, които по принцип подкрепят подобни сделки, предупреждават за потенциални последици за цените на дигиталните активи.

Т.нар. фирми за управление на цифрови активи, или DAT, обявиха планове да наберат общо 79 млрд. долара досега през 2025 г. само за покупки на биткойни, според консултантската фирма Architect Partners, цитирана от Bloomberg. Тенденцията за разширяване на притежанията и към по-малки токени - т. нар. алткойни - е това, което държи участниците на пазара нащрек.

Въпреки че движението помогна за възстановяването на алткойните от дъната през април, опасенията са, че рязкото обръщане на цените може да накара някои субекти да се откажат от своите активи, а това – да изостри разпродажбите. Един потенциален генератор на разпродажби е евентуален рязък спад на цената на акциите на DAT, който да натисне пазарните им стойности значително под нетните стойности на активите.

„Мисля, че сривът на голям DAT ще събори доминото и ще сложи край на този бичи цикъл“, казва Акшат Вайдя, който като ръководител на семейния офис Maelstrom на съоснователя на BitMEX Артър Хейс е управлявал инвестиции в три публично търгувани компании, насочили се към закупуване на криптовалути.

Вайдя посочва, че все още получава от пет до десет предложения седмично за инвестиции.

Финансови компании са обявили планирано финансиране на стойност около 25 млрд. долара тази година за придобиване на различни алткойни, от етер до солана и TON, според оценки на Architect Partners.

Засега няма много доказателства, че DAT компаниите продават своите токени под принуда. Няколко от най-големите такива компании обаче отчетоха срив на цените на акциите. Metaplanet Inc., японският хотелски оператор, който натрупа биткойни за 2 млрд. долара, регистрира спад на цената на акциите си с 50% от връхната им стойност от средата на юни.

Upexi Inc., която купува солана и в която Maelstrom инвестира, загуби приблизително две трети от пазарната си стойност от края на април насам.

Рискът от пазарен срив за биткойна изглежда е по-нисък, отчасти защото не е така волатилен колкото по-малките криптовалути, а и ликвидността е по-голяма. Друг буфер е, че Strategy на Майкъл Сейлър, най-големият корпоративен купувач на биткойни, не е продал нито един токен през петте години, откакто е започнал да изгражда резервите си, оценени в момента на около 70 млрд. долара.

Някои от висшите ръководители в сектора на криптовалутите са по-малко оптимистични относно по-новите компании. Майкъл Новограц, главен изпълнителен директор на Galaxy Digital, коментира, че стремежът за създаване на нови DAT вероятно е достигнал своя връх и че новите участници на пазара може би ще имат трудности „да си набавят кислород“.

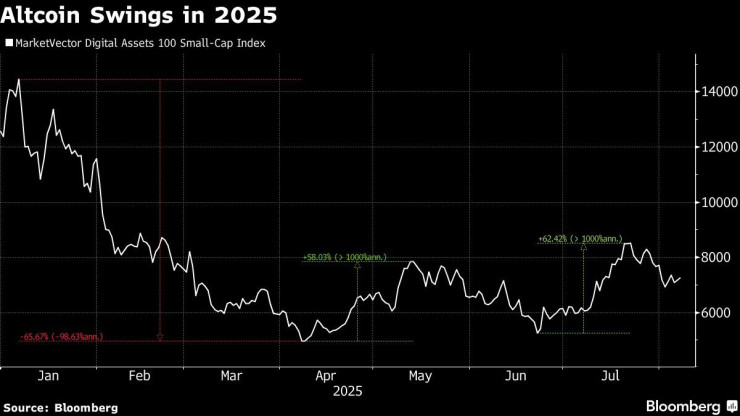

Алткойните са известни с волатилността си, което повишава риска от порочен кръг от принудителни продажби и спираловидно покачващи се цени. Индекс на по-малки токени вече премина през три цикъла на спад и покачване с над 55% тази година и е надолу с около 15%, откакто достигна петмесечен връх на 22 юли.

Колебанията при алткойните през 2025 г. Графика: Bloomberg

Колебанията при алткойните през 2025 г. Графика: Bloomberg

Анализ на Architect Partners на около 30 компании, които придобиват различни токени, показва, че те са регистрирали средни ръстове от 3%, откакто са обявили стратегиите си. Ако обаче изключим пиковете в деня на обявяването, възвръщаемостта спада до -11%.

Една от мерките, върху които пазарните наблюдатели се фокусират, е корпоративната стойност на DAT спрямо размера на техните криптоактиви, или mNAV. За Евгений Гаевой, главен изпълнителен директор на криптомаркетмейкъра Wintermute, основното безпокойство е, че щом по-слабите субекти видят, че mNAV пада под 1, те могат да започнат да продават токени.

mNAV на Metaplanet в момента е 2,39, според уебсайта им. На Upexi е 1,7.

Банкерите, които се стремят да максимизират таксите от организирането на набиране на средства за DAT, продават колкото е възможно повече, без да се съобразяват с качеството, казва Вайдя. В същото време, поне някои от трансакциите са включвали вътрешни лица, които са закупили акции в дружеството и цифровия токен, в който то ще инвестира, преди публичното оповестяване. След това те са продавали акциите при обявяването.

Евгений Гохберг, чийто хедж фонд за децентрализирани финанси Re7 Capital си партнира със свързаната със семейство Тръмп компания World Liberty Financial Inc., коментира, че се е въздържал от инвестиции в криптоактиви, отчасти защото „няма смисъл“ за организациите да търгуват над нетната стойност на активите, „освен ако няма ясно формулирана стратегия за търсене на доходност за базовите активи, каквато малцина имат“.

Инвеститорите, които се впускат в това, „може би залагат на краткосрочно пазарно вълнение и ентусиазъм“, добавя той. „Ако закъснеете да се качите на влака обаче, има голяма вероятност да бъдете наказани и просто да не постигнете положителен резултат“, посочва той.

ИАМА: Дипломатите да уточнят как танкерът Kairos е докаран в български води

ИАМА: Дипломатите да уточнят как танкерът Kairos е докаран в български води  300 бойци от 21 държави се включиха във финалния SENSHI лагер за годината

300 бойци от 21 държави се включиха във финалния SENSHI лагер за годината  Костадинов зове за бойкот на Евровизия

Костадинов зове за бойкот на Евровизия  Турнир по акробатичен рокендрол се провежда днес във Варна

Турнир по акробатичен рокендрол се провежда днес във Варна  Проливните дъждове предизвикаха нови наводнения край Царево

Проливните дъждове предизвикаха нови наводнения край Царево

продава, Къща, 150 m2 София област, с.Клисура, 125000 EUR

продава, Къща, 150 m2 София област, с.Клисура, 125000 EUR  продава, Парцел, 800 m2 Хасково област, с.Орлово, 33000 EUR

продава, Парцел, 800 m2 Хасково област, с.Орлово, 33000 EUR  продава, Тристаен апартамент, 175 m2 София, Стрелбище, 510000 EUR

продава, Тристаен апартамент, 175 m2 София, Стрелбище, 510000 EUR  продава, Мезонет, 255 m2 София, Витоша, 990000 EUR

продава, Мезонет, 255 m2 София, Витоша, 990000 EUR  продава, Къща, 688 m2 Бургас област, гр.Созопол, 990000 EUR

продава, Къща, 688 m2 Бургас област, гр.Созопол, 990000 EUR

Факторингът е трамплин за малкия бизнес при въвеждането на еврото

Факторингът е трамплин за малкия бизнес при въвеждането на еврото  SpaceX ще предложи акции на вътрешни лица при рекордна оценка

SpaceX ще предложи акции на вътрешни лица при рекордна оценка  Империята на китайските пристанища, част 5

Империята на китайските пристанища, част 5  Как чуждестранните автомобилни гиганти могат да се закрепят на китайския пазар

Как чуждестранните автомобилни гиганти могат да се закрепят на китайския пазар  Империята на китайските пристанища, част 4

Империята на китайските пристанища, част 4

Топ 10 на най-устойчивите на ръжда коли на старо

Топ 10 на най-устойчивите на ръжда коли на старо  Кога са изобретени електрическите прозорци

Кога са изобретени електрическите прозорци  Новото AUDI E7X изобщо не прилича на... Audi

Новото AUDI E7X изобщо не прилича на... Audi  Мercedes реши близкото бъдеще на G-Class

Мercedes реши близкото бъдеще на G-Class  Как влияят на мощността диаметърът на цилиндрите и ходът на буталата

Как влияят на мощността диаметърът на цилиндрите и ходът на буталата

HR експерт: Бонусите са ключов инструмент за мотивация на служителите

HR експерт: Бонусите са ключов инструмент за мотивация на служителите  Фермерският протест: Отново спряха движението през ГКПП "Кулата" на ТИР-ове

Фермерският протест: Отново спряха движението през ГКПП "Кулата" на ТИР-ове  Мицкоски работи за "Сръбски свят", а не за независима РСМ

Мицкоски работи за "Сръбски свят", а не за независима РСМ  В кадър: Никулден във Варна с военен ритуал, молебен и курбан

В кадър: Никулден във Варна с военен ритуал, молебен и курбан  Здравко от "Ритон" е в болница, дуетът отлага участия и концерт

Здравко от "Ритон" е в болница, дуетът отлага участия и концерт