На старта на търговията на борсата във Франкфурт в четвъртък се случва нещо историческо. Облечен в черно сако и бяла риза, главният изпълнителен директор на Volkswagen Group и Porsche AG Оливер Блуме разклаща звънеца, с което поставя началото на публичната епопея на най-успешната и доходоносна марка в портфолиото на Volkswagen.

След сериозна подготовка от страна на германската автомобилна група първичното публично предлагане (IPO) на акциите на Porsche вече е факт.

Акциите на премиум бранда дебютираха във Франкфурт при цена от 84 евро. Заявките на инвеститорите за листването приключиха в 16 ч. българско време в сряда, като всички погледи бяха насочени към борсовия дебют на компанията в четвъртък, съобщава Automobilwoche.

Цената на акциите на Porsche в края на прозореца за заявки на инвеститорите в сряда достигна 82,50 евро за акция, което е горният край на целевия диапазон на компанията (76,50-82,50 евро), обявен по-рано този месец.

Въз основна на това пазарната капитализация на Porsche достигна 75 млрд. евро, реализирайки най-голямото листване в Германия от над 25 години насам, пише Ройтерс.

След като месеци наред финансовият директор на марката Луц Мешке промотираше листването, сега неговата идея да направи Porsche публична компания се превръща в реалност.

За Volkswagen IPO-то означава милиарди евро нови приходи. Оценката на Porsche се доближава до тази на нейната компания майка, която в момента се оценява на 82 млрд. долара.

„Ако някой може да бъде успешен на фона на тези трудни пазарни условия, това е Porsche“, заяви категорично Мешке.

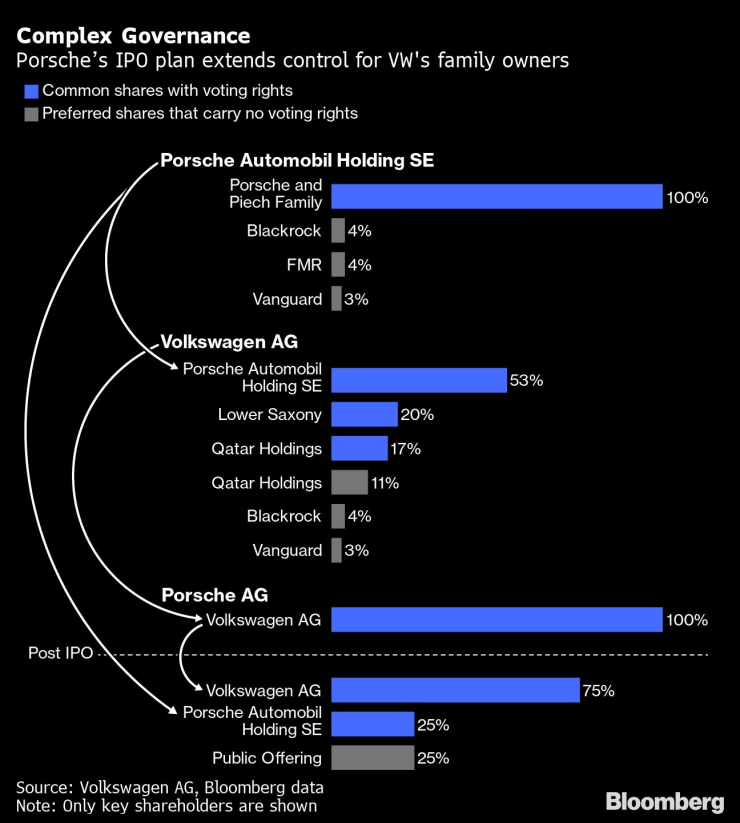

Планът за мащабно разместване на влиянието в рамките на един от най-големите индустриални работодатели в Германия вече се осъществява. Според стратегията Porsche пуска в продажба единствено привилегировани акции, които не дават право на глас. Обикновените акции, които предоставят обратната опция, отиват в ръцете на Porsche Automobil Holding SE, собственост на фамилиите Порше и Пиех. Именно холдинговата компания държи 53-процентен дял във Volkswagen, която ще се откаже от една четвърт от акциите, които държи в Porsche – както от обикновените, така и от привилегированите.

Това напомня на стратегията, с която Porsche излиза на борсата за първи път през 1984 г. Тогава компанията също продава единствено акции без право на глас, като всички обикновени книжа остават в ръцете на Порше и Пиех.

С настоящото IPO Porsche Automobil Holding ще се върне точно там, откъдето започна преди близо 40 години – с 25% плюс една акция. Това ще даде на холдинговата компания блокиращо малцинство, което означава, че без двете фамилии в концерна не може да се взимат никакви важни решения.

Главният изпълнителен директор на Volkswagen Group и Porsche AG Оливер Блуме. Снимка: Bloomberg L.P.

Главният изпълнителен директор на Volkswagen Group и Porsche AG Оливер Блуме. Снимка: Bloomberg L.P.

Останалите 75% от обикновените акции остават в притежание на Volkswagen.

Това означава, че само компанията майка и Porsche Automobil Holding ще имат право на глас по време на събранията. Останалите акционери, които притежават акции без глас, ще могат да задават въпроси, но не и да гласуват.

По график Volkswagen ще разпредели част от приходите от листването като специален дивидент за акционерите. Това ще бъде гласувано на извънредното общо събрание през декември. Почти една трета от средствата ще бъдат насочени към главния акционер – Porsche SE, който може да ги използва за рефинансиране на поне част от покупката на обикновени акции.

Сложната корпоративна структура във Volkswagen Group. Източник: Bloomberg

Сложната корпоративна структура във Volkswagen Group. Източник: Bloomberg

Служителите също няма да бъдат пропуснати. Всички 130 хил. работници на Volkswagen в Германия трябва да получат специално плащане в размер на 2000 евро. Твърди се, че почти 38 хил. служители на Porsche ще получат IPO бонус от около 6000 евро. Самата Porsche AG няма да получи нищо от набраните средства от листването.

Това не е проблем, според Мешке. „Ние сме в добра позиция“, изтъкна той, визирайки паричните потоци на компанията. „В бъдеще ще можем сами да финансираме инвестициите от собствения паричен поток“, добавя Мешке.

Основното предимство за Порше и Пиех от сделката е, че двете фамилии вече имат пряк контрол върху премиум марката, в която преди листването те участваха само индиректно като акционери във Volkswagen.

IPO-то „развързва ръцете“ на Porsche, като сега компанията вече може да не се съобразява с ръководството на Volkswagen и всички нови договори ще бъдат сключвани като такива с трети страни. Porsche сама ще решава дали да работи с партньори от групата или с външни такива. Това осигурява необходимата гъвкавост на марката, за да продължи със своята трансформация.

Липсата на държавна подкрепа гони не само чуждите, но и българските инвестиции

Липсата на държавна подкрепа гони не само чуждите, но и българските инвестиции  Макрон търси подкрепа за плана си да назначи Драги на най-високия пост в ЕС

Макрон търси подкрепа за плана си да назначи Драги на най-високия пост в ЕС  Либерализацията на електроенергийния пазар се отлага поне с 1 година

Либерализацията на електроенергийния пазар се отлага поне с 1 година  Среброто вече не е пари, връзката със златото ще изчезне до 15 години

Среброто вече не е пари, връзката със златото ще изчезне до 15 години  Вл. Шопов: САЩ и Китай вече си говорят, но няма тема, по която да се сближават

Вл. Шопов: САЩ и Китай вече си говорят, но няма тема, по която да се сближават

На първо четене приеха забраната на реклама на хазартни игри в медиите

На първо четене приеха забраната на реклама на хазартни игри в медиите  "Левски" публикува финансовия си отчет - клубът е на печалба, но нарушава Търговския закон

"Левски" публикува финансовия си отчет - клубът е на печалба, но нарушава Търговския закон  Борисов и Пеевски на среща с миньорите: Обещахме и изпълнихме

Борисов и Пеевски на среща с миньорите: Обещахме и изпълнихме  Сахарският прах достигна и Турция, има опасност за здравето на хората

Сахарският прах достигна и Турция, има опасност за здравето на хората  Либерализацията на пазара на ток се отлага за 1 юли 2025 година

Либерализацията на пазара на ток се отлага за 1 юли 2025 година

Има ли скандал в Локо Пловдив? Крушарски с култов коментар

Има ли скандал в Локо Пловдив? Крушарски с култов коментар  Стойчо Младенов изригна: В Левски имат комплекс, когато излизат срещу ЦСКА

Стойчо Младенов изригна: В Левски имат комплекс, когато излизат срещу ЦСКА  Колосите чакат: "Лале" май приключи с Барса

Колосите чакат: "Лале" май приключи с Барса  Лудогорец с важна новина за феновете си

Лудогорец с важна новина за феновете си

дава под наем, Офис, 217 m2 София, Красно Село, 1736 EUR

дава под наем, Офис, 217 m2 София, Красно Село, 1736 EUR  дава под наем, Офис, 340 m2 София, Красно Село, 2720 EUR

дава под наем, Офис, 340 m2 София, Красно Село, 2720 EUR  продава, Двустаен апартамент, 66 m2 София, Младост 3, 139800 EUR

продава, Двустаен апартамент, 66 m2 София, Младост 3, 139800 EUR  продава, Тристаен апартамент, 74 m2 Габрово, Център, 40409.21 EUR

продава, Тристаен апартамент, 74 m2 Габрово, Център, 40409.21 EUR  продава, Парцел, 924 m2 София, Бункера в.з., 230000 EUR

продава, Парцел, 924 m2 София, Бункера в.з., 230000 EUR

Преградиха пътеки на Витоша, използвани от поколения софиянци

Преградиха пътеки на Витоша, използвани от поколения софиянци  Отстранения от НС Росен Желязков и изборите в РС Македония – темите тази вечер в "Денят ON AIR"

Отстранения от НС Росен Желязков и изборите в РС Македония – темите тази вечер в "Денят ON AIR"  Гришо за победата си над Джокович: Исках да победя, за да спечеля малко пари

Гришо за победата си над Джокович: Исках да победя, за да спечеля малко пари  Авторът на "Дюн" Кевин Дж. Андерсън идва на Aniventure Comic Con

Авторът на "Дюн" Кевин Дж. Андерсън идва на Aniventure Comic Con  Макрон: Има опасност Европа да умре, трябва да укрепи отбраната си

Макрон: Има опасност Европа да умре, трябва да укрепи отбраната си