Неизбежно във време на сътресения е трудно да се прогнозира бъдещето със сигурност, но според консултантската компания Knight Frank следните пет ключови показателя ще имат най-голямо значение за световните жилищни пазари през 2023 г.

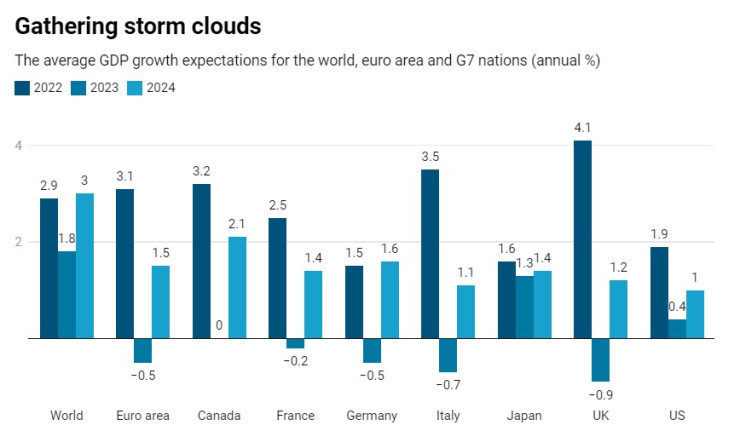

Икономическият растеж ще се забави

Някои икономики, особено в Европа почти сигурно вече са навлезли в рецесия, а други като САЩ може скоро да ги последват. Графиката по-долу показва средните прогнози за 2022, 2023 и 2024 г. в света, еврозоната и страните от Г-7. Догодина ще видим забавяне на растежа, но очакванията са то да е умерено по исторически стандарти и следователно да се превърне във възможност за възстановяване на икономиките. Цената на дълга и инфлацията натежават върху нагласите и разходите.

Източник: Knight Frank Research, IMF, Capital Economics, Oxford Economics

Източник: Knight Frank Research, IMF, Capital Economics, Oxford Economics

Инфлацията достигна връхна точка през 2022 г.

Пътят на инфлацията ще определи курса на лихвите и резултатите ще повлияят на цените на глобалните активи. Централните банкери, особено председателят на Федералния резерв Джером Пауъл, признаха, че са сгрешили в предвиждането си, че инфлацията ще бъде временна. В резултат на това те увеличиха усилията си за укротяване на инфлацията.

Решителността изглежда се отплаща и връхната точка на инфлацията вече е зад гърба ни. Инфлацията в САЩ се забавя от юни, като през ноември достигна 7,1%, два процентни пункта по-малко спрямо връхната точка. Изискванията към заплатите може да започнат да се смекчават с намаляването на свободните позиции, а в същото време веригите за доставка се подобряват и цените на петрола намаляват до диапазона 75-80 долара за барел спрямо 120 долара за барел по-рано тази година.

Трябва да отбележим също, че преходната инфлация се отнасяше предимно за трайните стоки, за които има дълъг период между закупуването – например коли, домакински уреди, мебели и т. н. За тази категория показателят достигна връхна точка от 18,7% през февруари, но вече спадна до 2,4% през ноември – едно от най-резките забавяния на инфлацията в историята. Тя може да достигне връхна точка по-късно в Европа и Великобритания заради силното влияние на цените на енергията, но признаците за успокоение на световно ниво са налице.

Лихвените проценти ще достигнат връх в началото на 2023 г.

Заради завръщането на двуцифрената инфлация тази година отбеляза бърза и сеизмична промяна в паричната среда, след като ръководителите на централните банки започнаха да повишават лихвите. Федералният резерв в САЩ вдигна целевата си лихва с 425 базисни пункта през 2022 г. В исторически контекст Фед е повишавал само два пъти лихвите с повече, отколкото през 2022 г. – 538 базисни пункта през 1973 г. и 450 базисни пункта през 1980 г. Английската централна банка и Европейската централна банка вдигнаха лихвите съответно с 325 базисни пункта до 3,5% и 250 базисни пункта до 2,5%. Дори Японската централна банка изненада пазарите този месец с промяна в политиката си, която ще позволи лихвите да варират с 50 базисни пункта спрямо целта ѝ от 0% вместо 25 базисни пункта.

Навлизаме в нов период на определяне на лихви, в който повишенията ще станат по-малки. Австралия и Канада започнаха през октомври, а други страни се присъединиха през декември. Има широки очаквания, че лихвите ще достигнат връхната си точка през първото полугодие на 2023 г. Анализаторите и пазарите имат консенсусни очаквания, че лихвите ще достигнат 5% в САЩ, 4,5% във Великобритания и 3% в еврозоната.

Не е изненадващо, че всичко това извежда на преден план въпроса за достъпността на жилищните имоти, а цените са подложени на тест от смяната на режима. Например, средната вноска по ипотечен кредит между януари и ноември нарасна с 59% във Великобритания и с 48% в САЩ само въз основа на промените в лихвените нива.

Тъй като мнозина анализатори прогнозират, че забавянето на икономиката ще насърчи централните банки да намалят лихвите през четвъртото тримесечие на 2023 г., това може да донесе известно успокоение за сектора. Времето и степента на връхната точка за този цикъл на повишаване на лихвите остава на милостта на инфлацията и е ключов риск за жилищните пазари и инвеститорите.

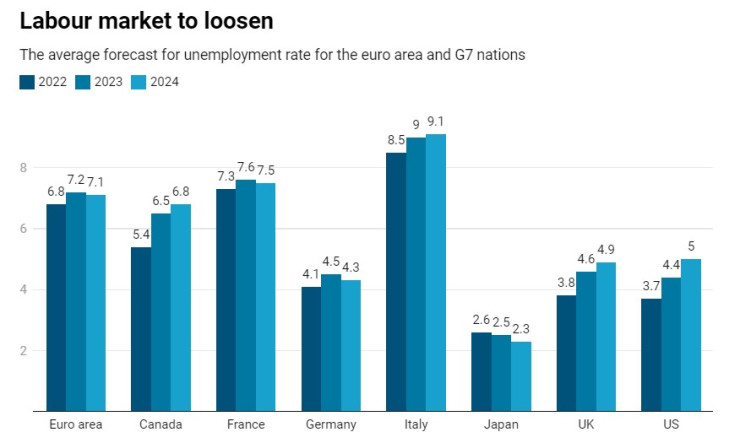

Безработицата ще нарасне, но съвсем малко

Положителен фактор е, че много икономики започват новия цикъл с относително силен пазар на труда. „

В икономиките от Г-7 средната безработица е 5% по последни статистически данни, което е под нивото от почти 6% година по-рано.

Макар че безработицата вероятно ще нарасне в много икономики със забавянето на растежа или навлизането им в рецесия, не се очаква рязък ръст на броя на безработните. Консенсусните очаквания са за ръст на безработицата от средно 5% през 2022 г. до 5,6% през 2023 г. и 5,7% през 2024 г.

Knight Frank Research, IMF, Capital Economics, Oxford Economics

Knight Frank Research, IMF, Capital Economics, Oxford Economics

Това, наред с по-големите спестявания в банковите сметки в сравнение с периода преди пандемията, показва, че забавянето на икономиката може да е по-кратко и по-плитко в сравнение с предишни цикли, а това е положително за жилищните пазари.

Американският долар ще изгуби известни позиции

Доларът започна да губи част от силата, която натрупа през 2022 г. Във връхната точка в началото на ноември годишният ръст на долара достигна над 10% спрямо кошница от други основни валути. Това се случи благодарение на повишаването на лихвите от Федералния резерв и статута на убежище на американската валута. Само две валути засилват позициите си спрямо долара през 2022 г. – бразилският реал и руската рубла.

Но с промяната на политиката доларът започна да поевтинява и спадът вероятно ще продължи през 2023 г. След по-добрите от очакванията данни за инфлацията през ноември доларът загуби 1%. Йената постигна ръст благодарение на изненадващия ход на Японската централна банка да промени политиката си при определянето на лихвите по-рано този месец. Преди това йената беше изгубила 20% от стойността си спрямо долара. Паундът също се възстанови от дъното от 1,04% през септември до 1,22 долара, но все още е под нивото от 1,35, с което започна 2022 г.

Докато през 2022 г. купувачите в долари и свързани с долара валути имаха силна покупателна способност, може да видим леко преобръщане на тенденцията през 2023 г.

Благотворителен базар се провежда в Музей за нова история на Варна

Благотворителен базар се провежда в Музей за нова история на Варна  Спипаха млад мъж с дрога във Варна

Спипаха млад мъж с дрога във Варна  Среброто чупи рекорди! Засенчи златото с огромен ръст в цената

Среброто чупи рекорди! Засенчи златото с огромен ръст в цената  Надзорът потвърди: плащания към аптеките се отлагат – заплашени са хиляди пациенти

Надзорът потвърди: плащания към аптеките се отлагат – заплашени са хиляди пациенти  Шофьор получи 10 глоби, направени от друг водач

Шофьор получи 10 глоби, направени от друг водач

продава, Тристаен апартамент, 126 m2 София, Лозенец, 429000 EUR

продава, Тристаен апартамент, 126 m2 София, Лозенец, 429000 EUR  дава под наем, Тристаен апартамент, 101 m2 София, Лозенец, 1000 EUR

дава под наем, Тристаен апартамент, 101 m2 София, Лозенец, 1000 EUR  продава, Тристаен апартамент, 132 m2 София, Център, 380000 EUR

продава, Тристаен апартамент, 132 m2 София, Център, 380000 EUR  продава, Четиристаен апартамент, 134 m2 София, Младост 4, 295144 EUR

продава, Четиристаен апартамент, 134 m2 София, Младост 4, 295144 EUR  дава под наем, Заведение, 500 m2 София, Център, 5997 EUR

дава под наем, Заведение, 500 m2 София, Център, 5997 EUR

Внедряването на AI на Уолстрийт ще доведе до бум в наемането на кадри

Внедряването на AI на Уолстрийт ще доведе до бум в наемането на кадри  МВФ: Близкият изток остава устойчив въпреки рисковете

МВФ: Близкият изток остава устойчив въпреки рисковете  За първи път от години: Българските софтуерни компании с едноцифрен ръст

За първи път от години: Българските софтуерни компании с едноцифрен ръст  Банкерите се готвят за IPO-та през 2026

Банкерите се готвят за IPO-та през 2026  SpaceX се очаква да направи по-голямо IPO от Aramco

SpaceX се очаква да направи по-голямо IPO от Aramco

Как водата може да спаси дизеловите коли в Европа

Как водата може да спаси дизеловите коли в Европа  Opel Astra получи малки, но важни промени

Opel Astra получи малки, но важни промени  Най-готините автомобилни цветове на 2025

Най-готините автомобилни цветове на 2025  BYD произведе 113 GWh батерии и обяви война на дефектите

BYD произведе 113 GWh батерии и обяви война на дефектите  Mercedes прелетя над кръгово, след като шофьорът припадна

Mercedes прелетя над кръгово, след като шофьорът припадна

През 2025 г. Истанбул остава градът с най-натоварения трафик в света

През 2025 г. Истанбул остава градът с най-натоварения трафик в света  В България лесно бутаме правителства: Какво правим след това?

В България лесно бутаме правителства: Какво правим след това?  Няма замърсяване от заседналия танкер край Ахтопол

Няма замърсяване от заседналия танкер край Ахтопол  Милена Милотинова представи новия си филм в Мюнхен

Милена Милотинова представи новия си филм в Мюнхен  Васил Терзиев скочи на кмета на "Люлин" за боклука: Все някой му е виновен

Васил Терзиев скочи на кмета на "Люлин" за боклука: Все някой му е виновен