Всеки журналист е добре запознат с формулата на Харолд Ласуел – американски политолог и изследовател на масовата комуникация – за т. нар. пет „К“. Моделът може да се представи накратко по следния начин - кой е съобщил, какво е казал, по кой канал е бил предаден, на кого е адресиран и какво е произвело съобщението. Някои интерпретации включват и въпросите Как, Кога и Къде. Именно по модела на Ласуел днес биват създавани повечето новини.

В последните няколко месеца обаче отговорите на други въпроси създават новини за пазарите и анализаторите и тези въпроси са свързани с централните банки. Финансовите институции може би са единствените, които разполагат с правилните оръжия (различните инструменти на паричната политика, б. ред.), за да надвият ускоряващата се инфлация.

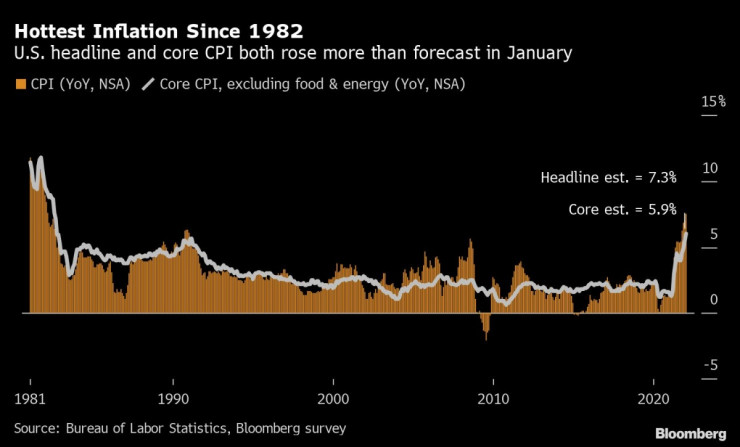

Данните от последните седмици показаха, че бързото покачване на цените вече се превръща в по-голям проблем за глобалната икономика, отколкото продължаващата пандемична обстановка. Потребителските цени в САЩ са нараснали със 7,5% на годишна база през януари, показаха данните на министерството на труда. Това е най-високото ниво на индекса на потребителските цени от февруари 1982 г. - връх, който бе очакван от пазара. В същото време покачването на цените надмина очакванията на анализаторите, анкетирани от Dow Jones, които бяха за увеличение в размер на 7,2 на сто.

инфл

инфл

Източник: Bloomberg L.P.

През декември инфлацията във Великобритания също достигна рекордно ниво - най-високото от три десетилетия насам. Инфлацията е достигнала 5,4% на годишна база в последния месец на 2021 г., което е най-високото ниво от март 1992 г. За сравнение - през ноември показателят се е равнявал на 5,1%, което е 10-годишен връх. Прогнозите на икономисти, анкетирани от Ройтерс, бяха за повишение до 5,2%.

Картината не е по-различна и в еврозоната, където инфлацията достигна рекордно равнище за трети пореден месец. През януари тя е била на ниво от 5,1 на сто.

И докато Европейската централна банка (ЕЦБ) продължава да се носи на гълъбовите си криле, то ястребовият Фед вече заостря ноктите си срещу инфлацията.* След последното заседание на централната банка на САЩ гуверньорът Джером Пауъл намекна, че може да има лихвено повишение още през следващия месец.

"Комисията смята да повиши лихвата на заседанието през март", ако има условия за това, каза Пауъл на виртуална пресконференция след заседанието, но посочи, че ръководителите не са взели никакви решения за пътя пред политиката, защото тя трябва да бъде гъвкава.

Всъщност Пауъл отдавна се заканя на инфлацията, но към момента други ходове, освен прекратяването на пандемичните покупки на облигации, не са оповестени. Има една основа разлика между ЕЦБ и Фед и тя е, че щатският регулатор отдавна подготвя пазарите за лихвени повишения, докато централните банкери в Европа все още се лутат поради опасения от твърде агресивно затягане на паричната политика – нещо, което им коства доверието на потребителите.

Затова сега инвеститорите са изправени пред трите „К“ на Фед – кога ще бъдат повишени лихвите, с колко и как (с колко стъпки за годината).

Масово прогнозите са първото лихвено покачване да е през март – за това намекна и Пауъл в началото на февруари (след заседанието) и към момента няма други представители на банката, които да сигнализират за увеличения преди това. Вместо това изглежда, че Федералният резерв предпочита да осмисли постъпващите данни и да вземе решение на база тази информация.

И докато само допреди няколко седмици пазарите очакваха три или четири до шест повишения през тази година, от американската инвестиционна банка Goldman Sachs вече са в очакване на седем покачвания на лихвите. Това би се равнило на серия от увеличения, които ще бъдат предприемани на всяко следващо заседание на финансовата институция.

Друг важен въпрос е и с колко ще бъдат повишени лихвите. Паричните пазари дори залагат на възможността от увеличение от 50 базисни пункта през март, пише Bloomberg. Това би било първото такова от 2000 г. насам. Управителят на Фед в Сейнт Луис Джеймс Булард заяви в четвъртък, че би подкрепил три повишения до юли, а едно от тях може да е в размер на половин процентен пункт.

Изглежда обаче, че повечето представители на Фед не споделят мнението на Булард.

Гуверньорът на Фед в Сан Франциско Мери Дели посочи в интервю за Market News, че увеличение в такъв размер не е „сред предпочитанията“ ѝ. Като причина тя посочи продължаващия негативен ефект на пандемията и факта, че Фед вече е дал ясен сигнал относно готовността си да предприеме мерки. „Пазарите вече взеха предвид оттеглянето от приспособяващата парична политика и това показва, че те чуват това, което Фед ясно им предава“, каза Дели.

Мнението ѝ бе споделено от управителя на Фед в Ричмънд Томас Баркин. "Концептуално нямам против това [увеличение от 50 базисни пункта]. Смятам ли, че има крещяща нужда да го направим сега? Трябва да бъда убеден за [необходимостта от] нея“, допълни банкерът.

Затова и не е изненадващо, че към момента пазарите са объркани за това какъв би могъл да е следващият ход на Фед. Отговорът на тези въпроси или поне намек за него може да бъде оповестен в сряда, когато предстои да бъде публикуван протоколът от последното заседание на Фед. Ден преди това инвеститорите ще придобият и по-добра представа за инфлацията в страната – ще бъде публикувана статистиката за производствените цени в САЩ през януари, а през седмицата се очакват и данни за продажбите на дребно, които ще покажат доколко е повлиял омикрон вариантът на търговията.

Анализаторите и стратезите на капиталовите пазари всъщност бяха доста положително настроени за предстоящата седмица на фондовия пазар, но ситуацията в Украйна предизвиква несигурност. Тя вече беше понижила индексите в края на седмицата, също и на фондовите борси в САЩ.

Поради ескалацията на конфликта в Украйна инвеститорите на Wall Street продадоха рискови акции в полза на активи, които се възприемат като сигурни, като например държавни облигации или валути като йената и щатския долар.

„Всъщност се очакваше известно успокояване на ситуацията в Украйна, но това вече не изглежда така", заяви пазарният анализатор Едуард Моя от брокерската компания Oanda пред dpa. След съобщенията, че Съединените щати предполагат инвазия в Украйна, търговците на акции бързо натиснаха бутоните за продажба. Двата фактора - кризата в Украйна и страхът от повишаване на лихвените проценти - вече бяха понижили настроението i на европейските пазари. Например Dax не завърши изминалата борсова седмица с особена динамика: В петък, след кратък пробив на положителна територия, германският бенчмарк индекс затвори на ниво от 15 425 пункта - отстъпка от 0,4%. За цялата седмица обаче Dax все пак успя да постигне значителен ръст от над 2%.

Ето какво конкретно ще следим през следващите дни:

Седмицата ще започне със спокоен понеделник, в който ще бъдат публикувани данни за производствените цени в Швейцария и за промишленото производство на Стария континент през последния месец на миналата година. В Азия и по-конкретно в Япония ще има данни за брутния вътрешен продукт (БВП) на страната през четвъртото тримесечие на 2021 г., както и за промишленото производство през декември. В съседна Южна Корея ще има данни за търговския баланс. Управителят на ЕЦБ Кристин Лагард ще има изказване. В същия ден ще говори Джеймс Булард от Фед.

Във вторник ще стане ясно каква е била инфлацията в Испания през януари, а в Германия – какви са били цените на едро. Също във федералната република ще излезе новият индекс на ZEW.

Във Великобритания се очакват редица данни като тези за заетостта и безработицата през декември, както и за индекса на средните доходи в последния месец на 2021 г. Същия ден ще има данни за БВП на еврозоната през четвъртото тримесечие на миналата година, за заетостта в този период, както и за търговския баланс през декември. От другата страна на океана, в САЩ, се очакват данни за производствените цени през януари. В Китай също ще бъде публикувана статистиката за производствените и потребителските цени през януари.

В сряда ще стане ясно каква е била инфлацията във Великобритания през януари, както и какво е било промишленото производство на Стария континент. В Япония ще има данни за търговския баланс на страната, а в Австралия – за пазара на труда. В Канада също се очакват данни за покачването на цените, като същия ден ще говори заместник-гуверньорът на централната банка на Канада Тимъти Лейн.

Потребителски

Потребителски

Основните данни обаче ще са от САЩ – ще има данни за продажбите на дребно през януари, за ценовия индекс на вноса и износа, за щатските запаси на петрол, продажбите на дребно и за промишленото производство. Същия ден ще бъде публикуван докладът от последното заседание на Федералния резерв.

В четвъртък Испания и Швейцария ще публикуват статистиката за търговския си баланс, а ЕЦБ ще публикува традиционния си икономически бюлетин. В САЩ се очакват данни за разрешителните за строеж, както и за новите молби за помощи при безработица. Същия ден управителят на Фед в Сейнт Луис Джеймс Булард ще има изказване. Ще стане ясно каква е била инфлацията в Япония през януари. Филип Лейн, главният икономист на ЕЦБ, също ще има изказване.

Седмицата ще приключи с данни за продажбите на дребно във Великобритания, както и за безработицата и инфлацията през януари във Франция. В Европа се очакват данни и за потребителското доверие през февруари и за активността в строителния сектор. В Канада ще има данни за продажбите на дребно през декември, а в САЩ – за активните продажби на жилища през януари. Същия ден ще има изказвания на представители на Фед. Също в петък ще започне Мюнхенската конференция по сигурността, която ще е важна за пазарите, защото може да допринесе за ескалацията или деескалацията на напрежението между Запада и Москва.

*Централните банкери, които смятат, че инфлацията е много по-голям бич за икономиката от бавния ръст и следователно рядко гласуват за намаление на лихвените проценти, носят нарицателното „ястреби", а тези, които са предразположени да гласуват за намаляване на лихвените проценти и за стимулиране на икономиката, са „гълъби“ - б. а.

Спипаха поредния варненец с дрога

Спипаха поредния варненец с дрога  Арестуваха варненец, системно отказвал тестове за дрога на пътя

Арестуваха варненец, системно отказвал тестове за дрога на пътя  1500 души дойдоха на погребение.... на 12-годишен миниван

1500 души дойдоха на погребение.... на 12-годишен миниван  Градската елха във Варна грейна с тържествен концерт (СНИМКИ)

Градската елха във Варна грейна с тържествен концерт (СНИМКИ)  Черно море потопи ЦСКА в дъжда на "Тича"

Черно море потопи ЦСКА в дъжда на "Тича"

продава, Двустаен апартамент, 71 m2 София, Младост 4, 242400 EUR

продава, Двустаен апартамент, 71 m2 София, Младост 4, 242400 EUR  продава, Тристаен апартамент, 71 m2 София, Младост 4, 242400 EUR

продава, Тристаен апартамент, 71 m2 София, Младост 4, 242400 EUR  продава, Къща, 150 m2 София област, с.Клисура, 125000 EUR

продава, Къща, 150 m2 София област, с.Клисура, 125000 EUR  продава, Парцел, 800 m2 Хасково област, с.Орлово, 33000 EUR

продава, Парцел, 800 m2 Хасково област, с.Орлово, 33000 EUR  продава, Тристаен апартамент, 175 m2 София, Стрелбище, 510000 EUR

продава, Тристаен апартамент, 175 m2 София, Стрелбище, 510000 EUR

България с рекорден ръст на онлайн продажбите за Черния петък в Европа

България с рекорден ръст на онлайн продажбите за Черния петък в Европа  Кой ще замести Хасет в Белия дом, ако стане шеф на Фед

Кой ще замести Хасет в Белия дом, ако стане шеф на Фед  Жизнено важната търговия на Русия с петрол в Индия е в упадък, но не и изчезнала

Жизнено важната търговия на Русия с петрол в Индия е в упадък, но не и изчезнала  Глобата от 140 милиона долара на Мъск показва, че ЕС губи самообладание

Глобата от 140 милиона долара на Мъск показва, че ЕС губи самообладание  ChatGPT спечели правото си да се саморегулира. Това може да се развие зле

ChatGPT спечели правото си да се саморегулира. Това може да се развие зле

BMW превъртя играта: Тествахме новото iX3

BMW превъртя играта: Тествахме новото iX3  Най-бързата кола на XX век беше продадена за над 25 милиона долара

Най-бързата кола на XX век беше продадена за над 25 милиона долара  Какви са основните проблеми на 1.2 TSI на Volkswagen

Какви са основните проблеми на 1.2 TSI на Volkswagen  Топ 10 на най-устойчивите на ръжда коли на старо

Топ 10 на най-устойчивите на ръжда коли на старо  Кога са изобретени електрическите прозорци

Кога са изобретени електрическите прозорци

Правителството в Скопие опитва да изиграе Европа за българите в РСМ

Правителството в Скопие опитва да изиграе Европа за българите в РСМ  Липсата на приет бюджет за 2026 година не би попречила за влизане в еврозоната

Липсата на приет бюджет за 2026 година не би попречила за влизане в еврозоната  Манчестър Сити надви Съндърланд

Манчестър Сити надви Съндърланд  Нова атомна централа няма да свали цените на тока

Нова атомна централа няма да свали цените на тока  Българската икономика расте 2-3 пъти по-бързо, отколкото средната на европейско ниво

Българската икономика расте 2-3 пъти по-бързо, отколкото средната на европейско ниво