Ключовият икономически въпрос за 2024 г. е какво ще стане с намаленията на лихвените проценти, които вероятно ще последват в дневния ред на Федералния резерв на САЩ. Дали те реално представляват добра новина за икономиката, или са знак за предстояща рецесия, както беше през 2001 и 2007 г.?

Все още има ясно разногласие относно момента и степента на облекчаването на паричната политика предвид неотдавнашния инфлационен шок, но представителите на Фед ясно сигнализираха в протокола от последното си заседание, публикуван в сряда, че намаляването на лихвите трябва да започне в някакъв момент тази година, пише в коментар за Bloomberg колумнистът Конър Сен.

Важно съображение в тази дискусия е колко „извън синхрон“ е било икономическото възстановяване след пандемията досега. Докато намаленията на лихвените проценти от 2001 и 2007 г. се случиха в края на прекомерно инвестиране и/или натрупване на заеми, облекчаването на политиката тази година ще дойде, след като чувствителните към лихвите и цикличните части на икономиката бяха притиснати към спад от около две години. Тези области сега са настроени да се възстановят до известна степен през 2024 г. - добавеният тласък от намаленията на лихвите може да превърне това възстановяване в нещо по-близко до бум.

Първата и най-важна засегната област е, разбира се, жилищният пазар. Строителите на жилища процъфтяваха в среда на високи лихви, примамвайки купувачите, като предлагаха по-ниски разходи по ипотеки, но ограниченото предлагане на употребявани жилища на пазара замрази сделките за препродажба. Продажбите на вторичния пазар през последните месеци спаднаха до нива, наблюдавани след краха на Lehman Brothers Holdings и спукването на балона на високорисковите ипотечни кредити през 2008 г.

По-ниските лихвени проценти по жилищните заеми трябва да помогнат за размразяване на вторичния пазар, да осигурят допълнителен тласък на строителите и дори да дадат възможност на някои собственици на жилища да финансират ремонти и допълнителни проекти, които бяха задържани, докато лихвените проценти се покачваха, а страховете от рецесията нарастваха.

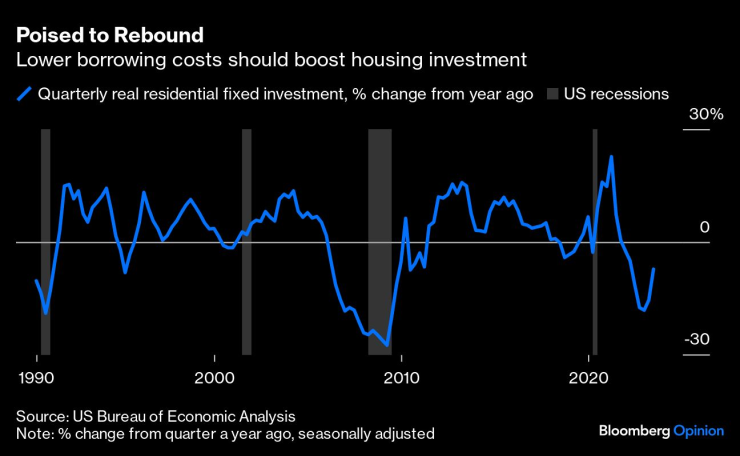

Понижените разходи по ипотечни кредити вероятно ще стимулират инвестициите в жилищния сектор. Източник: Bloomberg

Понижените разходи по ипотечни кредити вероятно ще стимулират инвестициите в жилищния сектор. Източник: Bloomberg

Коригираните спрямо инфлацията инвестиции в жилища изглеждат готови да растат отново, година след година, възстановявайки се от дълбоко отрицателните нива от края на 2022 г. и началото на 2023 г. Това е моделът, който исторически сме виждали при излизане от икономическите рецесии в САЩ. До пролетта пазарът на жилища трябва да се почувства така, сякаш расте отново за първи път от началото на цикъла на Фед на повишаване на лихвите.

Възстановяването на жилищния пазар би трябвало да помогне на производствения сектор да излезе от продължителната низходяща спирала. Спадът тук започна, когато потребителите пренасочиха разходите си от стоки към дейности като пътуване през пролетта на 2022 г.

Високите инфлационни нива, растящите разходи по заеми и ниските равнища на нови поръчки отслабиха доверието на бизнеса. Производственият индекс ISM намалява в продължение на 14 последователни месеца - по-лош резултат от рецесията през 2008 г. - въпреки че най-накрая показва признаци на стабилизиране. Ръст при фабричните поръчки през следващите няколко месеца би трябвало да върне индекса обратно на територията на разширяване.

Последното парче от пъзела са банките, които трябва да започнат да разхлабват критериите за кредитиране след предпазливи 18 месеца. Кредиторите изграждаха капиталовите си нива през цялата миналата година и някои започват да обсъждат кога ще бъдат в състояние да дават, вместо да трупат пари. Неотдавнашните резки спадове на дългосрочните лихвени проценти трябва да придвижат тези срокове напред, като поправят част от щетите, нанесени на портфейлите им от държавните облигации на САЩ и обезпечените с ипотека ценни книжа.

Делът на банките, които затягат стандартите за средни и големи предприятия, е намалял през третото тримесечие спрямо предходните три месеца според проучване на старши кредитен служител на Фед. Това може да се превърне в цялостно разхлабване на стандартите до второто или третото тримесечие, особено след като голяма част от затягането се дължи на обезценката на ценни книжа, които са фундаментално висококачествени, макар и засегнати от нарастващите лихвени проценти, а не на загуби от заеми, свързани с рецесии.

Някои анализатори и пазарни експерти посочват 1995 г. и 2019 г. като други години, когато Фед използва тактически намаления на лихвите, които не водят до рецесия. Сегашната ситуация може би най-много напомня за 1983 г., когато лихвите са повишени, за да се ограничи инфлацията, възпирайки по този начин чувствителния към кредитите икономически растеж. Когато инфлацията се охлажда, което позволява спад на разходите по заеми, този растеж се отприщва по грандиозен начин.

Кредитите и инвестициите не са толкова сдържани през последните две години, както в началото на 80-те години, но общата динамика е подобна. Степента, до която ще се ускори растежа, движен от кредити и инвестиции през 2024 г., ще определи дали ще получим нещо като меко кацане или среда, много по-нажежена от настоящата, заключва Сен.

Желязков: Тази година България има два пъти по-висок икономически растеж от средния за Европа

Желязков: Тази година България има два пъти по-висок икономически растеж от средния за Европа  Защитата на Благомир Коцев оспорва размера на паричната гаранция от 200 000 лв.

Защитата на Благомир Коцев оспорва размера на паричната гаранция от 200 000 лв.  Днес във Варна ще бъдат връчени наградите "Доброволец на годината"

Днес във Варна ще бъдат връчени наградите "Доброволец на годината"  Инициатива за размяна на играчки във Варна

Инициатива за размяна на играчки във Варна  Във Военноморския музей представят най-новите си експонати, дарени през 2025 г.

Във Военноморския музей представят най-новите си експонати, дарени през 2025 г.

продава, Парцел, 20000 m2 Враца, Дъбника, 511291.88 EUR

продава, Парцел, 20000 m2 Враца, Дъбника, 511291.88 EUR  продава, Къща, 625 m2 София, Бистрица (с.), 0 EUR

продава, Къща, 625 m2 София, Бистрица (с.), 0 EUR  продава, Къща, 160 m2 Добрич област, с.Лозница, 13000 EUR

продава, Къща, 160 m2 Добрич област, с.Лозница, 13000 EUR  дава под наем, Тристаен апартамент, 70 m2 Пловдив, Южен, 383 EUR

дава под наем, Тристаен апартамент, 70 m2 Пловдив, Южен, 383 EUR  дава под наем, Двустаен апартамент, 43 m2 Пловдив, Кючук Париж, 306 EUR

дава под наем, Двустаен апартамент, 43 m2 Пловдив, Кючук Париж, 306 EUR

Администрацията на Тръмп не смята Украйна за приоритет

Администрацията на Тръмп не смята Украйна за приоритет  Петролът поскъпва за 2-ри ден поред воден от перспективите за излишък на пазара

Петролът поскъпва за 2-ри ден поред воден от перспективите за излишък на пазара  AI асистентите компенсират разликата между физическо и онлайн пазаруване

AI асистентите компенсират разликата между физическо и онлайн пазаруване  Луксозните марки и автомобилите помрачават прогнозите за Франция и Германия

Луксозните марки и автомобилите помрачават прогнозите за Франция и Германия  Коалицията на Мерц е на ръба при решаващо гласуване за пенсионната реформа

Коалицията на Мерц е на ръба при решаващо гласуване за пенсионната реформа

Lexus LFA се завърна като... електромобил

Lexus LFA се завърна като... електромобил  Нова технология на Mercedes прави задните спирачки безсмислени

Нова технология на Mercedes прави задните спирачки безсмислени  REST - една малко известна екстра в стари Audi-та и VW-та

REST - една малко известна екстра в стари Audi-та и VW-та  Най-готините коли на шампиони във Формула 1

Най-готините коли на шампиони във Формула 1  Новата суперкола на Toyota – V8 с 640 к.с. и алуминиево шаси

Новата суперкола на Toyota – V8 с 640 к.с. и алуминиево шаси

За първи път: Бебе бенгалски тигър се роди в зоопарка в Стара Загора

За първи път: Бебе бенгалски тигър се роди в зоопарка в Стара Загора  Борисов тества Пеевски, иска закриване на комисията “Сорос”

Борисов тества Пеевски, иска закриване на комисията “Сорос”  Меглена Кунева: България влиза в еврозоната с липса на визия

Меглена Кунева: България влиза в еврозоната с липса на визия  Български шофьор на камион е задържан в Гърция, бил в насрещното платно

Български шофьор на камион е задържан в Гърция, бил в насрещното платно  Черната златка унищожава овощните градини в България

Черната златка унищожава овощните градини в България

преди 1 година А какъв беше дългът на САЩ тогава ? отговор Сигнализирай за неуместен коментар

преди 1 година Има една голяма разлика .През 80-те години начело на Щатите беше Роналд Рейгън...Контрастът няма как да е по-впечатляващ. отговор Сигнализирай за неуместен коментар